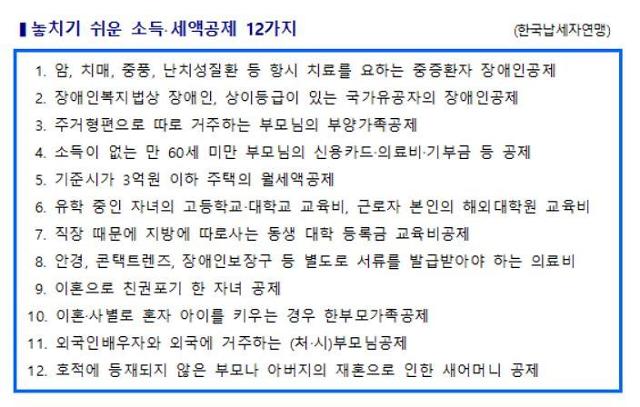

한국납세자연맹은 연말정산 환급 도우미 서비스를 통해 환급받은 사례를 분석해 '놓치기 쉬운 소득·세액공제 12가지'를 소개했다.

암, 치매, 중풍 등으로 장기간 치료를 받은 경우 세법상 장애인 공제가 가능한데 이를 놓치는 경우가 많은 것으로 나타났다. 소득이 없는 경우 60세 미만 부모나 20세를 초과하는 형제·자매가 세법상 장애인에 해당한다면 장애인 공제와 함께 기본공제도 받을 수 있다.

주거 형편으로 인해 만 60세가 넘는 부모와 따로 살고 있어도 소득이 없어 자녀가 부양하고 있다면 부양가족 공제가 가능하다. 공동 부양하고 있는 경우 한 명을 지정해야, 추후 국세청 전산망에서 이중 공제로 적발되지 않는다. 소득이 없는 부모는 만 60세가 되지 않더라도 자녀가 부모의 신용카드, 의료비, 기부금을 공제받을 수 있다.

유학 중인 자녀의 고등·대학교 교육비와 근로자 본인의 해외 대학원 교육비 공제도 누락되는 경우가 많다. 지방에서 동생과 같이 거주하다가 취직해 따로 살게 되는 경우 일시 퇴거로 세법상 같이 사는 것으로 판단한다. 따라서 동생 등록금을 본인이 지출한다면 교육비 세액공제가 가능하다.

이혼으로 친권을 포기한 자녀 공제, 이혼이나 사별로 혼자 아이를 키우는 한부모 가족 공제, 호적에 등재되지 않는 생모나 아버지의 재혼으로 인한 계모의 부모님 공제 등 가족과 관련된 기본공제와 추가공제 항목도 놓치는 경우가 많다. 국제결혼으로 외국인을 배우자로 둔 배우자 공제나 해당 배우자의 외국에 있는 부모를 부양하는 경우도 여기에 해당한다.

놓치기 쉬운 소득·세액공제 12가지 [표=한국납세자연맹]

![[날씨] 전국 흐리고 제주도 비...아침 최저 -3도](https://image.ajunews.com/content/image/2024/11/30/20241130094039818843_388_136.jpg)

![[포토] 제45회 청룡영화상 레드카펫 빛낸 스타들](https://image.ajunews.com/content/image/2024/11/29/20241129204257434702_518_323.jpg)

![[슬라이드 포토] 어도어 떠나는 뉴진스... 전격 결별 선언](https://image.ajunews.com/content/image/2024/11/28/20241128220543691787_518_323.jpg)

![[포토] 한은 금통위, 기준금리 연 3%로 0.25%p 인하](https://image.ajunews.com/content/image/2024/11/28/20241128103857123755_518_323.jpg)

![[포토] 눈 쌓인 덕수궁](https://image.ajunews.com/content/image/2024/11/27/20241127082949997862_518_323.jpg)