초저금리 시대가 도래하면서 한국 금융시장이 '생사'의 갈림길에 놓였다. 올해 우리나라 경제성장률이 1%대로 떨어질 수 있다는 관측과 함께 디플레이션 우려로 금리 인하 가능성이 높아진 탓이다.

유럽중앙은행(ECB)이 3년 만에 기준금리를 내린 데 이어 미국도 추가 금리 인하를 단행하는 등 글로벌 저금리 기조가 계속되면서 내년 전망도 낙관할 수 없는 상황이다. 금융권에서는 금리가 0%대(제로금리)까지 주저앉을 수 있다고 보고, 이렇게 되면 한국 금융시장은 치명적인 타격을 입을 것으로 예상하고 있다.

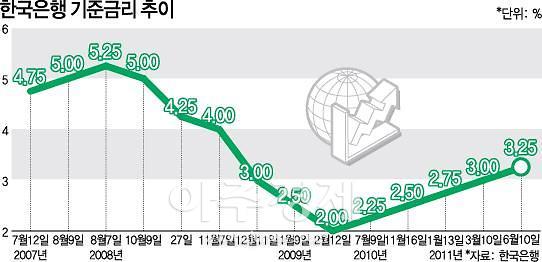

연준의 결정으로 한국은행 역시 10월, 늦어도 11월에는 금리를 한 차례 내릴 것으로 보인다. 내년 상반기까지 추가로 금리를 인하하게 되면 기준금리는 1.50%에서 1.00%까지 내려가게 된다.

[그래픽=아주경제]

이 같은 저금리 기조가 계속될 경우, 한국 금융시장의 타격은 적지 않을 전망이다. 특히 그동안 이자이익에 기대온 은행들은 '직접 영향권'에 든다.

이미 저금리 기조가 수년째 계속되면서 순이자마진(NIM)은 뚜렷한 하락세를 보이고 있다. 신한·KB국민·우리·KEB하나은행의 올해 2분기 순이자마진(NIM)이 전부 1분기보다 떨어졌다. 지난해 같은 기간과 비교해도 NIM 하락세는 두드러진다.

세계 유수 국가가 마이너스 금리 체계로 돌입하고, 우리나라 경제도 저성장의 늪에서 헤어나오지 못해 금리 인하를 계속 단행할 경우 순이자마진은 더 곤두박질칠 수밖에 없을 전망이다.

보험업계도 저금리 장기화로 자산운용수익률이 하락하면서 투자운용에 경고등이 켜졌다.

안정적인 수익을 위해 주로 장기채에 투자하는 생명보험사의 경우, 최근 국고채 금리가 기준금리를 밑돌면서 수익 절벽에 다다랐다. 지난 18일 기준 국고채 1년물 금리는 1.254%, 3년물은 1.309%, 10년물은 1.468%로 모두 기준금리(1.5%)보다 낮은 상태다.

이 때문에 2000년대 초반 5~9%의 고금리 저축성보험을 많이 팔았던 생보사들은 망연자실한 상황이다. 보험계약자에게 정해진 금리를 돌려줘야 하지만 장기채 수익률이 줄면서 역마진 우려가 커지고 있다.

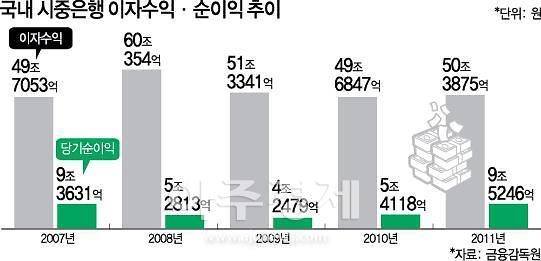

[그래픽=아주경제]

실제로 글로벌 금융위기 여파가 이어진 2009~2010년 한국은행은 2%대의 저금리 통화정책을 유지했고, 시중은행의 이자수익은 15% 급감했다.

2008년 8월 5.25%에 달했던 기준금리는 그해 12월 3.00%로 2.25% 포인트 떨어졌다. 이후에도 추가 인하가 이어져 2009년 2월에는 2.00%까지 내려앉았다. 4개월 만에 기준금리가 3.25% 포인트 인하된 것이다.

경기 부양을 목표로 한 결단이었지만 금융사들은 '저금리 직격탄'을 피할 수 없었다. 금리 인하에 대한 영향력이 2009년부터 곧바로 반영됐기 때문이다.

2007년 50조원, 2008년 60조원 수준이었던 이자수익은 2009년 51조원으로 추락했다. 2010년에는 50조원도 넘기지 못했다.

이에 따라 당기순이익도 꺾일 수밖에 없었다. 2007년 9조원을 넘긴 당기순이익은 2008년 5조2800억원 수준으로 고꾸라졌고, 2009년 4조2500억원대까지 떨어졌다.

금융권 관계자는 "초저금리 기조가 이어지면 한 번 고꾸라진 수익성이 반등할 기회를 놓치게 된다"며 "시장금리가 갈수록 하락하고 있어 은행의 수익성 악화는 한동안 지속될 수밖에 없다"고 말했다.

![[포토] 군사법원, 박정훈 대령 무죄 선고](https://image.ajunews.com/content/image/2025/01/09/20250109104729509983_518_323.jpg)

![[포토] 공수처장, 2차 체포영장 집행이 마지막이란 각오](https://image.ajunews.com/content/image/2025/01/08/20250108002008900920_518_323.jpg)

![[포토] 눈 내리는 제주항공 사고 현장](https://image.ajunews.com/content/image/2025/01/07/20250107105645774286_518_323.jpg)

![[포토] 개막 앞둔 CES 2025](https://image.ajunews.com/content/image/2025/01/06/20250106203539844914_518_323.jpg)