시중은행의 해외진출 시 지역 다변화를 통한 리스크 분산이 있어야 장기적으로 안정적인 수익 창출이 가능하다는 전문가 제언이 나왔다. 경제안보 중요성이 커지면서 진출지역의 사업리스크를 상쇄할 수 있는 체계적인 전략을 짜야 한다는 것이다.

12일 한국금융연구원에 따르면 은행권 해외자산은 외환위기 당시인 1997년 567억 달러에서 2001년 226억 달러로 최저치를 기록한 이후 2022년엔 2031억 달러까지 증가했다. 20여 년간 9배가량 성장한 셈이다.

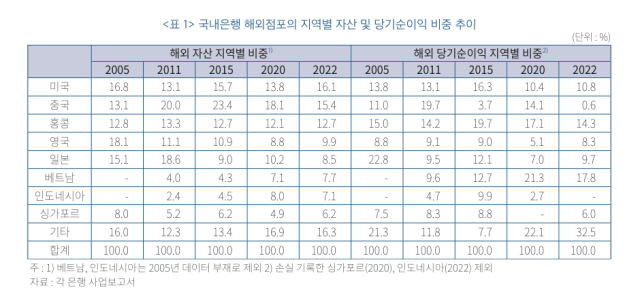

영국은 2005년 해외자산의 18.1%를 차지했지만, 2022년엔 8.8%로 반토막 났다. 일본 역시 같은 기간 15.1%에 달했던 비중이 8.5%로 감소했다. 반면, 베트남과 인도네시아 등 동남아시아 지역은 2011년 각각 4%, 2.4%에 그쳤던 지역별 비중이 2~3배 늘며 2022년엔 7%대를 기록했다.

이런 변화는 해외법인의 당기순이익 비중을 통해서도 확인할 수 있다.

베트남 당기순이익은 2011년 전체 해외 순이익의 9.6%에 불과했지만 2022년엔 17.8%로 늘어났다. 미얀마를 포함한 기타 지역의 비중도 11.8%에서 32.5%로 3배 가까이 증가했다. 반면, 영국은 같은 기간 9.1%에서 8.3%로 줄었고, 일본도 자산축소 영향으로 소폭 증가(9.5→9.7%)에 그쳤다.

은행 수익성은 지역별 진출이 비교적 골고루 분산돼 있는 곳이 안정적으로 유지됐다. 이는 기업이 자산을 효율적으로 운용하고 있는지를 나타내는 지표인 총자산순이익률(ROA)로 확인할 수 있다.

예를 들어 미국·중국·일본·베트남·인도네시아 등의 지역에 현지법인을 가지고 있는 신한은행의 ROA는 2015년 0.82에서 지난해 1.3으로 상승했다. 반면, 중국·동남아 등 일부 국가에서만 현지법인을 운영하는 국민은행 ROA는 2015년 0.08에서 -0.62로 하락했다. 은행의 해외 포트폴리오 다변화가 단순히 이익의 규모를 늘려줄 뿐 아니라 해외 사업 유지도 유리하게 만들어준 것이다.

이윤석 한국금융연구원 선임연구위원은 "과거 많은 금융사들이 대거 중국으로 진출했으나, 미·중 전략경쟁 여파 등으로 '차이나 리스크'가 현실화됐다"며 "은행권에서 신규 혹은 추가 진출지역을 선정할 때 지역 다변화를 통한 리스크 분산이 필요한 이유"라고 말했다.

![[날씨] 아침 기온 뚝, 영하권 추위…바람 불어 체감온도↓](https://image.ajunews.com/content/image/2024/11/22/20241122175459225687_388_136.png)

![[슬라이드 포토] 성수동이 들썩 오데마 피게 포토콜 참석한 스타들](https://image.ajunews.com/content/image/2024/11/22/20241122205657914816_518_323.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)