[사진=수출입은행]

교보생명의 기업공개(IPO)가 주요 주주인 수출입은행의 호재로 이어질지 주목된다. 교보생명 주가 향방에 따라 수출입은행의 건전성에 영향을 미칠 수 있기 때문이다.

2일 금융권에 따르면 최근 교보생명은 NH투자증권과 크레디트스위스(CS)를 자본확충 주관사로 선정하고 IPO 작업을 진행하고 있다. 교보생명은 주관사와 함께 구체적인 상장 시기 및 방안을 검토하겠다는 계획이다.

지난 6월 말 기준 수출입은행은 교보생명의 지분 119억9001주(5.85%)를 보유한 주요 주주다. 수출입은행은 2008년 12월 기획재정부로부터 교보생명 주식을 현물출자 형식으로 넘겨받은 이후 10년째 해당 주식을 보유하고 있다.

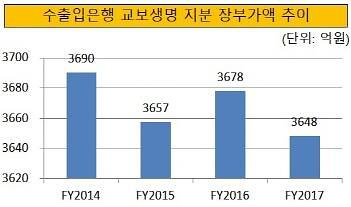

수출입은행이 보유한 교보생명의 지분 가치는 일정한 평가 기준에 따라 자본으로 판정돼 건전성에도 영향을 미친다. 비상장 주식의 성격상 교보생명 지분 가치는 최근 5년 동안 3600억원 수준으로 평가돼 크게 변동하지 않았다.

실제 수출입은행은 지난해 말 해당 지분 가치를 3648억원으로 산정했다. 이는 교보생명의 전체 가치를 6조2375억원으로 측정한 것이다. 금융권의 시각과 유사한 평가다.

그러나 상장이 되면 가치 변동이 심해질 수 있다. 상장 주식의 가치는 실제 거래가격에 영향을 받는 탓이다. 상장 이후 주가가 오를 경우 이익이지만, 반대로 주가가 하락하면 자본이 줄어 건전성에 악영향을 받을 수 있다.

수출입은행은 최근 계속된 조선·해양산업의 구조조정으로 인한 자금 출혈로 건전성 악화를 경험하기도 했다. 회사의 자본하락이 반갑지 않다. 추가적으로 상장 보험사의 주가 흐름을 감안하면 교보생명의 주가 흐름을 낙관할 수 없다는 점도 고민이다.

다만 상장으로 주식의 유동성이 확대된다는 점은 나쁘지 않다. 수출입은행이 향후 교보생명 지분을 현금화할 때 아무래도 주식이 상장돼 있으면 매각이 간편하기 때문이다.

수출입은행 관계자는 "교보생명이 상장한다면 주가에 따라 지분 가치도 변동이 있을 것"이라며 "다만 평가 기준에 따라 오랫동안 주가가 상승하거나 하락하면 변동하게 된다"고 말했다.

![[포토] 고개 숙인 제주항공 경영진](https://image.ajunews.com/content/image/2024/12/29/20241229212941203739_518_323.jpg)

![[포토] 무안공항 여객기 사고](https://image.ajunews.com/content/image/2024/12/29/20241229123152636029_518_323.jpg)

![[포토] 불길 휩싸인 여객기](https://image.ajunews.com/content/image/2024/12/29/20241229101708747700_518_323.jpg)

![[포토] 우원식 의장에게 항의하는 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165203327755_518_323.jpg)