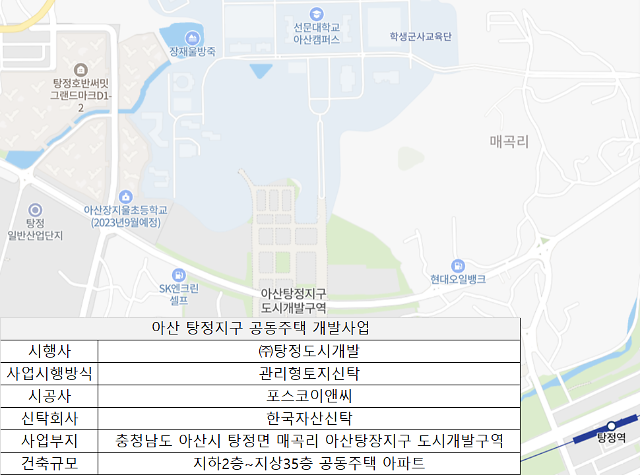

11일 투자은행(IB) 업계에 따르면 최근 아산 탕정지구 공동주택 개발사업에 4800억원 규모의 PF 자금이 조달 완료됐다. 해당 사업 시행사인 주식회사 탕정도시개발은 시공사로 포스코이앤씨를, 신탁사는 한국자산신탁으로 선정해 2027년까지 건설을 완료할 계획이다.

PF 자금을 세부적으로 살펴보면 △메리츠화재 1900억원 △메리츠증권 1900억원 △미래에셋증권 500억원 △한국투자증권 500억원 등 자금이 투입됐다. 본지 취재에 따르면 이들 증권사는 자금조달을 위해 특수목적법인(SPC)을 설립한 것으로 알려졌다. 메리츠증권이 매입확약, 한국투자증권과 미래에셋이 인수확약을 진행한 것으로 파악됐다. PF 주관사는 미래에셋증권이 맡았다.

메리츠증권이 아산 탕정지구 공동주택 개발사업장 PF 매입확약을 진행한 건 최종 상환을 지급보증하는 역할을 맡았다는 의미다. 인수확약을 진행한 한국투자증권과 미래에셋증권은 SPC가 발행한 자금이 상환되지 못할 경우 사모사채를 통해 추가 자금을 전달할 수 있다는 것이다.

PF 관계자는 "인수확약이나 매입확약을 하고 싶다고 해도 아무 증권사가 할 수는 없다"며 "결국 각 채권에 대한 리스크가 있기 때문에 작은 증권사는 이런 거래에 끼지도 못한다"고 설명했다.

이처럼 지방 부동산 PF에 대형 증권사가 나서서 뛰어들었다는 건 이례적이라는 평가다. 그간 금융당국의 연이은 금리 인상과 부동산 시장 불황으로 부동산 PF 사업 자체가 증권가에서 외면받았기 때문이다.

금융위원회에 따르면 금융권 전체 부동산 PF 대출 잔액은 지난 3월 말 기준 131조6000억원으로 전 분기 대비 1조3000억원 증가했다. 같은 기간 증권사 부동산 PF 연체율은 15.88%로 3개월 전(10.38%)보다 5.5%포인트 상승했다. 금융권 가운데 연체율 상승폭이 가장 가파른 것으로 집계됐다.

특히 해당 사업 건의 금리가 평균 8%대라는 점도 주목된다. 현재 시장에서 통용되는 PF 선순위 대출 금리가 8% 수준이기 때문이다. 증권사들이 PF 선순위 수준의 대출 금리를 맞출 수 있었던 이유는 이들이 신용공여를 하기 때문이라는 분석이 나온다. 이에 이번 부동산 PF 딜이 업황을 살리는 불씨가 될 수 있다는 얘기도 나온다.

한편 탕정지구 공동주택 개발사업에 뛰어든 배경에 대해 한국투자증권 관계자는 "충분히 사업성을 검토하고 결정된 사안이다"라고 말했다.

![[날씨] 전국 대체로 맑지만 일부 지역 눈 또는 비](https://image.ajunews.com/content/image/2024/12/27/20241227173400344250_388_136.jpg)

![[포토] 우원식 의장에게 항의하는 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165203327755_518_323.jpg)

![[포토] 본회의장 나와 규탄대회 연 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165050901400_518_323.jpg)

![[포토] 헌법재판소 심판정 나서는 배진한 변호사](https://image.ajunews.com/content/image/2024/12/27/20241227165355871140_518_323.jpg)

![[포토] 다이빙 신임 주한 中대사, 전략적 협력 동반자관계 발전시킬 것](https://image.ajunews.com/content/image/2024/12/27/20241227140309624240_518_323.jpg)