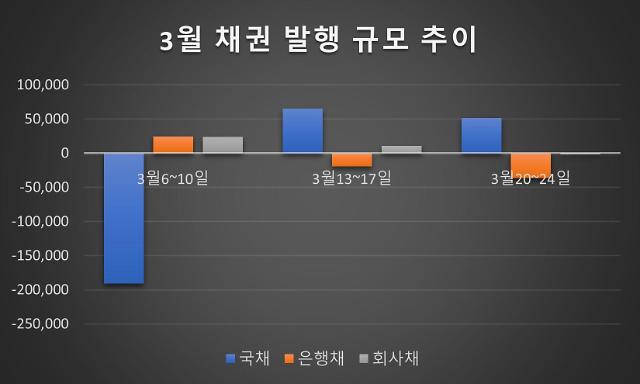

[자료=금융투자협회. 단위: 억원]

실리콘밸리은행(SVB) 사태를 시작으로 글로벌 은행권에 대한 리스크 우려가 점증하면서 개인 투자자들이 은행채 대신 안정적인 국채로 몰리고 있다. 전문가들은 은행채 발행에 대한 여건이 개선되고는 있지만 투자심리는 쉽사리 이동하지 않을 것으로 보고 있다. 이와 별개로 채권형 상장지수펀드(ETF)들은 수익률 제고를 위해 회사채 비중을 높이고 있다.

27일 금융투자협회 채권정보센터에 따르면 지난 한 주(3월 20~24일)간 국채 순발행 규모는 5조1864억원을 기록했다. 반면 은행채와 회사채 발행규모는 각각 –3조6200억원, -1594억원을 기록, 순상환된 것으로 나타났다. 이전 주(3월 13~17일)에도 국채는 6조5470억원이 순발행된 반면, 은행채는 –1조9200억원으로 순상환됐다. 회사채는 1조904억원이 순발행됐다. 이는 SVB 사태가 본격화되기 직전인 3월 둘째 주(3월 6~10일) 국채가 –19조679억원으로 순상환된 반면, 은행채와 회사채가 각각 2조4500억원, 2조3997억원 순발행된 것과 다른 모습이다.

김상만 하나증권 연구원은 “국채는 발행 계획에 따라서, 만기 상환 스케줄 형태로 간다”면서도 “국채 외 은행채의 경우, 최근 금융불안과 변동성·이슈 등으로 좋을 것 같지 않다고 판단해 발행에 소극적인 상태”라고 말했다.

지난 9일(현지시간) SVB는 국채 매각에 따른 손해가 알려지면서 주가가 폭락했다. 다음 날인 10일에도 주가가 급락하는 등 사태가 확산될 조짐을 보이자 당일 저녁 캘리포니아 주정부는 SVB의 은행업허가를 취소하면서 결국 파산으로 이어졌다.

27일 금융투자협회 채권정보센터에 따르면 지난 한 주(3월 20~24일)간 국채 순발행 규모는 5조1864억원을 기록했다. 반면 은행채와 회사채 발행규모는 각각 –3조6200억원, -1594억원을 기록, 순상환된 것으로 나타났다. 이전 주(3월 13~17일)에도 국채는 6조5470억원이 순발행된 반면, 은행채는 –1조9200억원으로 순상환됐다. 회사채는 1조904억원이 순발행됐다. 이는 SVB 사태가 본격화되기 직전인 3월 둘째 주(3월 6~10일) 국채가 –19조679억원으로 순상환된 반면, 은행채와 회사채가 각각 2조4500억원, 2조3997억원 순발행된 것과 다른 모습이다.

김상만 하나증권 연구원은 “국채는 발행 계획에 따라서, 만기 상환 스케줄 형태로 간다”면서도 “국채 외 은행채의 경우, 최근 금융불안과 변동성·이슈 등으로 좋을 것 같지 않다고 판단해 발행에 소극적인 상태”라고 말했다.

지난 9일(현지시간) SVB는 국채 매각에 따른 손해가 알려지면서 주가가 폭락했다. 다음 날인 10일에도 주가가 급락하는 등 사태가 확산될 조짐을 보이자 당일 저녁 캘리포니아 주정부는 SVB의 은행업허가를 취소하면서 결국 파산으로 이어졌다.

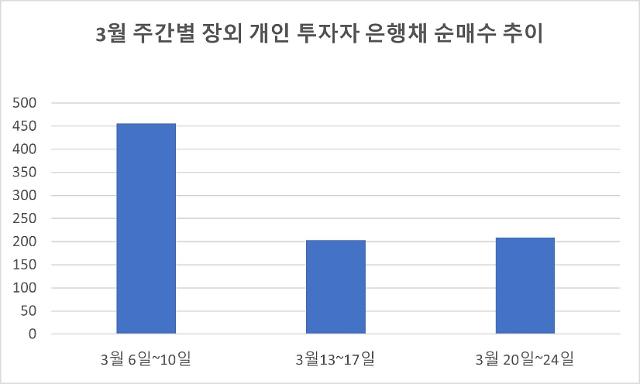

[자료=금융투자협회. 단위=억원]

SVB 사태로 장외 시장에서 개인 투자자들은 국채 매수금액은 유지하고 있지만, 은행채 매수심리는 크게 위축된 것으로 나타났다. 실제 SVB사태 직전인 한 주(3월 6~10일)간 개인은 국채를 3916억원, 은행채와 회사채를 각각 456억원, 1137억원 순매수했다. 하지만 다음 주(13~17일)에는 국채를 3715억원 순매수했으나 은행채는 반토막 수준인 203억원을 사들이는 데 그쳤다. 지난주(20~24일)에도 개인들은 국채를 2958억원어치 순매수했지만 은행채는 전주와 엇비슷한 209억원을 순매수했다. 회사채는 773억원을 순매수했다.

이에 대해 백윤민 교보증권 연구원은 “SVB발 리스크가 확산되면서 크레디트 레벨이 높은 우량채와 회사채, A급(중소 건설사 등)까지도 리스크가 커질 수밖에 없는 상황”이라며 “이에 안전자산에 대한 심리가 강해지면서 국채 쪽으로 수요가 먼저 이동하기 마련”이라고 설명했다.

국채 수요는 앞으로 더 늘어날 수 있다는 전망도 나온다. 민지희 미래에셋증권 연구원은 “SVB를 시작으로 지난주에는 도이치방크 이슈까지 터지면서 투자자들은 금융 시스템에 대한 불안 심리를 갖게 됐고, 이는 금융채로 이어졌다”면서 “이러한 요인 때문에 발행과 달리 순매수는 잘 이뤄지지 않고 있는 상황이며 은행채도 이 같은 투자 심리가 반영된 모습”이라고 말했다. 이어 그는 “최근 당국이 은행채 발행 규모를 제한하는 규제를 완화했지만 당분간 매수 심리가 좋지 않을 것”이라면서 “이러한 심리 위축은 안전자산인 국채 쪽으로의 수요 이동으로 이어질 것”이라고 덧붙였다.

한편 상장지수펀드(ETF) 시장에서는 회사채ETF에 뭉칫돈이 몰리고 있다. 지난주 국공채에 투자하는 ETF의 순자산이 118억원 늘어난 반면, 회사채에 투자하는 ETF의 순자산은 4720억원이 증가했다. 이는 국채 10년물 금리가 지난해 말 4.5%에서 현재 3% 수준에 머문 반면, 회사채 금리는 여전히 4%대를 기록하면서 국공채 대비 수익률이 높기 때문이다.

김상만 연구원은 “회사채 ETF로 몰린 투자자의 심리는 은행 예금 이자보다 채권 금리가 상대적으로 우량하다고 판단했기 때문”이라며 “다만 지속성은 담보하기 어렵다. 반짝 투자 열풍이라고 생각한다”고 지적했다. 그는 “은행 예금 이자 대비 메리트가 발생하는 구간에서만 채권 ETF로 몰릴 것”이라면서 “앞으로 금리가 하락할 것으로 예상되는 상황이다. 금리가 내려간다면 회사채 ETF도 큰 메리트가 없어지기 때문”이라고 설명했다.

이에 대해 백윤민 교보증권 연구원은 “SVB발 리스크가 확산되면서 크레디트 레벨이 높은 우량채와 회사채, A급(중소 건설사 등)까지도 리스크가 커질 수밖에 없는 상황”이라며 “이에 안전자산에 대한 심리가 강해지면서 국채 쪽으로 수요가 먼저 이동하기 마련”이라고 설명했다.

국채 수요는 앞으로 더 늘어날 수 있다는 전망도 나온다. 민지희 미래에셋증권 연구원은 “SVB를 시작으로 지난주에는 도이치방크 이슈까지 터지면서 투자자들은 금융 시스템에 대한 불안 심리를 갖게 됐고, 이는 금융채로 이어졌다”면서 “이러한 요인 때문에 발행과 달리 순매수는 잘 이뤄지지 않고 있는 상황이며 은행채도 이 같은 투자 심리가 반영된 모습”이라고 말했다. 이어 그는 “최근 당국이 은행채 발행 규모를 제한하는 규제를 완화했지만 당분간 매수 심리가 좋지 않을 것”이라면서 “이러한 심리 위축은 안전자산인 국채 쪽으로의 수요 이동으로 이어질 것”이라고 덧붙였다.

한편 상장지수펀드(ETF) 시장에서는 회사채ETF에 뭉칫돈이 몰리고 있다. 지난주 국공채에 투자하는 ETF의 순자산이 118억원 늘어난 반면, 회사채에 투자하는 ETF의 순자산은 4720억원이 증가했다. 이는 국채 10년물 금리가 지난해 말 4.5%에서 현재 3% 수준에 머문 반면, 회사채 금리는 여전히 4%대를 기록하면서 국공채 대비 수익률이 높기 때문이다.

김상만 연구원은 “회사채 ETF로 몰린 투자자의 심리는 은행 예금 이자보다 채권 금리가 상대적으로 우량하다고 판단했기 때문”이라며 “다만 지속성은 담보하기 어렵다. 반짝 투자 열풍이라고 생각한다”고 지적했다. 그는 “은행 예금 이자 대비 메리트가 발생하는 구간에서만 채권 ETF로 몰릴 것”이라면서 “앞으로 금리가 하락할 것으로 예상되는 상황이다. 금리가 내려간다면 회사채 ETF도 큰 메리트가 없어지기 때문”이라고 설명했다.

![[미리보는 CES] 개인 AI 시대 열린다…가전·모바일·모빌리티와 결합 속도](https://image.ajunews.com/content/image/2024/12/22/20241222180018956566_388_136.jpg)

![[알림] 아주경제·AJP 미래 전망 총장 포럼 오늘 개최](https://image.ajunews.com/content/image/2024/12/23/20241223063906360053_388_136.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)