[사진=연합뉴스]

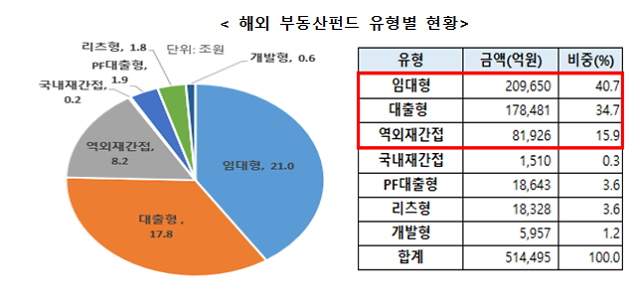

국내 자산운용사들의 해외 부동산펀드 설정규모의 절반 이상이 상위 10개사에 집중된 것으로 나타났다. 투자방식은 직접 부동산을 보유해 임대료 수익을 얻는 임대형 펀드가 40% 이상을 차지했다.

금융감독원은 16일 '해외 부동산펀드 현황 및 대응방안' 자료를 통해 이같이 밝혔다. 금감원이 해외 부동산펀드에 대한 공식 자료를 정리해 발표한 것은 이번이 처음이다. 김명철 금감원 자산운용감독국 부국장은 "해외 부동산펀드는 통계나 자료 자체가 적은 상황이기 때문에 정보 제공 차원에서 개별 자산운용사들을 통해 펀드 정보를 취합해 배포한 것"이라며 "취합된 자료 중 전체 해외 부동산 펀드 중 설정액 100억원 미만을 제외한 약 91%를 대상으로 현황을 분석했다"고 설명했다.

금감원에 따르면 지난 4월 말 기준 해외부동산 펀드를 운용하는 운용사는 모두 77개사이며, 펀드 규모는 약 56조5000억원으로 나타났다. 이 중 상위 10개사가 33조4000억원으로 전체의 59.1%를 차지했다. 상위 20개사의 비중은 83.2%(47조원)로 대부분의 설정금액이 상위사에 집중됐다. 투자자별 금액 비중을 보면 기관투자자가 41조2475억원(74.1%)으로 대부분이었다. 이어 일반법인 13조5463억원(24.3%), 개인투자자 8620억원(1.6%) 순이었다.

관련기사

[표=금융감독원]

투자형태 중 비중이 큰 임대형와 대출형 펀드의 경우 일부 펀드에서 이자 연체나 유예신청이 있는 것으로 나타났다. 임대형 펀드는 단독 임차인이 사용하는 책임임대차가 9조3000억원(44.2%), 여러 임차인이 있는 멀티테넌트가 11조7000억원(55.8%)을 차지했으며, 멀티테넌트 펀드에서 일부 연체가 나타났다. 다만 전체 멀티테넌트 중 임대율이 90% 이상인 펀드가 10조3000억원으로 88.5%를 차지해 현재까지 임대 상황은 양호한 것으로 확인됐다. 대출형 펀드의 경우 중·후순위 비중이 10조8000억원(60.3%)으로 크고, 일부 펀드에서 이자 연체나 유예신청이 나타났다.

모집형태는 사모가 640건, 49조2000억원(95.5%)으로 나타났으며 공모방식은 26건, 2조3000억원(4.5%)에 불과했다. 환매방식은 폐쇄형이 651건, 51조2000억원(99.4%)으로 대부분을 차지했다. 투자지역은 미국이 21조7000억원(42.1%)으로 가장 많았으며, 이어 유럽 14조1000억원(27.4%), 아시아 3조4000억원(6.7%) 순으로 나타났다. 복수 지역에 투자하는 펀드는 10조8000억원(21%)으로 나타났다. 투자 자산은 오피스빌딩이 27조4000억원(53.2%)으로 가장 많고 호텔과 리조트는 5조5000억원(10.7%), 복합단지와 리테일은 3조7000억원(7.1%)을 차지했다.

펀드 중 최근 1~3년 이내 설정된 펀드는 25조6000억원(49.7%)이고, 3~5년 이내가 14조1000억원(27.3%)을 차지해 2023년이면 대부분 만기가 도래하는 것으로 나타났다. 2023년 7조8000억원(15.1%), 2024년 8조4000억원(16.4%), 2025년 이후 26조8000억원(52.1%)으로 평균 만기는 7.6년이다. 내년과 내후년 만기 도래 금액은 각각 2조8000억원(5.5%), 4조3000억원(8.4%)이었다.

김명철 부국장은 "해외 부동산 펀드의 경우 대부분 장기투자로 단기 경기 움직임에 대한 민감도나 유동성 리스크가 적다"며 "폐쇄형이 대다수를 차지해 여타 유형 펀드에 비해 대량 환매 우려도 크지 않은 편이지만 일부 펀드에서 임대료나 이자 연체, 만기 연장이 발생하는 등 코로나19로 인한 부정적 영향이 나타나고 있다"고 밝혔다. 특히 대출형 펀드는 중·후순위 참여 비중이 커 신용위험 우려가 있다고 지적했다.

금융감독원은 향후 해외 부동산을 포함한 대체투자펀드 잠재리스크 요인을 지속적으로 점검하는 한편, 금융투자협회 모범규준에 따라 각 운용사들이 대체투자펀드를 자체 점검해 이사회에 보고토록 할 예정이다.

![[단독] 레거시 줄이고 첨단 메모리 집중… 삼성, 반도체 반등 시동](https://image.ajunews.com/content/image/2024/11/21/20241121140830654754_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)