[NH투자증권 사옥, 사진=NH투자증권 제공]

30일 금융투자업계에 따르면 지난 1년간 국내 주식시장에 상장된 종목은 총 57개(증자 및 이전 상장, 스펙 제외)다. 코로나바이러스감염증-19 확산으로 올해 상반기 기업공개(IPO)가 주춤했지만 하반기 들어 시장 문을 두드리는 기업이 늘고 있다.

최근 카카오게임즈, 빅히트엔터테인먼트 등이 수요예측 흥행에 성공하면서 개인투자자들도 IPO에 대한 관심이 집중되고 있다.

그러나 주식 공모시장은 개인투자자가 접근하기 어렵다. 물량 대부분을 기관투자자들에게 배정하기 때문이다. 일반 공모를 통해 주식을 배정받아도 경쟁률을 감안하면 투자라고 말하기 어려울 정도로 소액에 불과하다.

상장 후 거래를 통해 주식을 보유하는 것은 상대적으로 쉽다. 하지만 통상 할인율이 적용되는 공모가 대비 위험을 감수해야 하는 경우가 많다. 그만큼 상장 새내기에 투자하는 것은 쉬운 일이 아니다.

또 한 가지 염두에 둘 점은 상장 후 주가 흐름이 부진한 ‘공모주의 저주’다. 이를 부추기는 주체 중 하나는 다름 아닌 주관사다. IPO를 성사시키고 수수료를 받기 때문에 기업가치가 높을수록 수익도 늘어난다. 가치평가는 주관적 성격이 강하기 때문에 주관사 입장에서도 밸류 산정을 위한 적용지표를 선정하는데 ‘논리’를 중시한다. 상장 기업을 만족시키면서도 시장에서 잡음이 일어나지 않도록 심혈을 기울인다는 것이다. 이 과정에서 발생하는 주관사 간 경쟁도 공모가를 높이게 된다.

한 증권사 관계자는 “기업이 상장하는 시기는 우호적 시장 환경이 조성되는 시기”라며 “대부분 상대평가 지표를 활용해 기업가치를 평가하는 만큼 기업공개를 앞둔 비상장 기업에 프리미엄이 붙게 된다”고 말했다. 그는 “할인율을 적용해 프리미엄 적용 논란에서 벗어나지만 주관사 입장에서는 고객사인 상장 기업이 만족할만한 가치를 부여해야 한다는 부담이 있다”며 “간혹 싼 가격이나 적정가에 기업공개가 추진되기도 하지만 공모주 대부분은 실제 기업가치보다 고평가되기 마련”이라고 덧붙였다.

공모주의 저주를 피하기 위해서는 상장 직후 1개월에서 3개월을 지켜봐야 한다는 의견이 주를 이룬다. 상장 초기 과열된 분위기가 해소되는 시기며 이후에는 시장 흐름과 개별 실적에 따라 주가가 움직이는 것으로 알려져 있다.

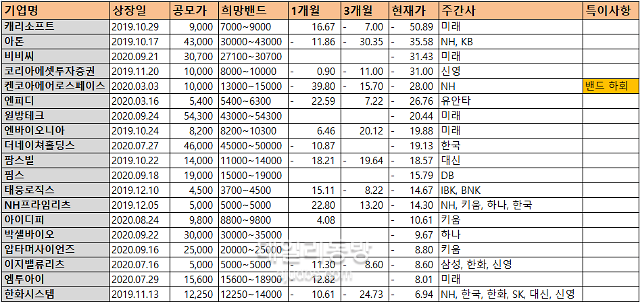

[2019년 10월 이후 공모가 대비 현재 수익률 하위 20. 사진=금융감독원 전자공시]

모든 측정 기간 동안 공모가를 단 한 반도 넘어서지 못한 기업은 아톤, 코리아에셋투자증권, 켄코아에어로스페이스, 팜스빌, 이지밸류리츠, 한화시스템 등이다. 지난해 하반기 ‘대어’로 꼽혔던 한화시스템은 무려 6개 주관사(NH, 한국, 한화, SK, 대신, 신영)가 달려들었지만 상장 후 수익률은 이름값을 하지 못했다. 한화시스템 상장은 한화그룹 3세 승계 재원 마련 방안으로 지목된 만큼 향후 주가가 오르지 않으면 단순 자금조달 수단으로만 이용됐다는 오명을 덮어쓸 수 있다. 해당 주관사들 역시 이러한 비판에서 자유로울 수 없다.

주관사별로 보면 NH투자증권이 주관업무를 맡은 3개 기업이 전 측정 기간 동안 공모가를 단 한 차례도 상회하지 못해 ‘공모가 하회 기업 주관사’ 1위라는 굴욕을 맞봤다. NH투자증권이 IPO 시장에서 두각을 나타내고 있는 만큼 횟수가 많을 수 있지만 경쟁사인 한국투자증권, KB투자증권이 각각 1곳에 그쳤다는 점에서 변명이 어렵다.

신영증권도 NH투자증권과 함께 공동 1위에 올랐다. 통상 IPO 시장을 대형사들이 독식하는 것을 고려하면 눈에 띄는 기록이다. 한화시스템을 제외한 코리아에셋투자증권 단독 주관, 이지밸류리츠 상장 업무를 담당하면서 부진한 기록을 남겼다.

대신증권과 한화투자증권은 각각 2건으로 공동 2위에 올랐다. 대신증권은 팜스빌, 한화투자증권은 이지밸류리츠 상장으로 불명예를 남겼다. 이밖에 삼성증권과 SK증권이 각각 1건을 기록했다.

상장 후 현재 최저 수익률을 기록한 기업을 주관한 곳은 미래에셋대우다. 캐리소프트(-50.89%), 비비씨(-31.43%) 등은 여전히 시장에서 외면을 받고 있다.

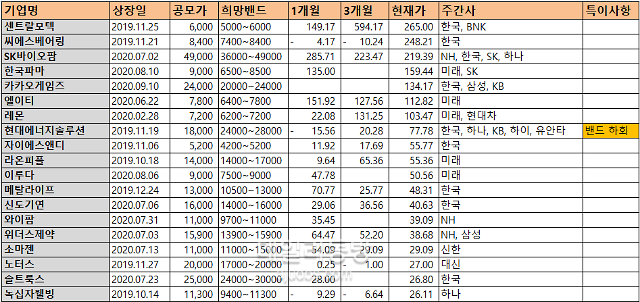

[2019년 10월 이후 공모가 대비 현재 수익률 상위 20. 사진=금융감독원 전자공시]

미래에셋대우는 ‘최저 수익률’을 제조했지만 200% 이상 상승한 기업 3곳을 주관해 명성을 만회했다. 뒤이어 SK증권이 2곳을 기록해 중견 증권사임에도 저력을 과시해 눈길을 끌었다.

한편 NH투자증권은 공모가 대비 현재 219.39%를 기록하고 있는 SK바이오팜 덕에 그나마 체면치레를 하고 있다.

![[미리보는 CES] 개인 AI 시대 열린다…가전·모바일·모빌리티와 결합 속도](https://image.ajunews.com/content/image/2024/12/22/20241222180018956566_388_136.jpg)

![[알림] 아주경제·AJP 미래 전망 총장 포럼 오늘 개최](https://image.ajunews.com/content/image/2024/12/23/20241223063906360053_388_136.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)