한 증권사 채권담당 딜러가 전한 현재 회사채 시장의 분위기다. 신종 코로나바이러스 감염증(코로나19) 사태가 장기화되면서 회사채 시장이 얼어붙었다. 공모시장은 이미 '개점휴업' 상태에 놓였고, 채권펀드에서도 자금이 이탈하면서 시장 분위기는 더욱 빠르게 위축되고 있다.

22일 금융투자협회에 따르면 이달 1일부터 19일까지 회사채 발행액은 3조9711억원으로 집계됐다. 지난해 같은 기간 4조9622억원 대비 19.9%(9911억원) 줄었다. 코로나19 사태가 장기화되면서 기업들의 이익 감소와 이에 따른 등급 하향조정에 대한 우려감이 확산된 탓이다.

회사채 공모 미달이 늘었냐는 질문에 한 증권사 채권 딜러는 “이달 들어 미달이 조금 발생했다. 하지만 미달이 문제가 아니라 요즘 아예 수요예측이 없다”고 강조했다. 이어 그는 “사업보고서 제출과 주주총회가 맞물려 있는 지금이 휴지기이긴 하지만 상황이 너무 안 좋다”고 말했다.

포스파워(AA-)는 지난 17일 500억원 규모 공모채에 대한 수요예측을 진행했지만 기관투자자들의 사전신청은 400억원에 불과했다. 최상위 신용등급(AAA)을 자랑하는 하나은행도 코로나19 악재를 피하지 못했다. 13일 3000억원 규모의 후순위채 모집을 위해 수요예측에 나섰지만 사전 신청액은 2700억원으로 부진했다. 하나은행은 추가 모집을 통해 3500억원을 발행할 계획이다.

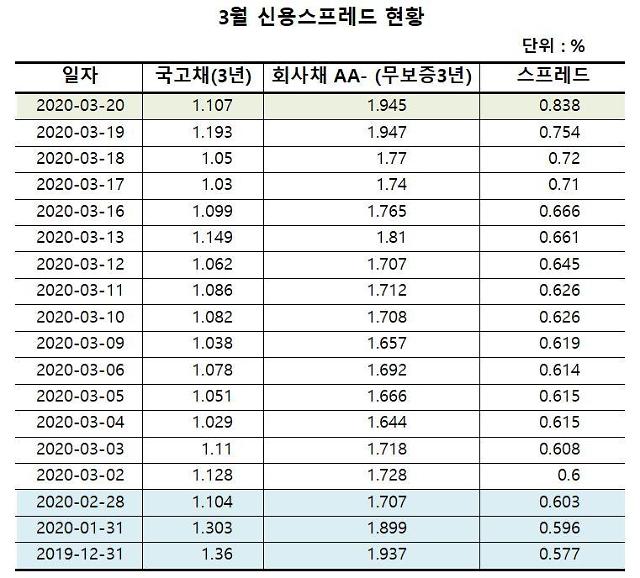

회사채에 대한 우려감은 채권의 신용위험이 어느 정도인지를 보여주는 신용스프레드에서도 드러난다. 지난 20일 3년 만기 AA-등급 회사채 평균금리는 1.945로 국고채 3년물 금리를 뺀 신용 스프레드는 83.8bp로 나타났다. 이는 2012년 2월 6일(85.0bp) 이후 8년여 만에 가장 높은 수치다.

채권시장의 우려감은 펀드에서도 나타난다. 증권사 채권딜러는 “펀드 환매가 계속 나오는 상황에서 재가입이 없다”면서 “물량을 받아주는 곳이 없다 보니 채권시장의 경색도 더욱 빠르게 진행되고 있다”고 말했다. 실제 이달 들어 19일까지 국내와 해외 채권형 펀드에서 1조4953억원이 순유출됐다.

이 같은 채권시장 분위기는 앞으로도 상당기간 이어질 전망이다. 허영주 한국투자증권 연구원은 “다음 달부터 신용평가사의 정기 평정 시즌이 도래하는 데다 늘어나는 국고채 발행량과 2차 추경 가능성 등 수급에 대한 우려가 심화되고 있어 발행시장 분위기 전환은 쉽지 않을 것”이라고 말했다.

[자료=금융투자협회]

![[포토] 법원, 이재명 위증교사 1심 무죄 선고](https://image.ajunews.com/content/image/2024/11/25/20241125145229136612_518_323.jpg)

![[포토] 법원 출석하는 이재명 대표](https://image.ajunews.com/content/image/2024/11/25/20241125140609985611_518_323.jpg)

![[포토] 공판 출석하는 이재용 회장](https://image.ajunews.com/content/image/2024/11/25/20241125142305494112_518_323.jpg)

![[슬라이드 포토] 성수동이 들썩 오데마 피게 포토콜 참석한 스타들](https://image.ajunews.com/content/image/2024/11/22/20241122205657914816_518_323.jpg)