올여름 금리인하 기조로 돌아선 연방준비제도(Fed·연준)의 통화정책 향방에 이 보고서가 어떤 영향을 미칠지 두고 볼 일이다.

◆마이너스 금리 국채금리 하락 유도..."효과적인 부양책"

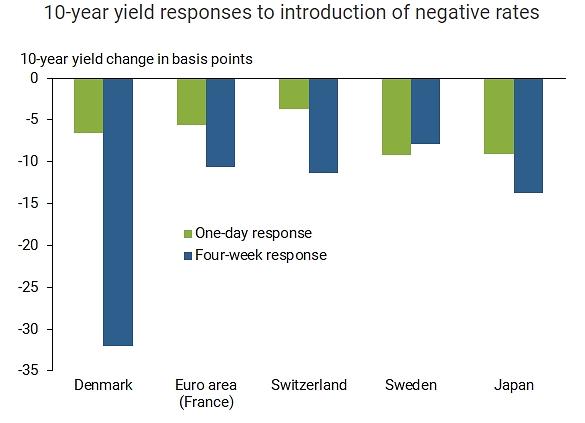

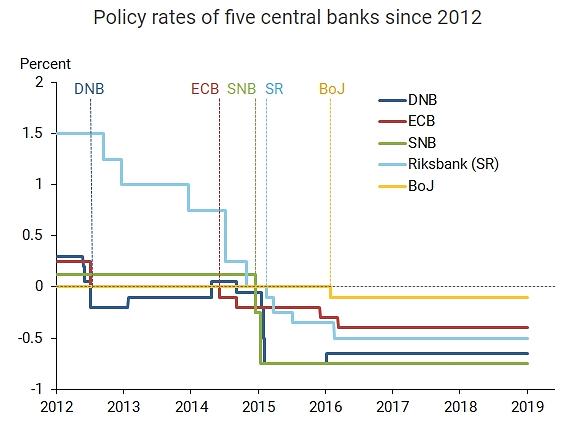

샌프란시코 연은의 옌스 크리스텐슨 경제리서치국 리서치 고문이 쓴 보고서 제목은 '마이너스 금리 도입에 대한 수익률 곡선 반응(Yield Curve Responses to Introducing Negative Policy Rates)'. 일찍이 마이너스 금리를 도입한 스위스, 스웨덴, 덴마크, 유로존(유로화 사용 19개국), 일본의 사례를 분석했다. 5개국(지역) 중앙은행이 마이너스 금리를 도입한 뒤 일정 기간 해당국(유로존의 경우 프랑스) 국채 수익률(금리) 변화를 살펴보니, 만기가 다른 모든 국채의 금리 하락세가 두드러졌다. 이는 마이너스 금리가 금융 환경을 완화하는 데 도움이 되는 효과적인 통화정책일 수 있음을 시사한다는 게 보고서의 결론이다.

크리스텐슨은 "마이너스 금리를 아직 도입하지 않은 중앙은행들이 추가 경기부양을 위해 기준금리를 제로(0) 밑으로 낮출 여지가 있다는 (보고서의) 증거를 위안으로 삼을 수 있을 것"이라고 했다.

마이너스 금리 도입 첫날(녹색)과 도입 이후 4주간 10년 만기 국채 수익률(금리) 변동폭(왼쪽부터 덴마크, 유로존(프랑스), 스위스, 스웨덴, 일본. 단위는 bp(1bp는 0.01%포인트)) [그래픽=미국 샌프란시스코 연방준비은행 웹사이트 캡처]

◆美연준, 금융위기 때 마이너스 금리 도입했더라면…

크리스텐슨은 연준이 글로벌 금융위기 때 마이너스 금리를 도입했다면 더 좋았을 것이라고 했다. 당시 연준은 처음으로 '제로(0)금리'를 도입했지만, 유럽중앙은행(ECB)이나 일본은행(BOJ) 등 다른 주요 중앙은행들과 달리 마이너스 금리 실험에는 나서지 않았다.

연준은 마이너스 금리를 도입하는 대신 장기국채 등 시중 자산을 매입하는 '양적완화'로 수조 달러를 공급했다. 제로 수준인 기준금리를 더 낮출 수 없다는 판단에 따른 추가 경기부양 대안이었다. 통화공급량을 늘려 장기금리 인하를 유도하고 물가상승세를 자극하는 게 목표다.

크리스텐슨은 연준이 금융위기 후폭풍이 한창이던 2009~2011년 완만한 마이너스 금리 정책을 도입했다면 성장세를 더 높이고, 궁극적으로 물가상승률을 목표치에 더 근접하게 했을 것이라고 썼다. 연준의 물가상승률 목표치는 2%지만, 연준이 물가 척도로 삼는 근원 개인소비지출(PCE) 물가지수 상승률은 지난 8월 전월 대비 0.1%, 전년 대비 1.8%에 그쳤다.

덴마크, 유로존, 스위스, 스웨덴, 일본 기준금리 추이(단위 %)[그래픽=미국 샌프란시스코 연방준비은행 웹사이트 캡처]

◆마이너스 금리 논쟁...연준도 도입할까

마이너스 금리 도입 여부를 둘러싼 논쟁은 어제오늘 일이 아니다. 스위스가 처음 마이너스 금리를 도입한 게 1970년대 초다. 마이너스 금리는 일반적인 금융원칙을 뒤집는다. 돈을 빌려주면서 오히려 웃돈을 줘야 하고, 은행에 돈을 맡기고 이자를 받는 게 아니라 수수료를 물어야 한다. 시장 왜곡 우려가 불거질 수밖에 없다.

마이너스 금리 논쟁이 최근 다시 뜨거워진 건 주요국 기준금리가 역사적 저점 수준이라 금리인하 여지가 제한적이기 때문이다. 금융위기 충격이 잠잠해지면서 통화긴축 기조로 돌아서던 중앙은행들은 올 들어 하나 둘 통화완화 기조로 다시 기울기 시작했다. 미·중 무역전쟁을 비롯한 악재로 세계적인 경기둔화 우려가 번진 탓이다.

연준이 대표적이다. 2015년 말부터 지난해까지 기준금리를 9차례 올린 연준은 지난 7월과 9월 두 차례 금리인하를 단행했다. 시장에서는 연준이 이달 말에도 기준금리를 낮출 것으로 본다. 예상대로 되면 기준금리가 1%대(1.50~1.75%)로 떨어지게 된다. 전면적인 글로벌 금융위기가 임박했던 2007년만 해도 미국 기준금리는 5%를 웃돌았다. 연준의 금리인하 여지가 훨씬 좁아진 셈이다.

제롬 파월 연준 의장은 지난 9월 연방공개시장위원회(FOMC) 정례회의 뒤에 가진 회견에서 마이너스 금리 도입 가능성을 일축했다. 그는 마이너스 금리는 염두에 두고 있지 않다며, 위기가 닥치면 대규모 자산매입(양적완화)과 금리정책 향방을 예고하는 포워드가디언스(선제안내)를 경기부양의 주력으로 삼을 것이라고 밝혔다.

반면 닐 카시카리 미국 미니애폴리스 연은 총재는 최근 월스트리트저널(WSJ)과 한 회견에서 "미국이 유럽과 똑같은 처지가 되면 우리도 마이너스 금리를 검토해야 할 것"이라며 "누구도 이를 완전히 배제할 수 없을 것"이라고 강조했다.

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)