[사진=각 보험사]

한국은행이 기준금리를 0.25%포인트 인상하면서 보험사의 순이익과 자본이 크게 줄어들 전망이다. 생명·손해보험업계를 통틀어 자본 축소 효과가 6조원에 가까울 수 있다는 관측도 나오고 있다.

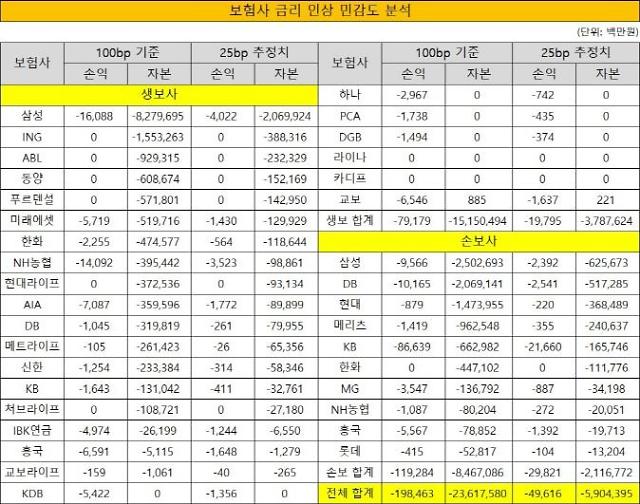

올해 상반기 기준 35개 보험사(생보사 25개, 손보사 10개)의 금리 변화로 인한 '민감도 분석'을 취합한 결과, 금리가 인상되면 순이익 496억원, 자본 5조9044억원이 줄어들 수 있는 것으로 집계됐다.

다만 보험사의 민감도 분석은 금리 100bp(1%포인트) 변동 시나리오를 기준으로 작성됐기에, 그 4분의1 추정치를 살펴봤다. 만약 보험사가 금리 1%포인트 인상 시 자본이 1000억원 줄어든다고 민감도 분석을 했다면, 금리가 0.25%포인트 인상되면 자본이 250억원 줄어든다고 가정한 것이다.

물론 개별 보험사가 0.25%포인트를 기준으로 민감도 분석을 한다면 1%포인트 기준의 4분의1 추정치와 차이가 상당할 수 있다. 그러나 1%포인트 기준의 민감도 추정치는 개별 보험사가 금리 인상으로 어떤 영향을 받을 수 있는지 지표 역할을 할 수 있다는 게 보험업계의 시각이다.

개별 보험사를 살펴보면 라이나, 카디프생명을 제외한 대부분의 보험사는 손익이나 자본 혹은 양쪽 모두 금리 인상 영향을 받는 것으로 집계됐다. 특히 보험업계 1위로 자산 규모가 큰 삼성생명은 2조원 이상의 자본이 줄어들 수 있는 것으로 나타났다.

삼성생명 외에는 손해보험업계의 자본 축소 영향이 전반적으로 컸다. 상위 6개 손보사는 금리 인상으로 수천억원의 자본이 줄어들 수 있는 것으로 파악됐다. 생보사 중에서는 ABL, 동양, 푸르덴셜생명 등 외국계 중소형 생보사가 영향을 많이 받는 것으로 집계됐다.

손익의 경우 금리 인상으로 변액보험 보증준비금이 줄어드는 등 긍정적인 영향도 있어 채권평가손실이 상쇄될 수 있다. 문제는 자본에 미치는 영향이다. 최근 IFRS17(국제회계기준)과 K-ICS(신지급여력제도) 도입으로 규제가 강화되는 상황에서 자본 축소는 건전성 위기를 불러올 수 있기 때문이다.

한 보험사 관계자는 "금리가 내려가면 이차역마진으로, 금리가 올라가면 채권평가이익이 줄어들어 문제가 발생한다"며 "금리가 올라가든 내려가든 악영향이 나타날 수 있기 때문에 금리 리스크를 정밀하게 관리해야 하는 상황"이라고 말했다.

![[단독] 레거시 줄이고 첨단 메모리 집중… 삼성, 반도체 반등 시동](https://image.ajunews.com/content/image/2024/11/21/20241121140830654754_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)