아주경제 노경조 기자 = 한국수출입은행은 7억5000만 유로(미화 8억4300만 달러) 규모의 유로화채권 발행에 성공했다고 23일 밝혔다.

이는 국내기관이 올해 들어 발행한 첫 유로화채권이자, 수은이 지난해 유로화채권시장에 복귀한 이후 두 번째 발행한 것이다.

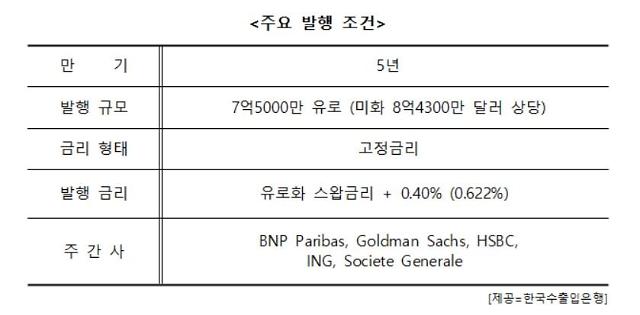

이번 발행 채권의 만기는 5년이고, 발행 금리는 5년 만기 유로화 미드 스왑금리(0.222%)에 0.40%의 가산금리를 더한 0.622%다. 역대 한국물 유로화 벤치마크 발행 중 최저 가산금리 수준이다.

특히 수은은 지난주 해외투자자 설명회를 실시해 투자자들의 높은 관심을 이끌어낸 데 힘입어 신규 발행 프리미엄(NIP)을 최소화했다고 설명했다.

수은 관계자는 "향후 유로화채권 발행을 계획하고 있는 국내 기관들에 경쟁력 있는 벤치마크를 제시했고, 미 달러화와 함께 유로화시장이 우리 기업의 주요 대체 조달시장으로 부각될 수 있는 계기를 마련했다"며 "새정부 출범에 따른 정책 기대감으로 한국물에 대한 해외투자자의 기대감이 높아지는 것을 확인한 의미가 크다"고 말했다.

실제 수은은 프랑스 파리와 영국 런던, 네덜란드 암스테르담, 스위스 취리히, 독일 프랑크푸르트 등 유럽 주요 도시에서 지난 15일부터 일주일간 투자설명회를 개최했다. 잇따른 북한의 도발로 인한 투자자들의 우려를 불식시키고, 새 정부의 외교정책 및 경제정책 방향, 최근 수출 회복세 등 우리나라 경제지표의 긍정적 개선 등을 강조했다.

그 결과 이번 채권 발행에 자산운용사, 은행, 보험사 등은 물론 앵커(Anchor) 투자자 역할을 하는 중앙은행, 국부펀드 등 초우량 채권 투자자의 적극적인 주문 참여도 이끌어 냈다.

프랑스 대선 이후 유로존의 정치적 불확실성이 해소되고, 미국과 유럽의 경제지표가 호조를 띠는 등 주요국 금융시장이 안정세를 보인 것도 이번 채권 발행 성공의 또 다른 요인으로 꼽힌다.

프랑스 대선 이후 유로존의 정치적 불확실성이 해소되고, 미국과 유럽의 경제지표가 호조를 띠는 등 주요국 금융시장이 안정세를 보인 것도 이번 채권 발행 성공의 또 다른 요인으로 꼽힌다.

이번 채권 발행에는 실수요 주문을 중심으로 총 65개 투자자가 참여했다. 투자자 분포(배정기준)를 보면 중앙은행·국제기구 36%, 자산운용사 31%, 은행 26%, 연기금·보험사 6%, 기타 1% 등이다.

수은 관계자는 "이번 유로화 채권 발행으로 신규 투자자를 발굴하고 미 달러 일변도의 차입시장을 다변화하는 계기로 삼겠다"며 "발행대금은 P/F·S/F, 복합금융, 개발금융 등 수은의 다양한 금융지원 수단을 위한 재원으로 활용해 우리 기업의 프로젝트 수주 경쟁력 확대에 기여하고, 신성장산업 지원에 적극 사용할 방침이다"고 말했다.

수은 관계자는 "이번 유로화 채권 발행으로 신규 투자자를 발굴하고 미 달러 일변도의 차입시장을 다변화하는 계기로 삼겠다"며 "발행대금은 P/F·S/F, 복합금융, 개발금융 등 수은의 다양한 금융지원 수단을 위한 재원으로 활용해 우리 기업의 프로젝트 수주 경쟁력 확대에 기여하고, 신성장산업 지원에 적극 사용할 방침이다"고 말했다.

수은은 올해 총 110억 달러 규모의 외화 조달을 목표로 하고 있다. 차입수단을 다변화하고 중앙은행 및 국제기구, 연기금 등 우량투자자를 적극 유치해 안정적인 외채 조달에 힘쓸 계획이다.

![[사고] 제5회 스마트대한민국포럼 대상 27일 열립니다](https://image.ajunews.com/content/image/2024/11/24/20241124114930835280_388_136.png)

![[슬라이드 포토] 성수동이 들썩 오데마 피게 포토콜 참석한 스타들](https://image.ajunews.com/content/image/2024/11/22/20241122205657914816_518_323.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)