업권별로 시중·지방은행과 손해보험은 순익이 증가한 반면 특수은행, 생명보험, 카드 등은 이익이 줄었다.

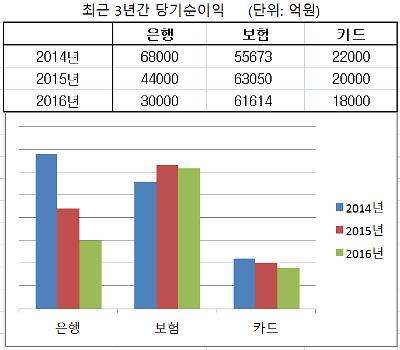

7일 금융감독원에 따르면 지난해 국내은행의 당기순이익(대손준비금 전입전)은 3조원로 전년 대비 31.8% 감소한 것으로 잠정 집계됐다.

조선업 구조조정으로 인해 특수은행을 중심으로 대손비용이 증가하면서 은행권 전체 순익이 급감한 것이다. 특히 산업은행의 당기순손실 규모가 3조원에 달한다.

은행 전체적으로 굴리는 자산의 규모는 더 커졌음에도 마진은 더 나빠졌다. 작년 국내은행의 이자이익은 34조4000억원으로 전년 대비 2.7% 증가했다. 운용자산이 2015년 1827조5000억원에서 지난해 1934조4000억원으로 5.8% 늘었지만 순이자마진(NIM)은 1.55%로 전년보다 0.03%포인트 줄었다. 대출금리와 예금금리의 차이가 줄어든 탓에 역대 최저 수준의 순이자마진을 기록했다.

전체 이익의 87.5%가 이자이익에서 나왔다. 수수료·신탁·유가증권·외환파생 등 비이자 이익은 4조9000억원으로 전년보다 1.1% 줄었다.

수익성 지표도 2000년 이후 최악이다. 기업의 총자산에서 당기순이익을 얼마나 올렸는지 가늠할 수 있는 총자산순이익률(ROA)은 0.13%를 기록했다. 또 투입한 자기자본이 얼마만큼의 이익을 냈는지를 나타내는 자기자본순이익률(ROE)은 1.65%로 집계됐다. 각각 전년에 비해 각각 0.08%포인트, 0.93%포인트 하락했다.

특수은행을 제외한 시중·지방은행의 ROA·ROE는 각각 0.45%·5.88%로 전년대비 0.08%포인트, 0.99%포인트 개선됐다.

[사진=금융감독원 제공]

생보사의 당기순이익은 2조6933억원으로 전년 대비 25.0% 줄었다. 지급보험금이 7.5% 늘어난 가운데 거둬들인 보험료가 2.2% 증가에 그치며 영업손실이 확대됐다. 또 육류담보대출 사고 충당금(2662억원) 등으로 투자영업이익도 정체된 것도 영향을 미쳤다.

지난해 손보사들은 3조4681억원의 순이익을 냈다. 전년보다 27.7% 증가했다. 특히 자동차보험 영업손실이 2015년 1조915억원에서 지난해 3533억원으로 줄어든 게 주효했다. 당국 주도로 자동차보험 제도변경가 변경되며 손해율이 개선됐다. 또 대출채권 증가로 이자수익이 늘어난 것으로 분석됐다.

아울러 수입보험료는 지난해 195조1557억원을 기록해 전년대비 2.9% 증가했다. 생보사의 수입보험료는 119조7941억원으로 전년 대비 2.2% 늘었다. 손보사 수입보험료는 4.2% 증가한 75조3616억원을 기록했다. 특히 자동차 보험료 인상에 힘입어 자동차보험의 수입보험료 증가율이 11%로 가장 높았다.

이처럼 전체적으로 거둬들인 보험료는 늘었지만 수익성은 악화된 것으로 나타났다.

보험사의 ROA와 ROE는 각각 0.62%, 6.43%로 전년대비 각각 0.08%포인트, 0.60%포인트 하락했다. 생보사의 ROA는 0.36%로 0.16%포인트 하락했으며 ROE는 4.14%로 1.69%포인트 떨어졌다. 이에 반해 손보사의 ROA와 ROE는 각각 1.45%, 11.26%를 기록하며 전년보다 0.17%포인트, 1.58%포인트 개선됐다.

카드사의 경우 우호적인 영업환경에도 불구하고 순이익이 감소했다.

지난해 신한·KB국민·삼성·현대·우리·하나·롯데·BC 등 8개 전업 카드사의 순익은 1조8134억원으로 전년 대비 9.9% 감소했다.

카드론 확대로 카드론 이자수익(2972억원)이 늘고 저금리로 인해 조달비용(1449억원)이 감소했다. 아울러 가맹점수수료율 인하에도 카드이용액이 급증하며 수수료수익(3156억원) 증가로 이어졌다.

하지만 카드이용액에 비례해서 발생하는 마케팅비용(5194억원) 등이 더 크게 늘어난 데다 대손준비금 전입액 등 대손비용(2816억원)이 늘면서 순익이 줄었다.

작년 카드대출 이용액은 97조900억원으로 전년 대비 3.5% 증가했다. 카드대출 중 현금서비스 이용액은 소폭 감소했으나 카드론은 증가폭이 확대됐다. 카드사별로 보면 삼성카드만 유일하게 순이익이 12.5% 증가한 반면 나머지 7개사의 순익이 모두 감소했다.

![[포토] 군사법원, 박정훈 대령 무죄 선고](https://image.ajunews.com/content/image/2025/01/09/20250109104729509983_518_323.jpg)

![[포토] 공수처장, 2차 체포영장 집행이 마지막이란 각오](https://image.ajunews.com/content/image/2025/01/08/20250108002008900920_518_323.jpg)

![[포토] 눈 내리는 제주항공 사고 현장](https://image.ajunews.com/content/image/2025/01/07/20250107105645774286_518_323.jpg)

![[포토] 개막 앞둔 CES 2025](https://image.ajunews.com/content/image/2025/01/06/20250106203539844914_518_323.jpg)