|

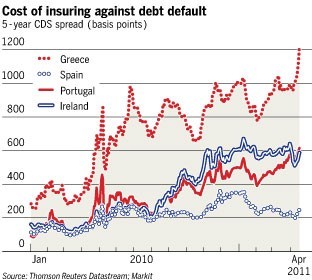

| 유로존 재정위기국 5년 만기 국채 부도 위험(베이시스포인트/크레디트디폴트스와프 프리미엄 기준/출처:FT) |

대표적인 나라가 미국이다. '부자나라' 미국은 세계 기축통화 달러화의 위상에 기댄 채 빚으로 연명해왔다. 일부 전문가들은 달러화는 화폐라기보다 일종의 채무 영수증에 불과하다고 지적하고 있다. 국제신용평가사 스탠더드앤드푸어스(S&P)가 지난달 미국의 국가 신용등급 전망을 '안정적'에서 '부정적'으로 깎아 내린 배경도 다르지 않다. 재정적자와 부채 규모는 갈수록 늘어나고 있는데, 마땅한 해결책이 없다는 것이다.

S&P는 정치권이 재정위기의 돌파구를 마련하지 못하면 미국은 더 이상 최고등급(AAA)인 신용을 유지할 수 없을 것이라고 경고했다.

국제통화기금(IMF)에 따르면 올해 미국의 재정적자는 국내총생산(GDP)의 10.6%, 국가부채는 GDP의 91.6%에 달할 전망이다. 미국의 GDP 대비 국가부채 규모는 스페인(60.1%)보다 심각한 수준으로, 주요 선진국 가운데는 일본(220.3%) 다음으로 크다.

문제는 미국의 국가 신용등급 강등이 미국만의 문제가 아니라는 점이다. 오메르 에시너 커먼웰스포린익스체인지 수석 애널리스트는 "미국이 'AAA' 등급을 잃을 수 있다는 사실은 달러화 자산의 대량 매도를 부추겨 세계 경제를 뒤흔들 것"이라고 말했다. 앞서 무디스가 1998년 일본의 신용등급 전망을 '부정적'으로 강등했을 때도 투자자들은 엔화를 팔아치우기 일색이었고, 달러 대비 엔화 가치는 6년래 최저치로 추락했다. 일본 국채 수익률은 급등했다.

S&P의 미국 신용등급 전망 강등 소식이 알려진 지난달 18일 시카고옵션거래소(CBOE)의 변동성지수 VIX는 장 중 한때 20% 가까이 급등하기도 했다.

유럽도 상황이 녹록지 않다. 인플레이션 압력에 대응하느라 행동반경이 좁아진 유럽중앙은행(ECB)은 최근 역내 회원국의 숨통을 터주던 국채매입프로그램도 중단했다. 그사이 재정위기의 진원지인 그리스에서는 채무 조정 가능성이 제기되고 있다. 채무 조정은 원금과 이자, 만기 등 채무 조건을 완화하는 것으로 시장의 불신을 초래해 재정불량국들의 국채 수익률을 높이는 요인이 된다. 자금조달 비용이 늘어나는 만큼 채무불이행(디폴트) 가능성도 커진다.

기오르고스 파파콘스탄티누 그리스 재무장관도 3일(현지시간) TV연설에서 "채무조정을 할 경우 그리스는 10~15년간 국제 금융시장에서 자금을 조달할 수 없을 것"이라며 "채무조정으로 얻을 것은 아무 것도 없고, 막대한 대가만 치를 것"이라고 말했다.

이런 우려는 시장에 고스란히 반영돼 2년 만기 그리스 국채 수익률은 지난달 10%포인트 가까이 급등했다. 파이낸셜타임스(FT)는 이날 시장에서는 특단의 조치가 없는 한 그리스가 내년에 채무불이행(디폴트)을 선언할 것이라는 데 공감대를 이루고 있다고 전했다. 내년은 그리스가 유럽연합(EU)과 IMF로부터 지원받기로 한 1100억 유로 가운데 이제까지 투입된 530억 유로가 바닥나는 시점이다.

이런 가운데 재정위기의 전염력은 갈수록 강해지고 있다. 시장에서 가장 주목하는 것은 스페인이 영향권에 드느냐다. 스페인이 유로존 4위의 경제대국인 만큼 스페인이 구제금융을 신청하는 데 따른 파장이 그리스나 아일랜드, 포르투갈과는 비교할 게 안 될 것이기 때문이다.

앞서 구제금융을 신청한 세 나라에 투입되는 구제금융액은 3000억 유로가 채 안 되지만, 스페인마저 구제금융 신청행렬에 동참할 경우 최소 3500억 유로가 더 필요하다는 지적이다. 지원한도가 4400억 유로에 불과한 유럽금융안정기금(EFSF)만으로는 감당할 수 없다는 얘기다.

![[사고] 제5회 스마트대한민국포럼 대상 27일 열립니다](https://image.ajunews.com/content/image/2024/11/24/20241124114930835280_388_136.png)

![[슬라이드 포토] 성수동이 들썩 오데마 피게 포토콜 참석한 스타들](https://image.ajunews.com/content/image/2024/11/22/20241122205657914816_518_323.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)