[이코노믹데일리] "중국 시장 내 레거시(구형) 제품 공급이 늘어난 게 (실적에)영향을 미쳤다"

삼성전자가 지난달 31일 3분기 실적을 발표한 자리에서 메모리 반도체 부진을 설명하며 언급한 내용이다. 중국 업체들이 레거시 반도체 생산을 늘려 시장 가격이 내려갔고 결과적으로 삼성전자 반도체 부문의 수익성이 낮아졌다는 의미로 풀이된다.

국내 반도체업체가 부진의 원인으로 중국을 꼽은 게 이례적으로 보일 수 있겠지만, 업계에선 '올 것이 왔다'는 의견이 많다.

안기현 한국반도체산업협회 전무는 "중국의 반도체 굴기는 전부터 이어져 왔지만, 우리와 경쟁할 만큼 경쟁력이 올라온 건 최근"이라며 "중국 모바일 시장의 부진으로 지난해 침체됐던 반도체 시장이 올해부터 회복세를 타며 중국 업체들이 공급량을 늘리기 시작했다"고 분석했다.

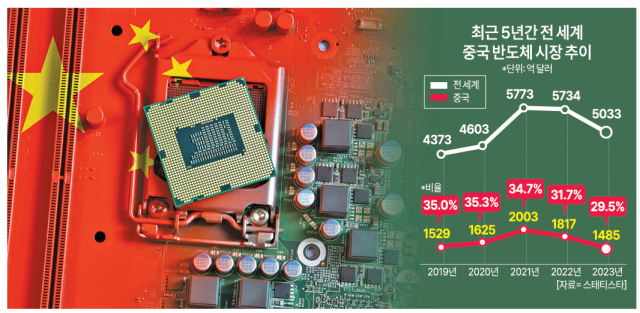

글로벌 시장정보업체 스태티스타가 지난 8월 내놓은 '반도체-전 세계 시장' 자료를 보면 지난해 전 세계 반도체 시장은 총 5033억 달러(약 693조원)였다. 국가별로 보면 중국의 시장 규모가 1485억 달러(약 205조원)로 29.5%를 차지해 가장 많았다. 2위인 미국(675억 달러)보다 두 배 이상 큰 규모였다.

그럼에도 한국 등 반도체 선도 국가들이 안심한 건 규모에 비해 저조한 중국의 반도체 자급 수준에 있었다. 대신증권에서 지난 1월 발간한 '중국 반도체 국산화' 보고서에 따르면 2021년 중국 내에서 생산된 반도체는 중국 전체 시장의 17% 수준이었다. 해외 자본이 들어와 만든 물량을 제외하면 현지 브랜드를 통한 반도체 자급률은 더 줄어 7%에 불과한 것으로 나타났다.

그 동안 중국은 낮은 자급률 때문에 반도체 대부분을 수입에 의존하고 있었다. 우리나라 관세청에 해당하는 중국 해관총서가 지난 1월 공개한 지난해 중국 반도체 수입액은 3493억 달러(약 481조원)에 달했다. 중국의 지난해 원유 수입액 3375억 달러(약 465조원)보다 더 크다. 전 세계 반도체를 중국이 빨아들인다는 의미에서 '반도체 블랙홀'이라 불리기도 했다.

그러나 최근 이 같은 기류에 변화가 생기고 있다. 미국이 중국에 대해 2022년부터 '군사적으로 악용될 가능성'을 근거로 첨단 반도체 수출을 통제하며 압박하자, 중국의 반도체 기업들이 '반도체 자립'에 나서면서다. 이들 기업의 뒷배가 된 건 대규모 보조금을 앞세운 중국 정부였다.

중국은 반도체 투자기금(CICF)을 바탕으로 자국 업체를 지원했는데, 올해까지 이뤄진 제1기와 제2기 기금 규모는 각각 1387억 위안(약 27조원), 2042억 위안(약 40조원)에 달했다. 특히 제조 분야에 투자가 몰려 제1기에선 전체 기금의 67%, 제2기에선 75%로 총 2460억 위안(약 48조원)이 신규 반도체 공장(팹) 건설에 투입됐다.

이는 기술력이 부족한 상태에서 제조 난이도가 상대적으로 낮은 레거시 반도체부터 공략하겠다는 전략으로 해석됐다. 압도적인 생산력을 바탕으로 중저가 제품군을 장악하고 첨단 제품까지 점차 확장하겠단 의미로도 풀이됐다.

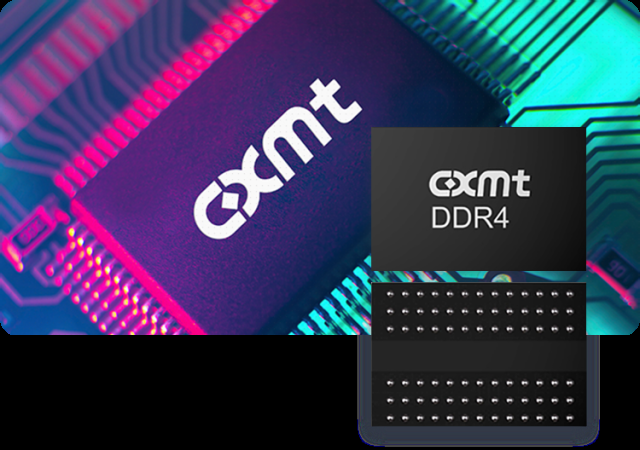

실제 시장조사업체 트렌드포스는 중국의 대표 D램 업체 창신메모리테크놀로지(CXMT)가 올해만 매월 D램 웨이퍼 20만장을 공급할 것이라 예상했다. 지난 2022년까지 월 7만장 만들던 걸 2년 사이 세 배 가까이 키운 셈이다. CXTM의 올해 D램 시장 점유율도 11.8%로 미국 마이크론에 이어 4위에 오를 전망이다.

눈 여겨 볼 부분은 속도다. CXMT는 2016년 CICF 지원을 바탕으로 설립된 후 2021년 레거시 D램인 DDR4를 개발했으며, 이를 주력 제품으로 삼아 점유율을 끌어올렸다. 낸드플래시 제조사인 양쯔메모리테크놀로지(YMTC) 역시 2016년 CICF를 기반으로 창립된 후 레거시 제품으로 지난해 시장 점유율 6%를 달성했다. 설립부터 시장 장악까지 걸린 시간은 8년에 불과했다.

중국의 반도체 자급률 상승은 주변국 수출에 직격타를 날렸다. 지난해 우리나라 전체 수출에서 반도체가 차지하는 비중은 15.6%였는데, 그중 36.6%는 중국으로 향했다. 대(對)중국 반도체 수출이 우리나라 전체 수출 중 5.7%를 차지하는 셈이 됐다. 대만 역시 전체 수출 중 대중국 반도체 수출 비중이 20.9%에 달했다.

그러나 올해 우리나라의 대중국 반도체 수출 비중이 12년 만에 최저치를 기록할 거라는 전망이 나오고 있다. 대만의 중국 무역 의존도 역시 22년 만에 최저치로 떨어질 거라 보인다. 앞서 삼성전자가 3분기 매출에서 고전한 것도 이 같은 이유 때문이다.

이런 상황이 지속될 경우 우리나라 반도체 산업 경쟁력이 낮아질 수 있다는 우려도 나오고 있다.

이병훈 포항공과대학교 반도체공학과 교수는 "레거시 반도체 시장에서 매출이 낮아지면 시장 점유율과 투자 여력이 줄어들게 되고, 시장 경쟁력도 조금씩 감소한다"며 "초격차 기술을 확보해 앞서가지 못한다면 중국 등 대체자에게 따라 잡힐 것"이라고 강조했다.

![[날씨] 아침 기온 뚝, 영하권 추위…바람 불어 체감온도↓](https://image.ajunews.com/content/image/2024/11/22/20241122175459225687_388_136.png)

![[슬라이드 포토] 성수동이 들썩 오데마 피게 포토콜 참석한 스타들](https://image.ajunews.com/content/image/2024/11/22/20241122205657914816_518_323.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)