공사가 중단된 국내 한 아파트 건설 현장. [사진=연합뉴스]

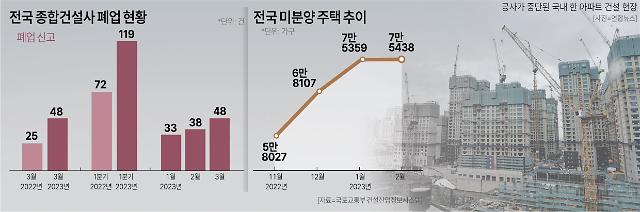

2일 국토부 건설산업정보시스템에 따르면 전국 종합건설업체 중 지난달 폐업 신고한 곳은 48개로 지난해 같은 기간 25개 대비 2배 가까이 늘어난 것으로 나타났다. 올해 1분기 기준 폐업한 종합건설사는 총 119곳으로 지난해 1분기(72개)와 비교하면 65% 증가했다. 올해 들어서도 1월 33곳, 2월 38곳, 3월 48곳 등으로 꾸준히 증가하고 있다.

이 같은 추세라면 올해 폐업 건수는 최근 3년 연간 평균 폐업건수 338건을 뛰어넘을 전망이다. 지난해 연간 폐업 건수는 362건으로 2021년 305건에서 18.7% 증가했다. 국토부 건설정책과 관계자는 "최근 몇 년간 등록된 건설업체가 많이 늘기도 했고 건설업황이 나빠지고 원자재 가격이 오르는 등 복합적인 영향으로 폐업 업체 수가 늘어난 것으로 보인다"고 말했다.

[사진=아주경제DB]

고금리와 업황 악화에 따른 미분양 증가, 부동산 PF 부실 위기 등으로 신용등급 A급 건설사도 자금 조달에 어려움을 겪는 사례가 나오고 있다.

신세계건설(A)은 지난달 29일 2년물 회사채 800억원에 대한 수요 예측 결과 100억원 주문을 받는 데 그쳤다. 최근 신세계건설을 포함한 태영건설(A)과 KCC건설(A-) 등 신용등급 A급 주요 건설사들은 신용보증기금 프라이머리 채권담보부증권(P-CBO)을 통해 자금 조달에 나섰다. BBB급인 HL디앤아이한라와 코오롱글로벌도 지난달 27일 3년물 P-CBO 300억원어치를 발행했다.

신용등급이 낮은 회사채를 모아 신용보증기금 보증으로 신용을 보강한 뒤 유동화증권을 발행하는 제도인 P-CBO는 주로 낮은 신용도, 실적 악화 등으로 회사채를 직접 발행하기 어려운 중소 건설사들이 자금을 조달하는 수단으로 여겨졌다. 우량 건설사들조차 P-CBO 발행에 나섰다는 건 그만큼 유동성을 확보하기 어려운 환경임을 뜻한다.

특히 부동산 시장 침체로 미분양이 쌓이면서 주택사업 비중이 높은 중견 건설사들은 자금난이 심각하다. 미분양 증가는 입주 시점에 건설사 운전자본 부담 확대로 이어지기 때문이다. 국토부 통계에 따르면 지난달 말 기준 전국 미분양 주택은 7만5438가구로 지난해 11월 이후 3개월 연속 증가했다. 준공 후 미분양은 8554가구로 전월(7546가구)보다 13.4% 늘었다.

건설사 프로젝트파이낸싱(PF) 우발채무 우려도 커지고 있다. 나이스신용평가에 따르면 주요 건설사 11곳(현대건설·GS건설·롯데건설·대우건설·포스코건설·태영건설·HDC현대산업개발·동부건설·KCC건설·코오롱글로벌·HL디앤아이한라)의 부동산 PF 우발채무는 지난해 3분기 말 기준 94조2000억원으로 집계됐다. 같은 기간 해당 기업 현금 유동성 12조원 대비 8배에 달한다.

중견 건설사 관계자는 "미분양이 증가하다 보니 자금 압박 상황이 단기간에 개선되긴 어려워 보인다"며 "최근 중소 건설사가 도산하는 사례가 늘고 있는데 문제는 연쇄적으로(부도가) 발생하면 주택사업 비중이 높고 지방에 사업장이 많은 중견 건설사 자금 위기로도 확대될 수 있다"고 우려했다. 실제 범현대가 중견 건설사인 HNInc와 지난해 시공능력평가 83위인 대우조선해양건설도 자금난 압박을 이기지 못하고 법정관리에 들어갔다.

김현 한국기업평가 책임연구원은 "미분양에 따른 재무 부담 확대는 내년부터 본격화할 것으로 보이는데 BBB급 건설사는 이 시점이 더 앞당겨질 수 있다"며 "건설사로서는 PF와 미분양 위험에 대비하기 위해 선별적 착공 전환이 필요한 시기"라고 말했다.

주요 건설사 이자보상배율도 위험 수준으로 나타났다. 2일 금융감독원 전자공시시스템에 따르면 지난해 별도 재무제표 기준 KCC건설과 신세계건설, 두산에너빌리티, HJ중공업 등이 이자보상배율 1 미만을 기록했다. 이자보상배율은 영업이익을 이자비용으로 나눈 것으로, 수치가 1 미만이면 영업이익으로 이자를 갚을 수 없는 잠재적 부실기업으로 판단된다. 3년 연속 이어지면 한계기업(좀비기업)으로 분류된다.

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)