베트남 거리 모습 [사진=게티이미지뱅크]

코로나19 대유행을 타고 씽씽 달린 동남아시아 음식 배달 업계가 엔데믹(풍토병화)으로 제동이 걸렸다. '집콕' 하던 소비자들이 집 밖으로 나가 외식으로 회귀하면서 배달 업계가 성장 기로에서 멈춘 것이다. 할인 쿠폰을 남발하며 시장 점유율을 확보하던 기존 전략에서 벗어나 사업 모델 다각화 등 판도를 바꿀 새로운 전략 마련이 시급하다는 분석이 잇따른다.

"2030년 시장 규모 3.3배로 껑충"

닛케이아시아는 최근 동남아 전역에서 코로나19 대유행 기세가 한풀 꺾이면서 음식 배달 업계가 벼랑 끝으로 몰리고 있다고 보도했다. 외식 문화가 부활하면서 소비자들이 배달 애플리케이션(앱)을 외면하고 있다는 것이다.

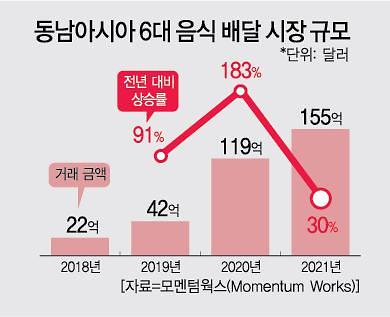

동남아에서 음식 배달 사업은 코로나19 대유행 기간 거리두기 정책에 힘입어 전례 없는 수준으로 성장했다. 싱가포르에 위치한 컨설팅 회사 모멘텀 웍스(Momentum Works)에 따르면 싱가포르, 말레이시아, 인도네시아, 필리핀, 태국, 베트남 등 동남아 6대 음식 배달 시장의 총 거래 금액은 2021년 155억 달러를 기록하며 전년보다 30%나 성장했다. 이 가운데 싱가포르에 기반을 둔 ‘그랩(Grab)'은 시장 점유율 49%에 달할 정도로 지배력이 상당하다. 이어 독일 회사인 딜리버리히어로(DH) 계열사인 푸드판다(Foodpanda)가 2위(22%), 인도네시아 플랫폼인 고젝(Gojek) 모회사인 고투그룹(GoTo Group)이 3위(14%)를 차지했다.

동남아에서 음식 배달 사업은 코로나19 대유행 기간 거리두기 정책에 힘입어 전례 없는 수준으로 성장했다. 싱가포르에 위치한 컨설팅 회사 모멘텀 웍스(Momentum Works)에 따르면 싱가포르, 말레이시아, 인도네시아, 필리핀, 태국, 베트남 등 동남아 6대 음식 배달 시장의 총 거래 금액은 2021년 155억 달러를 기록하며 전년보다 30%나 성장했다. 이 가운데 싱가포르에 기반을 둔 ‘그랩(Grab)'은 시장 점유율 49%에 달할 정도로 지배력이 상당하다. 이어 독일 회사인 딜리버리히어로(DH) 계열사인 푸드판다(Foodpanda)가 2위(22%), 인도네시아 플랫폼인 고젝(Gojek) 모회사인 고투그룹(GoTo Group)이 3위(14%)를 차지했다.

그랩은 말레이시아를 제외한 나라에서 시장 점유율 1위에 올랐다. 말레이시아에서는 푸드판다(49%)와 그랩(48%)이 치열한 경쟁을 벌이고 있다.

이렇듯 그랩이 동남아 음식 배달 업계를 장악한 비결은 현지화 전략이다. 개별 시장에 맞춘 언어, 인터페이스 및 결제 기능을 갖춘 앱을 통해 시장에서 호응을 얻었다. 또한 그랩은 2018년 미국 차량 공유 및 음식 배달 플랫폼 기업인 우버테크놀로지스의 동남아 사업 인수를 통해 음식 배달 사업을 위한 발판을 마련했다. 우버의 배달 서비스인 우버 잇츠의 네트워크와 노하우를 단번에 획득한 것이다.

2012년 동남아에 진출한 푸드판다는 이 지역 음식 배달 분야 개척자로 통한다. 지난해 3월 푸드판다 모기업인 딜리버리히어로는 한국 최대 음식 배달 앱인 배달의민족(배민)을 보유한 우아한형제들을 인수했다. 배민은 현재 베트남에서도 사업을 운영 중이다. 푸드판다는 2016년 인도네시아에서 철수했다.

미국 컨설팅 회사인 프로스트앤드설리번은 동남아 음식 배달 시장 규모가 2030년까지 497억 달러 수준으로 성장할 것으로 예상했다. 이는 2021년 대비 3.3배에 달한다.

성장 가능성을 보고 뛰어든 후발 주자도 있다. 싱가포르 전자상거래업체인 시그룹은 지난해 배달 시장에 뛰어들었다. 인도네시아, 말레이시아, 태국, 베트남 등으로 사세를 확장하고 있다.

이렇듯 그랩이 동남아 음식 배달 업계를 장악한 비결은 현지화 전략이다. 개별 시장에 맞춘 언어, 인터페이스 및 결제 기능을 갖춘 앱을 통해 시장에서 호응을 얻었다. 또한 그랩은 2018년 미국 차량 공유 및 음식 배달 플랫폼 기업인 우버테크놀로지스의 동남아 사업 인수를 통해 음식 배달 사업을 위한 발판을 마련했다. 우버의 배달 서비스인 우버 잇츠의 네트워크와 노하우를 단번에 획득한 것이다.

미국 컨설팅 회사인 프로스트앤드설리번은 동남아 음식 배달 시장 규모가 2030년까지 497억 달러 수준으로 성장할 것으로 예상했다. 이는 2021년 대비 3.3배에 달한다.

성장 가능성을 보고 뛰어든 후발 주자도 있다. 싱가포르 전자상거래업체인 시그룹은 지난해 배달 시장에 뛰어들었다. 인도네시아, 말레이시아, 태국, 베트남 등으로 사세를 확장하고 있다.

배달보다 외식···활력 사라질까 '우려'

배달 업계의 가장 큰 고민은 엔데믹이다. 배달 업계에 활력을 불어넣었던 재택 수요가 줄어들면서 성장이 가로막힐 수 있다는 관측이다.

그랩의 올해 2분기(4~6월) 홈 딜리버리 거래액(GMV)은 24억7000만 달러로 회사 전망치인 25억5000만 달러를 밑돌았다. 회사는 올 한 해 거래액이 21~25%가량 증가할 것으로 예상했는데 이는 이전 예측치(30~35%)에서 하향 조정된 것이다.

특히 그랩은 올해 상반기에만 10억 달러에 달하는 순손실을 기록했다. 이는 전년 동기에 기록한 14억 달러 손실보다는 개선된 것이지만 미국 증시에 상장된 그랩 주가는 올해 들어 56% 가까이 폭락하는 등 투자자들에게 외면을 받았다. 앤서니 탄 그랩 최고경영자(CEO)는 최근 시장 점유율을 확보하기 위해 소비자들에게 통 크게 제공했던 할인을 축소하는 등 비용 절감을 통해 손실을 줄이겠다고 밝혔다.

그러나 흑자 전환에 성공할 가능성은 낮아 보인다. 탄 CEO는 “경제 활동 재개로 음식 배달 수요가 줄어들고 있다"고 우려했다.

닛케이아시아는 “치열한 경쟁으로 인해 음식 배달 기업들이 적자에 허덕이고 있다”며 “운영 비용 절감이 시급한 과제로 떠올랐다”고 짚었다.

그랩은 위기를 타개하기 위해 정액제 서비스인 ‘그랩 언리미티드’를 강화해 우량 고객을 포섭하는 데 집중할 방침이다. 아울러 지난 1월에는 말레이시아 식료품 체인인 자야그로서(Jaya Grocer)를 인수해 말레이시아 식품 배달 사업 영역 확대에 나섰다.

푸드판다는 일본 사업을 접고 동남아 시장에 집중하기로 했다. 또한 법인사업자를 타깃으로 한 소프트웨어 개발을 고려 중이며, 음식점이나 식품 공급업체들이 거래처와 손쉽게 거래를 할 수 있도록 돕는 앱을 선보일 계획이다.

고투는 동남아 최대 시장인 인도네시아 본토에서 자원을 집중하고 있다. 고투 자회사인 고젝은 지난해 7월 태국 사업을 말레이시아 저가 항공사인 에어아시아 모회사 캐피털A(Capital A)에 매각했다. 지난달에는 고투 그룹 전체 시너지를 강화하기 위해 자회사 전자상거래 앱인 토코피디아(Tokopedia)에 고젝의 음식 배달 기능을 추가했다.

긱 워커, 독과점 등 과제 산적

음식 배달 업계가 풀어야 할 과제는 많다.

싱가포르 정부는 배달 노동자 급여와 복지 수준을 개선해야 한다고 강조한다. 정규직으로 소속되지 않고 프리랜서나 단기 계약직 등 기업 측 필요에 따라 노동력을 제공하는 ‘긱 워커’는 음식 배달 앱 성장을 뒷받침했으나 이들의 불안정한 근무 환경을 개선해야 한다는 목소리가 커지고 있다. 리셴룽 싱가포르 총리는 지난해 8월 정부가 직접 나서서 긱 워커를 지원할 계획이라고 밝힌 바 있다. 리 총리는 당시 “저임금 노동자에 대한 우려가 크다”며 “배달 직원들은 푸드판다, 그랩 등 온라인 플랫폼과 함께 일하는 것”이라고 말했다. 싱가포르 정부는 정규직으로 고용되지 않은 근로자의 업무환경을 개선하기 위해 이른바 ‘긱 이코노미’(프리랜서 근무 형태인 고용 현상) 종사자들을 위한 보호 대책을 마련 중이다.

독과점도 문제다. 싱가포르 규제 당국은 우버와 그랩의 합병에 독점 문제를 제기한 적이 있다. 2018년 합병 당시 싱가포르 경쟁소비자위원회(CCCS)는 그랩과 우버의 합병이 공정한 경쟁 환경을 저해한다는 이유를 들며 우버에는 658만 싱가포르달러, 그랩에는 642만 싱가포르달러 등 벌금을 각각 부과한 바 있다. 향후 합병이나 인수를 통한 확장은 쉽지 않을 것으로 전망된다.

싱가포르 정부는 배달 노동자 급여와 복지 수준을 개선해야 한다고 강조한다. 정규직으로 소속되지 않고 프리랜서나 단기 계약직 등 기업 측 필요에 따라 노동력을 제공하는 ‘긱 워커’는 음식 배달 앱 성장을 뒷받침했으나 이들의 불안정한 근무 환경을 개선해야 한다는 목소리가 커지고 있다. 리셴룽 싱가포르 총리는 지난해 8월 정부가 직접 나서서 긱 워커를 지원할 계획이라고 밝힌 바 있다. 리 총리는 당시 “저임금 노동자에 대한 우려가 크다”며 “배달 직원들은 푸드판다, 그랩 등 온라인 플랫폼과 함께 일하는 것”이라고 말했다. 싱가포르 정부는 정규직으로 고용되지 않은 근로자의 업무환경을 개선하기 위해 이른바 ‘긱 이코노미’(프리랜서 근무 형태인 고용 현상) 종사자들을 위한 보호 대책을 마련 중이다.

독과점도 문제다. 싱가포르 규제 당국은 우버와 그랩의 합병에 독점 문제를 제기한 적이 있다. 2018년 합병 당시 싱가포르 경쟁소비자위원회(CCCS)는 그랩과 우버의 합병이 공정한 경쟁 환경을 저해한다는 이유를 들며 우버에는 658만 싱가포르달러, 그랩에는 642만 싱가포르달러 등 벌금을 각각 부과한 바 있다. 향후 합병이나 인수를 통한 확장은 쉽지 않을 것으로 전망된다.

![[단독] 레거시 줄이고 첨단 메모리 집중… 삼성, 반도체 반등 시동](https://image.ajunews.com/content/image/2024/11/21/20241121140830654754_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)