[자료=금융투자협회]

자기자본 4조원 이상인 대형 증권사의 채무보증액이 꾸준히 늘어나고 있는 것으로 나타났다. 그중 한국투자증권 채무보증액 규모가 가장 많이 늘었다. 채무보증 특성을 감안하면 한국투자증권은 올 상반기 부동산 프로젝트파이낸싱(PF)을 중심으로 사업을 성장시켰다고 해석된다.

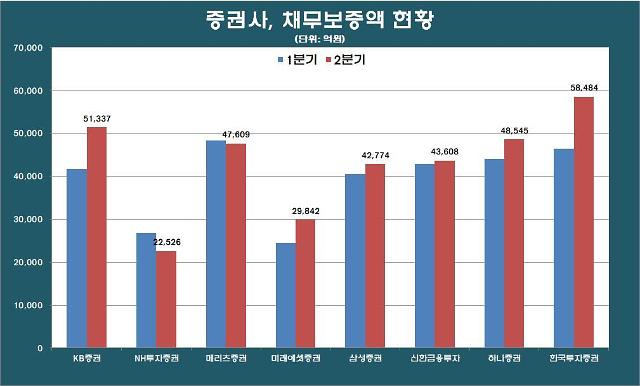

금융투자협회에 따르면 자기자본 4조원 이상인 대형 증권사의 올 2분기 채무보증액은 34조4725억원을 기록했다. 전 분기 대비 9.49%(2조9870억원) 늘어난 수준이다.

이와 반대로 채무보증액이 줄어든 증권사도 있었다. 메리츠증권은 올 2분기 채무보증액 4조7609억원으로 전 분기 대비 691억원(1.43%) 감소했다.

메리츠증권은 그간 종합금융업을 통해 부동산 PF를 중심으로 성장해 온 증권사다. 하지만 금융당국의 익스포저(위험노출액) 규제 수위가 높아진 2019년 이후 재무건전성 개선을 지속적으로 관리하고 있다.

NH투자증권도 올 2분기 채무보증액 2조2526억원을 기록해 증권사 중 규모가 가장 작았다. 전 분기 대비 4228억원(15.8%) 줄어든 수치다. 그간 부동산 PF로 적지 않은 수익을 올려왔던 NH투자증권은 재무건전성 리스크 관리를 위해 거래를 대폭 줄인 영향으로 해석된다.

문제는 증권사 채무보증 대부분이 부동산 PF에서 비롯된다는 점이다. 부동산 PF는 증권사의 주요 수익원이지만 부동산 경기 침체기에 돌입하면 타격이 커진다. 이에 부동산 PF는 비교적 리스크가 높은 사업이다.

금융당국도 부동산 경기 침체기를 대비해 지난 7월 증권사를 대상으로 부동산 PF를 전수조사하는 등 리스크 관리에 나섰다.

한 증권사 관계자는 “최근 증시 불황과 금리 상승 등 대내외적인 악재가 겹쳐 브로커리지, 트레이딩, 리테일까지 어려워진 상황”이라며 “부동산 PF가 리스크 큰 사업이라는 건 알고 있지만 영업에 소극적으로 임할 수 없는 노릇”이라고 말했다.

또한 증권사의 채무보증액 증감 폭도 중요하지만 자기자본에서 차지하는 비중도 중요하다. 금융당국이 증권사 채무보증 한도를 자기자본 대비 100% 이내로 관리하도록 정했기 때문이다.

자기자본 대비 채무보증액 비중을 살펴보면 한국투자증권이 94.2%로 가장 높았다. 증가율도 전 분기 대비 19%포인트 증가했다. 메리츠증권은 90.1%로 90%대를 기록했지만 전 분기와 비교하면 5.6%포인트 감소한 수준이다.

이어 KB증권 자기자본 대비 채무보증액 비중은 89.2%로 전 분기 대비 14.4%포인트 늘어나며 두 자릿수 증가율을 보였다.

반면 NH투자증권은 전 분기 대비 7.4%포인트 줄어든 33.1%를 기록했으며 미래에셋증권은 32.5%로 같은 기간 6.3%포인트 늘어나긴 했지만 조사 대상 증권사 중 자기자본 대비 채권보증액 비중이 가장 낮았다.

금융투자업계 관계자는 “그간 대형사들도 적극적인 자기자본 확충을 통해 재무건전성을 개선해왔지만 임계치에 달한 상황 같다”며 “금융당국의 규제를 피하려면 자기자본을 늘리든, 채무보증액을 줄이든 조치를 취해야 할 것”이라고 말했다.

![[단독] 레거시 줄이고 첨단 메모리 집중… 삼성, 반도체 반등 시동](https://image.ajunews.com/content/image/2024/11/21/20241121140830654754_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)