[출처=핀터레스트]

일단 KG와 쌍방울은 완성차 업체와는 거리가 있다. 지난해 쌍용차 M&A의 주요 후보였던 이엘비엔티, 에디슨모터스 등은 전기차 제조사로 부족한 자금은 재무적 투자자(FI)를 통해 조달하려 했다. 이엘비엔티는 모듈형 전기차를, 에디슨모터스는 전기 버스를 제조했다. 쌍방울 그룹 중 광림은 전기공사, 중량물운반 등을 목적으로 하는 특수장비차량을 제조한다. 특장차는 완성차를 사 온 후 분해 및 재조립하는 것이지 엔진, 모터&배터리 등 자동차의 중요 부문을 연구, 제조하지는 않는다.

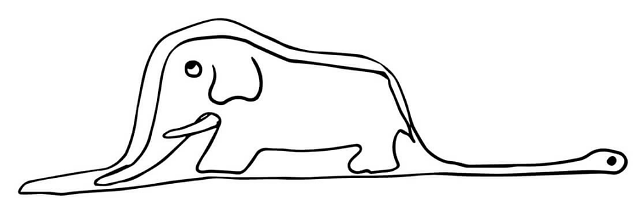

그러다 보니 M&A 전문가들은 이번 딜을 '보아 뱀의 M&A'라고 평가했다. 보아뱀 M&A란 '어린 왕자'에 나오는 자기보다 몸집이 몇 배나 큰 코끼리를 삼킨 보아 뱀 이야기에 빗대 나온 경제 용어다. 투자은행(IB) 업계 관계자는 "작은 기업이 자기보다 몸집이 큰 기업을 인수하는 경우는 드물기도 하거니와 성공 가능성이 크지 않은 것이 현실"이라며 "하지만 대기업을 인수함으로써 규모의 경제와 함께 사업이 비약적으로 확대돼 경쟁력 강화를 꾀할 수 있다"고 말했다.

'닮은 꼴 성장' 회생 M&A부터 순환출자까지

양 사는 기업을 직접 키우는 것보다 기업 성장 동력으로 M&A를 많이 활용해 왔다. KG 그룹은 △KG스틸 △KG ETS △KG이니시스 △KG할리스F&B △KFC코리아 등 그룹 내 굵직한 계열사들을 인수하며 사세를 키워왔다. 쌍방울 그룹 역시 현재 모태인 쌍방울을 시작으로 △광림 △나노스 △비비안 △아이오케이 △미래산업 등을 하나씩 인수했다.

회생 M&A 경험도 있다. KG 그룹은 회생 상태에 놓였던 동부제철, 쌍방울 그룹은 나노스를 각각 인수했다. 회생 M&A로 크게 재미를 본 곳은 KG그룹이다. 지난 2019년 KG그룹은 KG스틸(구 동부제철)을 인수했는데 인수 이후 바로 흑자전환했다. 또한 지난해 철강 가격이 폭등하는 등 업황이 우호적으로 변하며 2년 새 영업이익이 8배 이상 증가했다.

회생 업계 관계자는 "회생 과정에서 그간 처리하지 않았던 손상, 대손을 인식하는 등 기업들은 정상화 과정을 거친다"며 "회생 과정에서 사세 확장이 어렵기에 인수 후 회사를 키우려는 기업들 입장에서 회생 기업은 매력적일 수 있다"고 말했다.

또 양 사 모두 사업 구조가 문어발식이라는 공통점도 있다. 우리나라 M&A 업계에는 매물이 많지 않다. 공급이 비탄력적이라는 의미다. 매물은 적은데 노리는 곳은 많다. 그중에서도 싸면서 매력적인 매물은 흔치 않다. M&A 기회를 놓치지 않으려면 '사업의 다각화'는 불가피하다. 기존 사업의 경쟁력 강화보다는 시장에 나온 매물에 우선순위가 있기 때문이다.

그러다 보니 양 사 모두 사업들의 일관성을 쉽게 포착하기 어렵다. 쌍방울 그룹의 경우 쌍방울과 비비안은 속옷 사업을 한다. 그런데 광림은 특장차를 제조하고 아이오케이를 통해 엔터테인먼트 사업을 한다. 미래산업을 통해 반도체 사업에도 진출해 있다.

KG그룹도 별반 다르지 않다. △철강 △화학 △폐기물 △2차전지 소재뿐만 아니라 △결제 △교육 △언론 △음식료(F&B) 등의 사업에도 진출해 있다. 2020년 할리스커피를 인수할 당시 F&B 사업 역량을 확대하겠다고 밝혔지만, 2년도 되지 않아 KFC를 삼정KPMG를 통해 매각하기로 결정했다.

양 그룹사 모두 순환출자 구조를 갖고 있는 것도 이와 무관치 않다. M&A가 우선이기에 수직적인 지배 구조는 차후 문제다. 순환출자는 자본 공동화 및 그룹의 소유 구조와 경영권에 차이를 야기하므로 시장경제의 대원칙인 투명경영과 자기책임성 원칙에 정면으로 위배된다.

지난해 말 공시 기준으로 쌍방울 그룹은 광림(12.04%)→쌍방울(13.46%)→비비안(30.64%)→인피니티엔티(18.36%)→아이오케이(9.87%)→광림으로 연결되는 순환출자 구조를 가지고 있다.

KG그룹 역시 이데일리(10.7%)→KG제로인(19.66%)→KG케미칼(46.29%)→KG ETS(35.92%)→이데일리로 이어지는 순환출자 형태를 띠고 있다.

IB 업계 관계자는 "KG 그룹과 쌍방울 그룹이 공통점이 많지만 차이점도 있는데 대표적인 것이 평판"이라고 설명했다.

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

옛 동부제철이 있는 KG그룹이 인수하는게 나을늣 한데 코로나가 약해지면 KFC도 잘될텐데 매각한다니까 쌍용차 인수할때 에디슨모터스도 함께 인수하길!