[출처=금감원 전자공시]

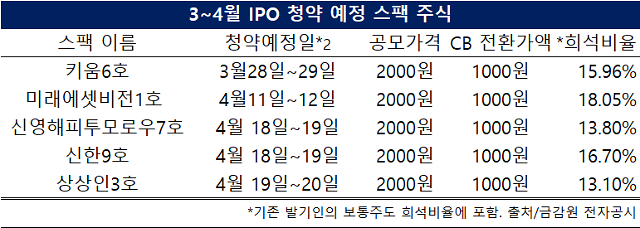

청약에 참가한 투자자들은 많게는 18%, 적게는 13%씩 주식이 희석된 상태로 투자하게 된다. 대주주의 발행가가 소액주주들보다 낮기 때문이다. 이들 네 회사의 보통주 1주당 인수가격과 전환사채 발행 시 전환가액은 모두 1000원이다. 일반투자자의 2000원과 비교해 절반이다. 키움6호스팩뿐만 아니라 내달 상장 예정인 미래에셋증권, 신영증권, 신한금융투자, 상상인증권 등의 스팩도 마찬가지다.

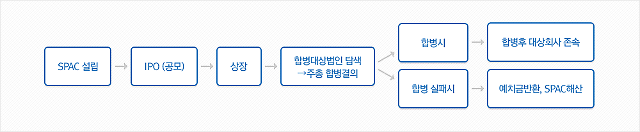

스팩 기업들은 이 같은 과정을 거쳐 피합병되거나 청산한다. [출처=아주경제 DB]

합병기업을 찾으면 합병비율을 산정하는데 이때 주당가치를 어느 정도 산정하느냐가 쟁점이 된다. 합병기업의 기업가치가 높다면 자연스레 스팩주주들이 받아갈 몫은 줄어든다.

스팩의 합병기업 모집은 증권사의 성과다. 또 스팩 기업은 공급이 많아 을(乙) 처지에 놓인다. 그렇기에 합병 비율이 스팩기업에 마냥 유리하게 산정할 수 있는 처지가 아니다.

또 합병 과정에서 증권사는 수수료 수익을 얻을 수 있기 때문에 소액주주들의 손해를 무릅쓸 수도 있다. 지난해 12월 연예인 배용준·주지훈씨가 투자한 피규어 개발·제작 전문 기업 '블리츠웨이'가 합병한 대신밸런스제9호스팩 과정이 대표적인 사례다. 대신증권은 당시 인수수수료와 합병 자문수수료를 수령했다.

아울러 증권사 입장에서는 스팩 거래로 관계를 맺으며 향후 기업어음(CP) 주선, 인수합병(M&A) 주선 등으로 우회적으로 손실을 만회할 수도 있다.

투자은행(IB) 업계 관계자는 "증권사가 지분 투자와 서비스를 동시에 제공하는 현재 상황 자체가 모럴해저드 소지가 있다"며 "소액주주들의 이익을 대주주나 증권사로 전이시키기 매우 쉬운 구조"고 설명했다.

수요자와 공급자 사이에 정보의 비대칭성이 존재하기에 이해 상충은 자본시장에 늘 잠재되어 있고 회사 행위를 통해 구체적인 현상으로 나타난다"며 "이러한 현상이 지속적으로 반복된다면 결국 자본시장의 공정성을 해치고 시장 기능을 약화 내지는 상실시킬 수 있다"고 덧붙였다.

[출처=픽사베이]

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)