버킷스튜디오는 지난해 240억원, 400억원 등 두 차례 유상증자 결정을 내렸다. 이에 대한 투자는 전환우선주 방식인데 △청구 기간 10년 △높은 콜옵션 비율(50%) △전환가액 액면가 조정 등의 조건 덕에 '황제 우선주'로 불린다. 두 번의 증자 모두 '처음'에는 '최대'주주인 이니셜 관련 투자조합에 배정됐다. (주)이니셜은 지난해 7월부터 평균 종업원수가 0명(나이스평가정보 기준)으로 특별한 사업을 하지 않는 페이퍼컴퍼니로 보인다.

현재 수준의 주가 기준으로 만약 400억원 투자까지 완료된다면 총 주식은 31.5%(1936만 주)가 늘어나게 된다. 그리고 400억원 유상증자의 배정 대상자는 이후 변경(엔피트리 1호 조합, 더블유디제이1호조합 순) 됐지만 콜옵션(매도청구권)을 활용한다면 최대주주는 지분율을 높일 수 있다.

콜옵션이란 옵션 보유자가 주식을 살 수 있는 권리다. 팔아달라고 요구(매도청구) 할 수 있다. 권리 만을 떼어내어 매매할 수 있다 보니 적은 금액으로 주식 인수 효과를 낼 수 있다. 이에 최대주주의 지배력 강화 수단으로 악용될 수 있다는 지적이 많았다. 특히 옵션의 행사 가능 기간이 길 경우, 최대주주가 돈을 마련할 때까지 회사가 보유하고 있다가 최대주주에 팔 수 있는 개연성이 커져 악용 소지는 올라간다. 이번 전환우선주의 청구기간은 9년이다.

아울러 주가 변동에 따라 전환가격을 낮출 수 있다면 효과는 배가 된다. 예를 들어, 100억원을 투자했다고 하자. 전환기준가격이 5000원이면 권리 행사 시 보통주 200만 주로 전환된다. 그런데 주가가 하락해 행사가격이 1000원으로 떨어진다면 그의 5배인 1000만 주로 전환 가능하다.

이 모든 과정들은 앞으로 버킷스튜디오의 1주당 가치보다 미래의 1주당 가치가 줄어들 수밖에 없는 상황으로 설계가 됐다고 볼 수 있다. 지난해 12월 법 개정으로 현재는 이 같은 조건으로 발행이 막힌 상황임을 고려할 때 막차를 탄 것이다.

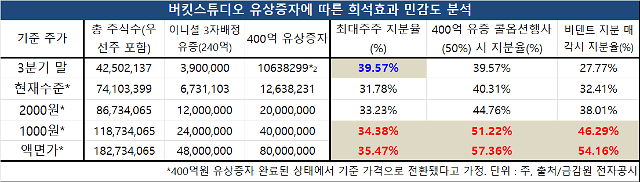

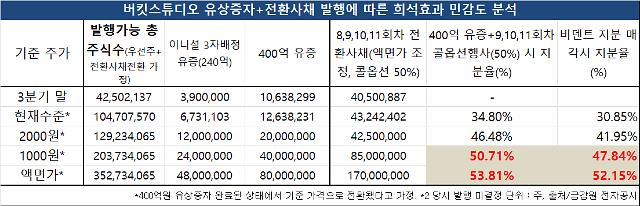

그럼 1주의 가치가 얼마나 줄어들까? 이는 총 주식 수를 통해 파악할 수 있다. 3분기 말 기준 버킷스튜디오의 총 주식 수는 4250만 주다. 그런데 7400만 주까지 총 주식 수가 늘어날 수 있는 상황이 됐다. 지난해 11월 400억원 유상증자가 발행 결정되고, 8000원 선이었던 주가가 약 3500원까지 빠졌기 때문이다. 만약 2년 전 최저가인 980원 수준으로 주가가 빠진다면 1억1900만 주로 늘어난다. 그렇다면 현재 1주의 가치는 3분의 1로 쪼그라든다.

지난 5년간 버킷스튜디오의 주가는 등락폭이 상당했다.[출처=네이버 증권]

주가가 1000원선까지 다시 빠질 가능성도 배제할 수는 없다. 버킷스튜디오의 전환우선주는 산술적으로 최대 10년 6개월간 가격이 조정될 수 있는데, 버킷스튜디오가 내부적으로 주가를 상승시키려 해도 지금처럼 △우크라이나 사태 △미국의 금리 인상 △인플레이션△공급망 병목 현상 등 외부적 요인으로도 주가는 하락할 수 있다. 코로나19 탓에 980원까지 빠진 것과 비슷한 맥락이다. 또 성장주 특성상 등락폭은 클 수 있으며 지난 5년간 버킷스튜디오의 최고점은 저점 대비 약 12배 높았다.

물론 버킷스튜디오는 △NFT 시장 성장 △라이브커머스 성장 △비덴트의 빗썸 인수 기대감 등 잠재적인 호재가 있다. 특히 비덴트의 빗썸 인수 부분은 최근 주목받고 있다. △이정훈 전 빗썸홀딩스 의장의 불구속 기소 △버킷스튜디오·인바이오젠·비덴트의 실탄 확보 △장현국 위메이드 대표 합류 등이 있었기 때문이다.

다만 이 역시 1주당 가치 하락 수준과 비교할 필요가 있다. 만약 비덴트가 빗썸홀딩스의 최대주주가 된다면 버킷스튜디오는 경영권 프리미엄을 얻게 된다. 그런데 경영권 프리미엄은 약 통상 30%로 평가받는다. 민감도 분석상 3분의 1 토막이 날 수 있기에 1주당 가치는 프리미엄을 고려해도 쪼그라들 수 있다.

그 이외에 빗썸홀딩스가 지금보다 급성장하거나 버킷스튜디오와 빗썸과의 시너지 정도를 더 고려해볼 수 있다. 그런데 현재 빗썸코리아의 이사진에 강지연 버킷스튜디오 대표가 합류 중이고, 계열사인 비덴트는 빗썸코리아 선임권을 보유하고 있다고 알려진 점을 고려할 때 현재도 충분히 시너지를 낼 수 있는 상황이다.

[출처=금감원 전자공시]

시가 총액이 그대로라면 누군가의 피해는 누군가의 이득이다. 현재 시나리오로는 이 과실은 강지연 대표 등으로 향할 개연성이 상당하다. 현재 수준 주가에서 400억원의 유상증자가 완료됐다는 가정 아래 버킷스튜디오 최대주주의 지분율은 31.78%다. 현재 지분율인 39.57%보다 8%가량 줄어든 것인데 이는 착시효과다. 400억원 유상증자에 50% 콜옵션이 있기 때문이다. 이를 행사한다면 지분율이 40.31%로 오르게 된다. △주가가 2000원으로 내려간다면 44.76% △1000원으로 빠지면 51.22% △액면가로 하락시 57.36%가 된다.

[출처=금감원 전자공시]

그런데 쪼그라든 가치는 역설적이게도 순환출자 문제의 해결 수단으로도 활용 가능하다. 현재 버킷스튜디오는 계열사 비덴트와 순환출자 중이다. 순환출자는 자본 공동화 문제 등을 야기하기에 심상정 정의당 대통령 후보 등 정치권에서는 해결해야 하는 주요 문제로 지난 30여 년간 지적되어왔다.

만약 이 같은 시나리오로 진행된다면 순환출자 문제는 의외로 쉽게 풀릴 수 있다. 1주 당 가치가 줄어들기에 비덴트가 보유한 버킷스튜디오의 지분가치도 함께 줄어들기 때문이다. 아울러 최대주주는 지배력을 충분히 확보할 수 있는 제반 준비를 마쳤다. 또 높아진 지분율은 빗썸 인수 시 배당 효과를 높일 수도 있으며, 일부 지분 매각도 가능하다. 특히 종업원 0명인 (주)이니셜의 부채비율은 2200%로 재무안정화에 나설 필요성이 있다.

IB업계 관계자는 "CB, 신주인수권부사채(BW), 전환상환우선주(RCPS) 등 조건부 지분증권 발행을 통한 자금조달은 일반 차입과는 달리 지분 전환권이 있다"며 전환가격 조정 조항이 있고, 대주주의 실질적인 특수관계자에게 발행하거나 신주인수권을 보유하게 되는 구조라면 소액주주와 이해 상충이 발생할 수 있다"고 말했다.

이어 "이러한 행위들은 회사의 필요에 의해 행해지는 것으로 대주주는 피해가 없거나 의도한 목적을 달성할 수 있으나 소액주주는 갑작스러운 기업가치의 이전으로 피해를 보게 된다"면서 "이사회 관계자들은 선량한 관리자로서 소액주주의 이해관계도 고려할 필요가 있다"는 의견을 피력했다.

![[포토] 경찰 출석하는 박종준 경호처장](https://image.ajunews.com/content/image/2025/01/10/20250110101347772711_518_323.jpg)

![[포토] 군사법원, 박정훈 대령 무죄 선고](https://image.ajunews.com/content/image/2025/01/09/20250109104729509983_518_323.jpg)

![[포토] 공수처장, 2차 체포영장 집행이 마지막이란 각오](https://image.ajunews.com/content/image/2025/01/08/20250108002008900920_518_323.jpg)

![[포토] 눈 내리는 제주항공 사고 현장](https://image.ajunews.com/content/image/2025/01/07/20250107105645774286_518_323.jpg)