1996년 설립된 넥스콘은 국내 최초로 배터리 보호회로(BMS)를 제조했다. 노트북과 휴대폰이 막 보급되던 시절이었던 당시 휴대성, 모빌리티(Mobility)의 중요성이 부각되며 시장이 급성장했다. 이에 필수 부속품인 배터리도 함께 성장했고, BMS 제조사인 넥스콘도 수혜를 입었다.

BMS(Battery Management System)는 배터리의 '뇌'에 해당하는 것으로 배터리 그룹의 전류, 온도 등 데이터를 모니터링한 이후 연계된 전자 장치와 통신을 하는 장치다. 다량의 배터리를 마치 '레고'를 쌓는 것처럼 모듈 팩 단위로 사용하는 ESS(Energy Storage System)와 전기자동차에서 배터리를 관리하기 위해 반드시 들어가야 하는 핵심 소재로 알려져 있다.

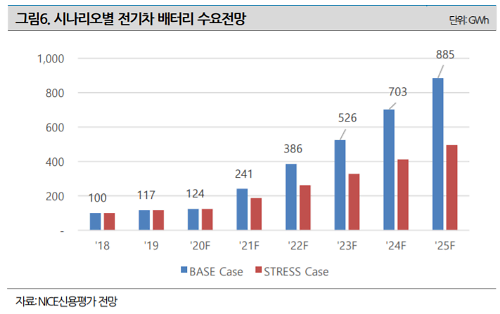

전기차 배터리, ESS는 현실로 다가온 '친환경' 흐름의 중심에 있다. 나이스신용평가에 따르면, 2019년 117GWh였던 전기차 배터리 수요량은 2025년 7배 이상 커져 885GWh에 이를 것으로 예상된다.

[출처=나이스신용평가]

다만, '코로나19 장기화'란 악재 탓에 작년 실적은 뒷걸음질 쳤다. 지난해 매출액과 영업이익은 각각 2288억원, 13억원으로 2019년의 2951억원, 121억원에서 줄었다.

코로나19 탓에 조급해질 수 있는 상황이지만, 넥스콘은 내실을 선택했다. 넥스콘의 지난해 경상개발비는 12억6000만원으로 2019년의 9억1000만원에서 크게 늘었다. 엔지니어링 인력을 충원하며 전기차 배터리 관련 기술 강화에 주안점을 뒀기 때문으로 풀이된다. 또한 반도체 공급 부족(쇼티지)이 해소될 경우, 현대아이오닉에 VCMS(차량 충전 관리 시스템, Vehicle Charging Management System) 납품도 빨라질 전망이다.

올해 배터리 기업들의 몸값은 하루가 멀다 하고 급등 중이다. 지난해 두산그룹은 솔루스첨단소재(현 두산솔루스)를 기업가치 1조6000억원 수준으로 팔았는데 "두산 그룹이 재무 위기 탓에 너무 싸게 팔았다"라는 말이 나오고 있다. 당시 높은 가격 등으로 LG화학, SKC, 삼성SDI, 롯데케미칼과 같은 주요 대기업들은 인수를 검토했으나 입찰에 참여하지 않았다.

중소형 배터리 소재 기업들에 대한 시선은 더욱 우호적이다. 배터리 소재를 안정적으로 공급받기 위한 대기업들의 소재 내재화 바람이 불고 있기 때문이다. 그러면서 중소형 배터리 기업들에 인수와 투자 러브콜이 쏟아지고 있다. LG그룹과 SK그룹은 각각 실리콘 음극재 기업인 대주전자재료와 양극재 기업인 코스모신소재에 인수를 타진했으나 결렬된 것으로 알려졌다.

또 다른 양극재 기업인 앨앤에프는 지난달 4700억원을 유상증자한다고 발표했다. 앨앤에프는 매출액 3000억원 수준에서 정체돼 있음에도 올해 SK이노베이션과의 수주 계약, 지난해 LG화학과의 수주 계약과 같은 굵직한 호재로 인해 회사의 총자산 규모인 4662억원(지난해 연결 기준)에 맞먹는 규모의 유상증자를 성공했다.

이 같은 분위기가 넥스콘까지 이어지고 있다. IB업계 관계자는 "중소형 배터리 기업들의 오너들도 매각 제안을 많이 받다 보니 기업 성장에 확신이 생긴 것으로 보인다"면서 "5년 내로 배터리 관련 기업들의 몸값이 3~4배씩 오를 것이란 전망이 지금은 중론"이라고 전했다.

![[대학총장포럼] 한국 경제 비상조치 시급하다](https://image.ajunews.com/content/image/2024/12/23/20241223173758678288_388_136.jpg)

![[사고] 2024 아주경제금융증권대상 시상식 26일 개최](https://image.ajunews.com/content/image/2024/12/23/20241223090725865570_388_136.png)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)