[출처=코스모신소재 홈페이지]

31일 코스모신소재는 전환사채(CB) 150억원을 '케이비-스톤브릿지세컨더리사모투자합자회사'에 발행한다. 표면이자율은 0%, 만기이자율는 1.5%이다. 1년 뒤인 2022년 5월 31일부터 주당 2만6602원에 주식으로 전환이 가능하다. 주가 변동에 따른 전환가액 조건은 없다. 최근 일부 기업들이 어려운 자금난을 해결하기 위해 투자자들에게 유리한 조건으로 CB를 발행하거나 유상증자로 자금을 조달하는 것과 달리 이번 코스모신소재의 경우 발행 기업에 유리하다고 볼 수 있다.

코스모신소재는 △기능성 필름 △토너 △이차 전지 양극활물질 등을 생산하는 곳으로 최대주주는 모회사인 코스모화학이다. 코스모화학은 정산앤컴퍼니가 최대주주고, 정산앤컴퍼니는 허경수 코스모 그룹 회장이 지분 100%를 보유하고 있다. 허경수 회장은 고 허만정 LG그룹 공동창업주의 4남 허신구 GS리테일 명예회장의 장남이고, 박철완 금호석유화학 전 상무의 장인이기도 하다.

코스모신소재는 조달한 자금을 "전기차, 대용량 에너지 저장 장치(ESS) 등의 배터리 소재로 사용되는 니켈·코발트·망간(NCM) 이차전지 양극활물질 생산을 위한 추가 시설투자 자금으로 사용할 예정"이라고 설명했다.

[제작 = 아주경제 ]

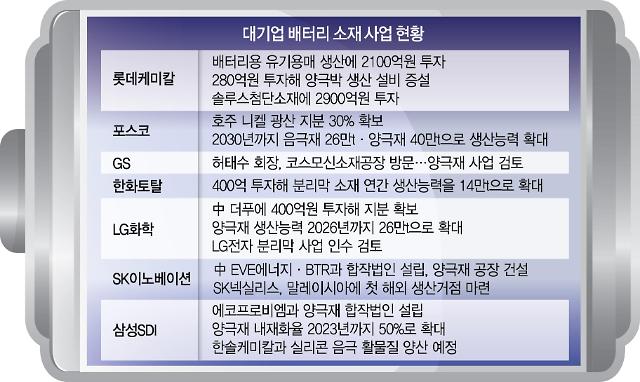

또한 배터리 소재 업체들이 많지 않아 소재 확보 과정에서 삼성SDI, SK이노베이션, LG에너지솔루션 등은 공급처가 겹칠 가능성이 농후하다. 만약 소재 업체에서 배터리 3사 중 한 곳과 독점적으로 거래를 한다면 다른 배터리 기업들은 수급에 장애가 생길 수 있다.

특히 SK이노베이션은 양극재 확보에 어려움을 겪을 것으로 알려졌다. 에코프로비엠은 삼성SDI에 주로 납품하고 있고, 포스코케미칼은 LG에너지솔루션에 양극재를 100% 납품하고 있다. 결국 SK이노베이션은 지난달 엘앤에프와 1조 2000억원 규모의 NCM(니켈·코발트·망간)양극재 공급 계약을 체결했다. 이번 중국 배터리 기업 EVE에너지, 소재 전문 기업 BTR 등 중국 양극재 기업과의 JV도 이와 무관치 않다. 코스모신소재의 좋은 조건도 이 같은 연장선에서 해석된다.

한편 케이비-스톤브릿지세컨더리사모투자합자회사는 KB증권PE와 스톤브릿지캐피탈이 공동 운용하고 있는 블라인드 펀드로 국민연금이 대부분의 자금을 출자한 것으로 알려져 있다. 지난 2018년 말 출범된 합자회사는 펀드 만기가 8년으로 최대 10년간 펀드를 운용할 예정이다.

![[포토] 입춘대길 건양다경](https://image.ajunews.com/content/image/2025/02/03/20250203111213875426_518_323.jpg)

![[포토] 정조대왕함, 탄도미사일 방어·대잠 작전 훈련 실시](https://image.ajunews.com/content/image/2025/02/02/20250202172605570213_518_323.jpg)

![[포토] 방수포 덮인 에어부산 화재 여객기](https://image.ajunews.com/content/image/2025/02/02/20250202172554303834_518_323.jpg)

![[포토] 문재인 전 대통령 예방한 이재명 대표](https://image.ajunews.com/content/image/2025/01/30/20250130223539232209_518_323.jpg)