[자료=앤트그룹]

앤트그룹은 내달 6일 중국 '상하이판 나스닥'이라 불리는 벤처·스타트업 기업 전용증시, '커촹반(科創板·과학혁신판)'과 홍콩 증시에 동시 상장할 계획이다.

이로써 앤트그룹은 이번 IPO를 통해 약 345억 달러(약 38조9850억원)의 자금을 조달하게 된다. 이는 당초 예상치 350억 달러에 비해 소폭 감소한 것이지만, 종전 세계 최대 IPO 기록을 세운 사우디아라비아의 국영 석유회사 아람코(256억 달러)는 물론, 모회사 알리바바(250억 달러)를 크게 넘는 수준이다.

이렇게 되면 상장 후 앤트그룹 시가총액(시총)은 약 3130억 달러로 치솟게 된다. 이는 미국 월가의 최대 은행인 JP모건체이스의 시가 총액 3163억 달러와 비슷한 수준이다.

만약 초과배정(원래 계획한 물량보다 더 많은 공모주를 배정할 수 있는 선택권, ‘그린슈’ 라고도 불림) 옵션도 행사할 경우, 시가총액이 더 늘어날 수 있다고 시장은 전망했다.

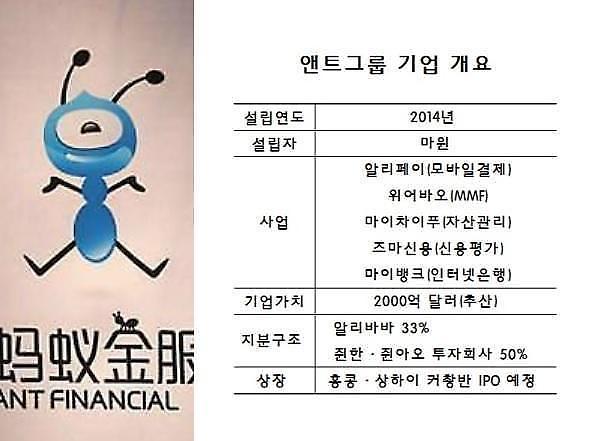

앤트그룹은 최대 전자상거래기업인 알리바바를 최대 주주로 둔 중국 대표 핀테크 기업이다. 중국의 양대 모바일결제로 9억명 이상 사용자를 거느린 알리페이를 운영하고 있다. 앞서 지난 2018년에는 1500억 달러 규모의 기업가치를 배경으로 투자 유치에 성공하면서 세계에서 가장 주목되는 스타트업 명단에 이름을 올리기도 했다.

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)