[그래픽=아주경제 미술팀]

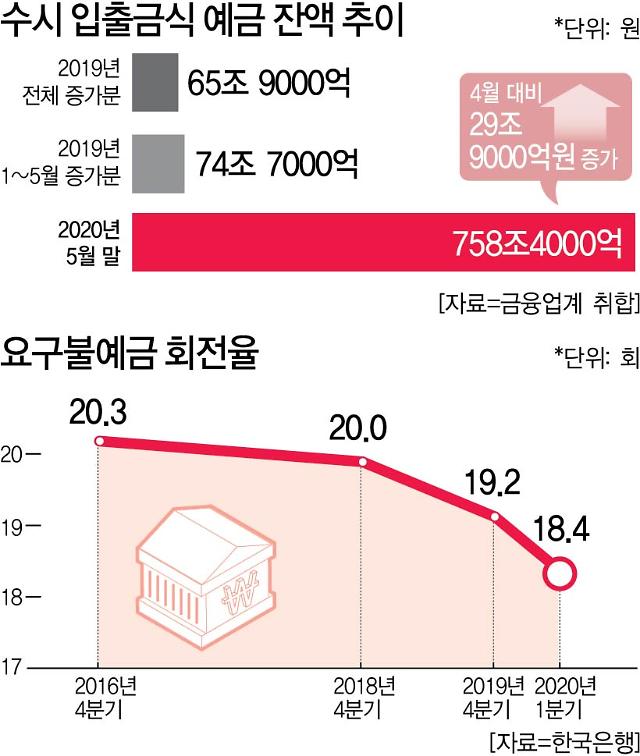

1일 한국은행 경제통계시스템에 따르면 지난 1분기 예금은행의 요구불예금 회전율은 18.4회를 기록했다. 통계 집계가 시작된 1985년 이래 분기별 회전율이 가장 낮았던 1987년 1월(17.9회)에 근접한 최저 수준이다.

분기별 회전율은 2016년 4분기(20.3회) 이후 줄곧 20회를 밑돌다가 2018년 4분기(20.0회)에 한 차례 20회를 회복했다. 이후 지난해 3분기 18.3회에서 4분기 19.2회로 소폭 증가했으나, 코로나19가 확산한 올해 1분기에 다시 감소했다.

회전율이 낮다는 건 가계나 기업이 돈을 꺼내 쓰지 않고 은행에 예치한 채로 두는 경우가 많다는 것을 뜻한다. 특히 요구불예금의 경우 투자처가 있으면 바로 쓸 수 있는 단기 부동자금으로 분류되는 만큼, 경제주체들이 투자보다는 일단 넣어두기로 결정했다는 의미로 해석할 수 있다.

부동자금(시중에 풀려 있는 현금과 저축성 예금, 머니마켓펀드(MMF) 등 1년 미만의 수신성 자금을 합친 값) 역시 4월 말 기준 1130조원에 이르는 것으로 집계됐다, 이 역시도 사상 최대치다. 올 초 한국경제연구원은 국내에서 돈이 시중에 도는 속도가 경제협력개발기구(OECD) 소속 16개국 중 가장 빠르게 떨어졌다는 분석을 내놓기도 했다.

이 같은 현상은 당분간 지속될 가능성이 크다. 코로나19 이후 마땅한 투자처가 없는 만큼, 안전자산 선호현상은 유지될 거라는 게 업계 관계자들의 공통된 의견이다. 금융권 관계자는 "DLF, 라임 사태 등에 따라 금융당국의 규제가 강해지면서 일종의 ‘회피성 안전자산’ 축적 현상이 두드러지고 있는 것“이라며 ”적어도 올 하반기까지는 이 같은 흐름이 지속될 것으로 보고 있다"고 전망했다.

이에 따라 디플레이션 악화에 대한 우려도 고개를 들고 있다. 시중에 돈이 느리게 돌아 경제활력이 약화되고 성장률과 물가 상승률도 함께 떨어지는 악순환이 이미 형성됐다는 의견이다. 추광호 한경연 일자리 전략실장은 “저성장·저물가 기조에 돈맥경화까지 겹치면서 디플레이션 우려는 커지고 있는 상태”라며 "국내 경제의 활력 제고를 위해서 세제와 노동시장 및 각종 규제 등을 기업친화적으로 개선하는 노력이 뒷받침돼야 한다"고 설명했다.

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)