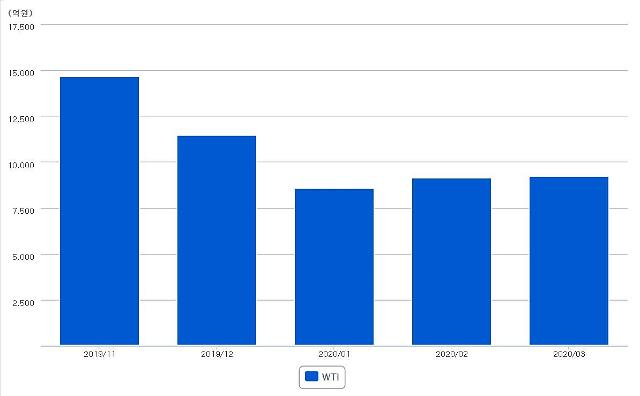

21일 예탁결제원에 따르면 WTI원유 선물을 기초자산으로 하나라도 포함한 DLS상품(공모·사모) 중 현재까지 만기가 남아 있는 상품의 잔액은 3조47억원이다. 그중 3월 말 기준 미상환 잔액은 9226억원에 달한다. 대부분 기초가격이 배럴당 50~60달러 수준임을 감안하면, 마이너스까지 기록한 유가 수준은 손실로 직결될 수밖에 없다.

DLS는 통상 6개월 단위로 기초자산 가격이 최초가격의 70~80% 이상이면 약속된 이자와 원금을 지급한다. 하지만 기초자산이 최초 가격의 40~50%까지 하락하게 되면 원금손실이 발생할 수 있다.

올해 발행된 DLS 상품도 차이가 없다. 연초 이후 WTI 선물이 기초자산으로 편입된 DLS 발행 규모는 공모와 사모를 합쳐 4016억원에 달한다. 이는 작년 같은 기간(1984억원) 대비 두 배 이상 높다. 특히 유가가 급락하기 전인 연초 이후 2월까지 발행된 상품들은 기초가격이 40달러 선에 맞춰져 있어 유가가 하락할 경우 즉각 손실로 이어질 수 있다.

금융투자업계 관계자는 “올해 만기 상환이 예정된 DLS 상품들의 경우 유가가 50달러 이상일 때 만들어졌다”면서 “유가가 단기간 급등이 어려운 만큼 상당수 상품들이 마이너스 상환이 될 전망”이라고 말했다.

DLS 공포는 앞으로도 이어질 전망이다. 국제유가 회복이 더디게 진행될 것으로 예상되기 때문이다.

심수빈 키움증권 연구원은 “상반기에는 코로나19로 인한 수요 개선 기대가 약해 저유가 흐름은 이어질 것으로 보인다”고 말했다. 황병진 NH투자증권 연구원도 “코로나19 완화에 따른 봉쇄 해제가 현실화돼야 OPEC+ 감산 실효성도 있다”며 “그전까지는 불가피한 단기 유가 하방 압력이 이어질 것”이라고 전망했다.

WTI선물 기초자산 DLS 월별 이상환 금액. [자료=한국예탁결제원]

![[날씨] 전국 흐리고 기온 뚝…오후부터 차차 맑아져](https://image.ajunews.com/content/image/2024/11/16/20241116231917549752_388_136.jpg)

![[포토] 정권 규탄하는 시민들](https://image.ajunews.com/content/image/2024/11/16/20241116185150435012_518_323.jpg)

![[포토] 악수하는 윤석열 대통령과 시진핑 주석](https://image.ajunews.com/content/image/2024/11/16/20241116123111698176_518_323.jpg)

![[포토] 이재명 대표, 항소할 것…수긍하기 어려운 결론](https://image.ajunews.com/content/image/2024/11/15/20241115153509481363_518_323.jpg)

![[포토] 이재명 대표 1심 선고공판 출석](https://image.ajunews.com/content/image/2024/11/15/20241115143148327390_518_323.jpg)