[사진=키움증권 제공]

24일 금융투자업계에 따르면 키움캐피탈(BBB+ 안정적)은 전날 300억원 규모의 공모채 발행을 위한 수요예측을 진행했다. 트랜치(tranch)는 1년물 200억원과 2년물 100억원이다. 대표주관은 KB증권이며 키움캐피탈은 수요예측 결과에 따라 최대 600억원까지 증액발행할 계획이다.

키움캐피탈은 지난해 8월 키움증권(AA- 안정적)이 IB 부문 사업강화를 위해 자본금 200억원을 출자해 설립한 캐피탈사다. 키움증권은 키움캐피탈의 지분 98%를 갖고 있다. 캐피탈사를 통해 기업대출을 확대하는 등 IB 부문을 강화하겠다는 전략이다.

지금까지 키움캐피탈은 사모로 자금을 조달해왔다. 조달한 자금은 기업금융과 부동산금융 부문 운영자금으로 사용됐다. 키움증권의 IB 부문 사업에 필요 시 자금을 공급할 수 있도록 설계된 것이다.

그러나 몸집이 커지면서 공모시장을 찾았다. 사모로만 자금을 조달하는 데 한계가 있고, 조달구조 다각화 등이 필요했던 것으로 풀이된다. 실제로 키움캐피탈의 영업이익은 1분기 5억원에서 2분기 12억원으로 140% 성장했다.

이를 바탕으로 키움캐피탈은 키움증권을 더 확실히 지원할 것으로 보인다. 실제로 키움증권은 키움캐피탈이 영업을 시작한 뒤인 4분기부터 IB 부문 성장이 두드러져, 시너지 효과를 보여줬다.

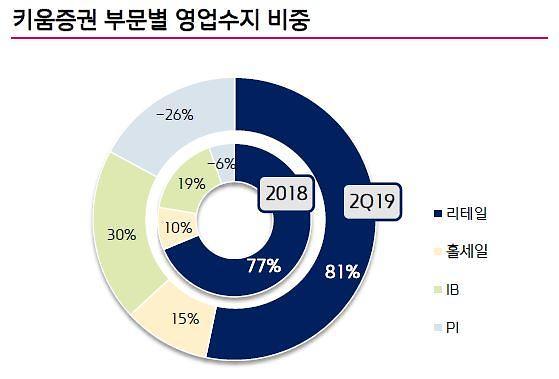

올 상반기 키움증권의 영업수지 중 IB 부문이 차지하는 비중은 30%(344억원)로 지난해 말 19%(182억원)에비해 11%포인트 증가했다. 키움증권은 올해 상반기 국내 증권사 중 국내채권 대표주관 6위, 인수실적 6위를 기록했다.

덕분에 비슷한 규모의 경쟁사들을 제치고 우뚝 올라섰다. 키움증권은 과거 유안타증권, 신영증권과 비슷한 규모의 중소형사였지만, 올 상반기 현재 자기자본은 2조원을 기록하면서 대신증권보다 몸집이 커졌다.

자기자본 규모는 대신증권 1조8000억원, 유안타증권 1조1200억원, 신영증권 1조1200억원 수준이다. 키움증권은 2016년 말만 해도 자기자본 1조1700억원 수준에 머물렀다.

키움증권 부문별 영업수지 비중[사진=키움증권 제공]

한국기업평가 통계를 보면 2016년부터 지난해까지 3년 평균 총자산순이익률(ROA)은 1.87%, 판관비/영업순수익 비율은 51.0%로 업계 상위권이다. 시장점유율 역시 지난해 말 26.1%에서 29.1%로 상승했다.

다만 IB 부문 성장과 함께 우발채무가 증가한 점은 아쉬운 부분이다. 키움증권의 우발채무는 올해 상반기 2조2672억원으로 2017년 말 5999억원 대비 대폭 늘어났다.

이는 자기자본 대비112.9%에 이르는 수준이다. 박광식 한기평 금융2실 평가전문위원은 “견조한 투자자예탁금 및 신용공여금 규모, IB 부문의 수익창출력 강화를 바탕으로 우수한 이익창출력을 유지할 것”이라고 평가했다.

이어 “다만 단기간 내 급격한 규모 증가로 리스크관리 수준에 대한 실적(트랙레코드)이 충분하지 않다"며 "스트레스 상황에서의 신용위험과 유동성 대응력 확보를 위해서는 자본확충 또는 우발채무의 감축이 필요하다”고 조언했다.

![[포토] 한자리에 모인 4대 총수 (2025 경제계 신년인사회)](https://image.ajunews.com/content/image/2025/01/03/20250103230547467123_518_323.jpg)

![[포토] 혼란스러운 한남동 관저 일대](https://image.ajunews.com/content/image/2025/01/03/20250103091041584033_518_323.jpg)

![[포토] 대통령 관저 앞 지지자 해산시키는 경찰](https://image.ajunews.com/content/image/2025/01/02/20250102171858772703_518_323.jpg)

![[포토] 차분한 분위기속에서 열린 2025 증권·파생상품시장 개장식](https://image.ajunews.com/content/image/2025/01/02/20250102104514363943_518_323.jpg)