한국은행이 8일 발표한 '금융기관 대출행태 서베이 결과'에 따르면 1분기 국내 은행의 대출태도지수 전망치는 -18이다. 직전 분기보다 10포인트 떨어졌다.

이번 조사는 은행·저축은행·신용카드사·생명보험사 등 총 199개 금융기관 여신업무 총괄담당 책임자를 대상으로 지난해 11월 24일부터 12월 13일까지 진행됐다. 전망치가 마이너스이면 대출 심사를 강화하겠다는 금융회사가 완화하겠다고 밝힌 곳보다 많다는 의미다.

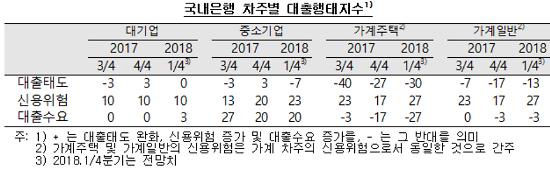

돈을 빌리는 주체별로 보면 대기업 대출은 전분기 수준을 유지하는 반면 중소기업과 가계에 대해선 심사를 강화할 것으로 전망됐다.

한은은 "정부의 가계부채 관리 강화와 대출금리 상승에 따른 신용위험 증가 등으로 주담대와 일반자금 대출 모두 강화될 것으로 예상된다"고 밝혔다.

[자료= 한국은행 제공]

아울러 1분기 신용위험지수 전망치는 23으로, 전 분기에 비해 4포인트 상승했다. 위험이 더 늘었다는 뜻이다. 차주별로 대기업을 빼고 모두 신용위험지수가 올랐다.

가계 신용위험 전망은 27로 전 분기보다 10포인트 상승했다. 한은은 "대출금리 상승과 경제상황이 어려운 지방 일부 지역의 주택가격 하락 가능성 때문"이라고 분석했다. 중소기업은 일부 대기업 협력업체의 실적 부진, 대출금리 상승에 따른 채무상환 부담 증가 등으로 20에서 23으로 3포인트 올랐다.

대출수요는 8년 여만에 감소할 것으로 예측됐다. 대출수요 전망치는 -2로, 전분기보다 4포인트 떨어졌다. 대출수요지수 전망치가 마이너스를 기록한 건 2010년 2분기 이후 처음이다.

대출 수요가 감소한 건 가계주택 대출이 -17에서 -27로 급락한 영향이 크다. 이는 2002년 관련 통계 작성 이래 최저다. 주담대는 신DTI 도입 등의 영향으로, 일반자금대출은 전·월세자금 수요 증가에도 대출금리 상승 등으로 다소 감소할 것으로 예상됐다.

은행을 제외한 비은행금융기관에선 신용카드사를 제외한 모든 업권에서 대출 태도를 강화하겠다고 밝혔다.

대출태도지수 전망치는 상호저축은행이 -22, 상호금융조합 -39, 생명보험회사 -7로 조사됐다. 카드사는 6으로 전 분기와 같았다. 카드사는 조달금리 상승으로 수익성 저하가 예상됨에 따라 이를 보전하기 위해 대출을 확대할 것으로 파악됐다.

비은행금융기관의 대출수요는 카드사(19)와 상호저축은행(2)에서만 늘어날 것으로 전망됐다. 한은은 "상호금융과 생보사에 대한 대출수요는 정부의 가계부채 관리 강화 등의 영향으로 소폭 감소할 것"이라며 "저축은행의 대출수요는 법정 최고금리 인하 등의 영향으로 다소 늘고, 카드사의 경우 다른 업권으로부터의 차입수요 유입 등으로 증가할 것"으로 내다봤다.

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)