"금융회사들이 미리 준비를 하고 있는 부분은 '책무구조도'입니다. 법 통과 여부, 시행 여부와 상관없이 선제적으로 미리 준비하고 있어요."(김시목 법무법인 율촌 변호사)

은행·카드사 등 금융권에서 연이어 직원 횡령 등 일탈 사고가 발생하고 있는 가운데 금융사 임원에게 법적 책임을 묻는 '금융판 중대재해처벌법'이 등장하면서 대형 로펌들이 촉각을 곤두세우고 있다. 여기에 '책무구조도(responsibilities map)' 도입을 골자로 한 개정안까지 발의되면서 전문가들은 법안 통과 여부와 관계없이 향후 금융당국이 법안과 유사한 측면에서 규제할 것으로 예상하고 자구책 마련에 만전을 기해야 한다고 강조한다.

업계 관계자는 "금융회사에서 자문 요청이 쏟아지고 있다"며 "정치적 법안이 아니고 금융회사 내부통제를 강화하는 내용이어서 여야 간 이견이 없는 만큼 올해 법안이 통과될 것이라는 전망이 나온다"고 말했다.

"고의‧과실 없어도 책임지나"···우려 커지는 금융회사들

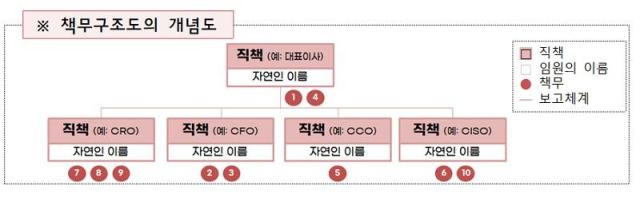

'금융판 중대재해처벌법'이라고 불리는 해당 개정안은 '책무구조도' 도입이 핵심이다. 책무구조도는 임원 담당 직책과 책무를 배분한 내역이 기재된 문서다. 대상은 지배구조법상 최고경영자(CEO), 최고리스크관리책임자(CRO) 같은 각 분야 최고책임자다. 대형 은행은 20~30명 수준이 될 것으로 추산된다.법안은 금융사 주요 업무에 대한 최종 책임자를 특정하고 내부통제 책임을 하부로 위임할 수 없도록 원칙을 구현한다는 방침이다. 개정안이 시행되면 일반 임원뿐만 아니라 금융사고 발생 시에도 책임을 묻기 어려웠던 대표이사 역시 내부통제 관련 '시스템적 실패'에 대한 책임을 져야 하는 법적 근거가 생기게 된다.

금융·인수합병(M&A) 전문가인 이숭희 화우 대표변호사는 "영국과 홍콩 등에서 도입한 제도"라며 "금융사 지배구조를 선진화하기 위해 제도 개혁이 이뤄지는 것으로 보인다"고 강조했다. 그러면서 "우리나라 행정법제는 기본적으로 '과실 책임주의(자기책임 원칙)'을 따르는데 책무구조도에 따라 '결과 책임주의'로 운용될 가능성에 대한 걱정들이 (기업들 사이에) 있다"고 설명했다.

과실 책임주의는 고의 또는 과실로 인한 가해행위에 대해서만 책임을 지는 법리다. 이에 비해 결과 책임주의는 손해를 발생시킨 특정인에게 고의나 과실 여부와 상관없이 책임을 부과하는 것이다. 법안이 국회 문턱을 넘으면 6개월 유예기간을 거쳐 은행과 금융지주사를 대상으로 우선 적용한다. 금융투자업자‧보험사는 1년, 중소형 금융회사는 5년 이내로 유예기간이 예정됐다.

금융회사 법률 자문 쇄도···"개념 불명확성 해소해야"

법조계는 법안이 국회 문턱을 넘지 못할 수도 있다는 가능성이 있다고 해서 등한시하거나 소홀히 여겨서는 안 된다고 조언했다. 개정안 통과와 관계없이 향후 금융당국이 법안과 비슷한 방향으로 금융회사를 검사하고 제재할 가능성이 크다는 관측이다. 김시목 법무법인 율촌 변호사는 "금융당국의 검사와 제재가 향후 이러한 관점과 유사한 측면에서 이뤄질 수 있다는 것을 예상해 볼 수 있다"며 "내부통제는 법률에 규정된 최소한만 준수하면 된다는 소극적 인식이 아니라 스스로 실효성 있는 제도와 시스템을 도입하는 적극적인 자세가 필요한 영역"이라고 강조했다.

'면책조항' 등 개정안 중 불명확성은 향후 논란이 될 전망이다. 개정안은 책임자가 '상당한 주의를 기울였는지'에 따라 제재 조치를 감경하거나 면제할 수 있도록 면책조항을 뒀다. 김 변호사는 "'상당한 주의' 등 개념이 포괄적이고 불명확해 구체화가 필요하다"며 "임원들에 대한 관리조치 의무도 추상적이어서 모든 것이 내부통제 문제로 귀결돼 논란이 될 수 있다"고 지적했다.

다만 '중대재해처벌법' 시행으로 안전관리책임자(CSO)를 추가로 두는 등 골머리를 앓고 있는 건설사와 달리 금융사는 책임 소재가 뚜렷할 것으로 전망된다. 이 대표변호사는 "건설사만큼 책임 소재 논란은 없을 것으로 보인다"며 "은행 등 금융권 직급 체계는 통일성이 있는 데다 법안이 내부통제와 관련해 위임을 못하게 해 놨다"고 설명했다.

한편 율촌은 지난해 8월부터 금융권 내부통제 제도개선TF에 참여해 금융회사 지배구조법 마련에 깊숙이 관여하고 있다. 화우도 은행들을 대리해 파생결합펀드(DLF‧Derivative Linked Fund) 제재 소송에 참여하는 등 금융회사 내부통제와 관련해 주도적인 역할을 수행하고 있다.

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)