세계 3대 신용평가사인 피치가 미국 국가 신용등급을 ‘AAA’에서 ‘AA+’로 강등하며 국내 증시가 일제히 하락했다. 투자업계는 단기 영향은 피할 수 없겠지만 2011년 미국 신용등급 하락 당시 벌어졌던 증시 폭락 사태 등이 재연되지는 않을 것으로 전망했다.

◆미국 신용등급 하락에 코스피·코스닥 일제히 하락

2일 한국거래소에 따르면 이날 코스피는 1.90% 하락한 2616.47로 거래를 마쳤다. 코스닥 지수도 전일 대비 3.18% 내린 909.76에 거래가 종료됐다. 원·달러 환율도 전 거래일(1283.8원)보다 14.7원 오른 1298.5원에 마감했다. 신용스프레드(회사채-국채 금리 3년물 기준)도 79.7bp(1bp=0.01%포인트)로 전일(78.8bp) 대비 0.9bp 상승했다.

김석환 미래에셋증권 연구원은 "이날 국내 증시 하락 폭은 이례적"이라며 "미국 야간 선물시장 하락 폭도 기존 0.15~0.30%에서 0.3~0.6%로 높아진 것을 보면 미국 신용등급 하락이 영향을 미치고 있는 것"이라고 말했다.

◆국내 증권가 "2011년과 상황 다르다"

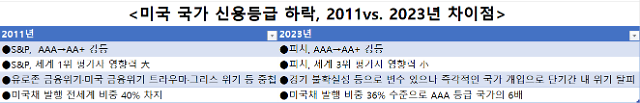

국제 신용평가사가 미국 국가 신용등급을 강등한 것은 12년 만이다. 2011년 미국 행정부와 의회는 부채 한도 인상을 높고 대립했다. 당시 스탠더드앤드푸어스(S&P)는 미국 국가 신용등급을 AAA에서 AA+로 한 단계 강등했다.

그 결과 미국 증시는 15% 이상 급락했고 코스피 역시 그해 8월 1일 2173.28에서 9일 1684.58로 22% 넘게 하락했다. 당시 유가증권시장 거래대금이 13조5050억원에 달할 정도로 투매가 발생했다.

증권가는 이번 신용등급 하락은 과거와는 다르다고 진단했다. 민지희 미래에셋증권 연구원은 “2011년 당시에는 유로존 금융위기라는 특수한 상황이 있었다”며 “미국 금융위기 트라우마가 잔존해 있던 상태에서 그리스 위기설도 나와 유로존 해체 불안감이 조성되던 시기여서 지금과는 다르다"고 말했다.

국내 채권시장 역시 큰 파장은 없을 것으로 관측된다. 김상만 하나증권 채권파트장은 "한국채 금리가 오른 이유는 미국 제조업 지표가 바닥을 찍었다는 분석에 미국채 금리가 올랐기 때문"이라며 "미국 신용등급이 하락한 것과 크게 연결고리가 있지는 않다"고 말했다.

관건은 이달 발표될 소비자물가지수(CPI)다. 민지희 미래에셋증권 연구원은 "중장기적으로 관건은 CPI 지표"라며 "8월 물가지수 반등이 예상돼 채권 금리는 다시 올라갈 것"이라고 말했다.

◆글로벌 자금 아시아에서 빠져 미국 국채로

글로벌 금융시장에서는 안전자산 선호 현상이 강해지며 미국 국채 가격이 오르는 역설적인 상황이 벌어졌다. 이날 미국 10년물 국채 금리는 0.032%포인트 하락한 4.018%에, 미국 2년물 국채 금리는 0.044%포인트 오른 4.868%에 거래됐다. 안전 자산 선호 심리에 금 가격 역시 상승했다.

2011년 S&P가 미국 국가 신용등급을 하향 조정했을 당시에도 미국 국채가 안전자산으로 인식돼 미국 국채로 자금이 몰리는 현상이 나타난 바 있다. 미국 신용등급 하락에도 불구하고 금을 제외하고는 미국 국채를 대체할 자산을 찾지 못했기 때문이다.

이날 아시아에서 글로벌 자금이 빠져나가면서 각국 증시는 직격탄을 맞았다. 일본 닛케이225는 전장 대비 2.27%, 중국 상하이종합지수는 0.89% 하락했다. 홍콩 항셍지수는 2% 넘게 떨어졌다.

토니 시카모어 IG그룹 애널리스트는 미국 신용등급 강등이 아시아 주식시장 하락을 부추기는 위험 회피 흐름을 촉발할 것으로 봤다. 그는 아시아 시장에서 빠져나간 자금이 미국 국채와 엔화 등 안전자산으로 쏠릴 것으로 예상했다.

일각에서는 미국 연방준비제도(Fed·연준)가 구원투수로 나서기 어려운 점이 변수가 될 수 있다고 전망했다. 2011년에는 벤 버냉키 당시 연준 의장이 경기 부양책을 쏟아내겠다고 나서면서 시장 혼란을 잠재웠다. 인플레이션 억제를 위해 전투 중인 제롬 파월 의장에게는 기대하기 어려운 부분이다.

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)