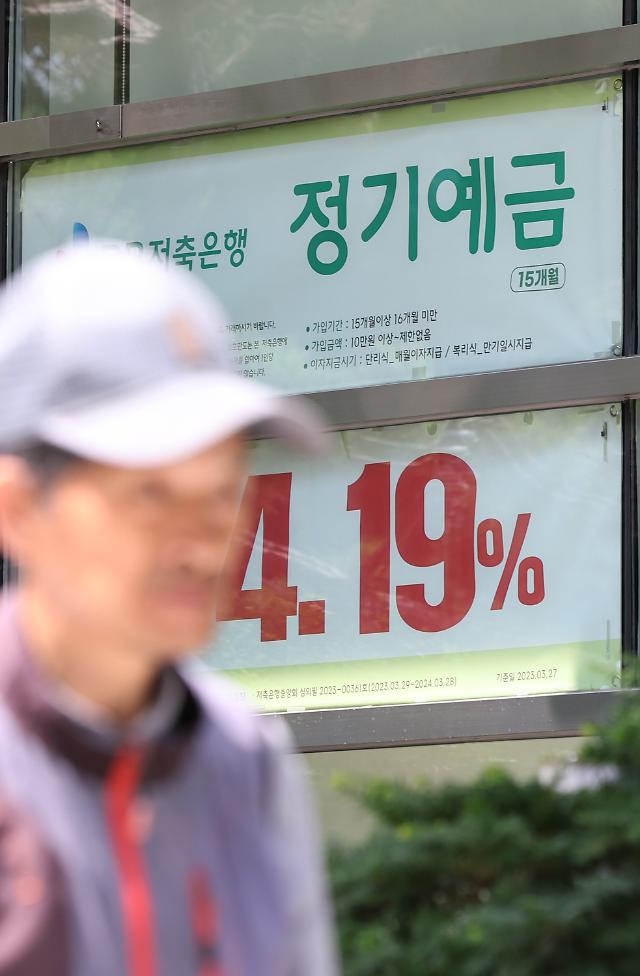

[사진=연합뉴스]

26일 금융권에 따르면 예금보험공사(예보)는 지난 21일과 23일 이틀에 걸쳐 은행연합회와 저축은행중앙회, 생명보험협회, 손해보험협회와 비공개회의를 가졌다.

회의에서는 금융위원회와 예보가 예금자보호제도를 개선하기 위해 운영 중인 ‘민관 합동 태스크포스(TF)’에서 발주한 연구용역 보고서 결과가 안건으로 다뤄졌다. 보고서에는 예금자보호 한도를 5000만원으로 유지했을 경우, 한도를 1억원으로 높일 경우 예보료율 변화가 주된 내용인 것으로 알려졌다.

예보료는 고객이 맡겨놓은 예금을 돌려주지 못할 때를 대비해 금융기관이 예보에 납입하고 예보가 쌓아 놓는 돈이다. 현재 예금자보호법은 금융기관별로 예금액 대비 예보료율을 규정하는데, 은행은 0.08%, 증권사와 보험사는 0.15%, 저축은행 0.4%다.

정치권에서도 실리콘밸리은행(SVB) 사태처럼 은행이 신뢰를 잃고 뱅크런(대량 인출 사태)을 겪은 것을 두고 한도를 상향하려는 모습이다. 예금자보호한도를 높이면 보장을 받을 수 있다고 안심해 뱅크런을 방지할 수 있다는 의도다. 이에 예금자 보호 지급 한도를 2억원까지 늘릴 수 있도록 한 법안도 등장했다.

반대로 금융권은 ‘난색’을 표하고 있다. 예금자보호한도를 높이면 예보료율을 인상해야 하는데 이것이 부담으로 작용하기 때문이다. 은행권 관계자는 “은행의 경우 보험료만 더 내게 돼서 비용만 늘어난다”고 토로했다. 상대적으로 신용도가 낮고 금리가 높은 2금융권이 수혜를 입고, 은행은 보험료율만 인상되는 결과를 야기한다는 의미다.

저축은행은 수혜가 아니라는 반응이다. 예보 관계자는 “저축은행은 예보료율이 0.4%로 업권 중 가장 높아 이를 낮춰달라는 입장”이라며 “회의 당시 보험료율이 더 올라가는 것에 부담을 느낀다는 반응이 나왔다”고 말했다.

당국의 주된 의견도 ‘신중론’인 것으로 알려졌다. 예보료 인상의 부담이 예금금리를 낮추고 대출금리를 높여 소비자에게 전가될 수 있어서다. 또 모든 업권이 한도를 동일하게 올리면 상대적으로 수신금리가 높은 저축은행으로 자금이 쏠릴 수 있어 시장에 미칠 파급효과를 감안해야 한다는 시각이다.

금융당국과 예보는 이를 토대로 적정 보호 한도와 예보료율 수준을 결정, 예금자보호제도 개선 최종안을 오는 8월 말 마련할 예정이다. 앞선 예보 관계자는 “지금까지 주기적으로 국회에 보고를 하고 있었지만, TF가 8월 말 종료되는 만큼 그때까지 결론을 내고, 최종 결과를 9~10월 국정감사 시기 때 보고할 것 같다”고 밝혔다.

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)