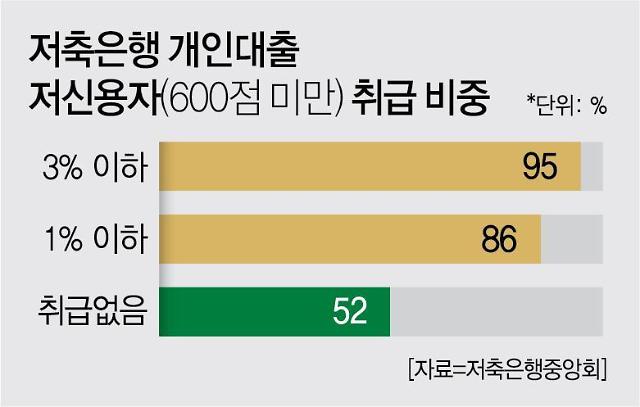

14일 저축은행중앙회에 따르면, 전국 저축은행이 지난달 취급한 개인신용대출 상품 86개 중 82개의 저신용자(600점 미만) 취급 비중이 3%에도 못 미쳤다. 전체 고객 100명이라면, 97명의 신용점수가 600점을 넘는 중신용자였다는 뜻이다. 이 중 600점 미만 취급 비중이 1%에 못 미친 상품도 74개에 달했다. 아예 취급하지 않은 경우도 45개나 있었다. 신용점수 기준을 700점으로 올려잡아도 이하 취급 비중이 10%를 넘기지 못한 상품이 21개나 있었다.

고신용자들에게는 일괄적으로 연 10% 이상 고금리를 적용했다. 900점 이상 고객을 대상으로 한 평균 금리가 연 10% 아래인 경우는 단 10개에 그쳤다. 일례로 OSB저축은행 ‘오리치론1’의 경우, 900점 이상 고객 비중이 17.67%에 달할 정도로 많았지만, 평균 금리도 13.53%로 높았다.

저축은행들이 이처럼 대출 문을 좁힌 건 위험성 관리 때문이다. 기준금리 인상에 따라 수신(예금) 금리 부담이 늘어난 상황에, 여신(대출) 금리를 높이는 건 현실적으로 한계가 있다. 지난해 법정 최고 금리가 연 20%까지 낮아진 탓이다. 기존에도 저신용자 고금리 대출 비중이 월등히 높았던 업체 입장에선, 한계가 명확한 구조다. 따라서 차선책으로 ‘대출의 질’ 관리에 나선 것으로 풀이된다.

문제는 이로 인해 갈 곳을 잃은 ‘저신용자’들이다. 저축은행에서 수용하지 못한 고객들을 제3금융권인 대부업계에서 일정 부분 흡수해줘야 하는데, 최근에는 시장 자체가 멈춰선 상태다. 이 역시도 최근 10% 근접 수준까지 뛴 조달금리가 발목을 잡았다. ‘레고랜드’ 사태 이후 회사채 수요는 씨가 말랐고, 사실상 2금융권을 통한 자금조달 외에 뚜렷한 대안이 없다.

한 대부업체 대표는 “현재 대부업 업황은 고객이 원금과 이자 모두 연체 없이 정상 상환해야만, 최소 수익성을 보장받을 수 있는 상황”이라며 “(신규 대출 취급의 경우) 조달금리에 대한 부담이 저축은행들보다도 커 더욱 보수적인 태도로 접근할 수밖에 없다”고 말했다.

![[날씨] 아침 기온 0도 안팎 뚝…일교차 15도 내외](https://image.ajunews.com/content/image/2024/11/23/20241123161702152439_388_136.jpg)

![[슬라이드 포토] 성수동이 들썩 오데마 피게 포토콜 참석한 스타들](https://image.ajunews.com/content/image/2024/11/22/20241122205657914816_518_323.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)