저축은행과 캐피탈업계가 자체 조성·공동출자한 펀드에 자사 부실사업장을 매각하는 일명 ‘파킹거래’를 하고 있는 것으로 의심되고 있다.

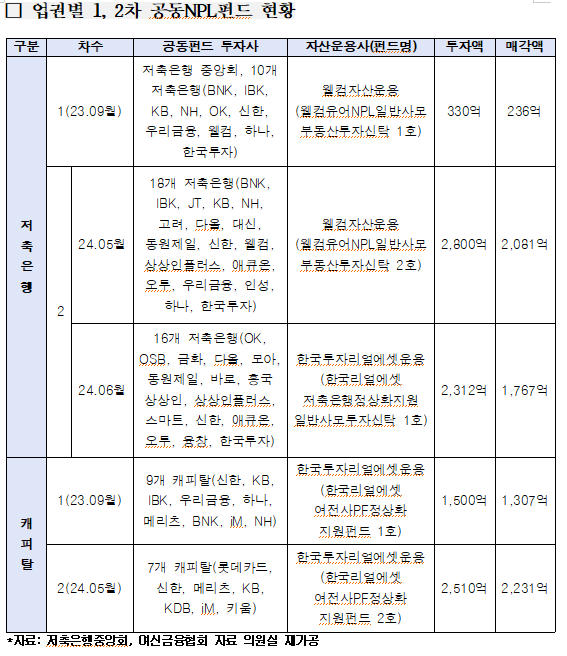

6일 금융감독원·저축은행중앙회·여신금융협회가 김상훈 국민의힘 의원에게 제출한 ‘부실PF NPL(부실채권)펀드 매각 현황’에 따르면 저축은행은 투자한 규모의 73%(1차 71.5%, 2차 75.2%)에 달하는 부실 프로젝트파이낸싱(PF) 대출채권을 공동 조성한 NPL펀드에 되판 것으로 나타났다. 캐피털사들의 경우 되판 규모가 평균 88%(1차 87.1%, 2차 88.9%)에 달했다.

투자액의 75% 상당 부실채권을 매각한 저축은행은 총 44곳 중 29곳이었다. 투자액보다 큰 규모로 매각한 저축은행은 3곳으로 집계됐다. 투자액의 75% 이상 매각한 캐피탈사는 총 16곳 중 14곳으로, 이 중 2개사는 출자액과 매각액 비율이 정확히 일대일, 한 곳은 그 이상(104.5%)인 것으로 나타났다. 각 업계는 3차 공동펀드를 조성할 계획이었지만 금융감독원 제동으로 공동펀드 추가 조성은 중단한 상태다.

파킹거래가 이뤄지면 부실채권이 정리되지 않고 단순 이연된다. 금융당국의 부실사업장 재구조화와 땅값 조정을 통한 PF정상화는 점점 어려워질 수밖에 없다.

김 의원은 “내달부터 사업성 평가가 상시평가로 전환돼 경·공매가 더 활성화되는 동시에 펀드 공동조성은 막힌 상황인 만큼, 개별사별 짬짜미 파킹이 더욱 성행할 우려가 있다”며 “부실이연으로 인한 시장 불확실성을 최소화하기 위해 업권별로 부실PF 대출채권 매각 관련 검사를 실시하고 적극 대응할 필요가 있다”고 강조했다.

![[포토] 봄에 펼쳐진 겨울 풍경](https://image.ajunews.com/content/image/2025/03/17/20250317120920490642_518_323.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)