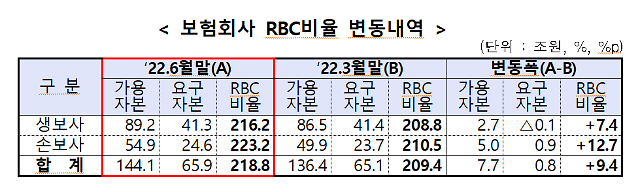

보험회사 RBC비율 변동내역[사진=금융감독원]

26일 금융감독원에 따르면 올해 상반기 기준 보험사 RBC 비율은 218.8%로, 전 분기 말 대비 9.4%포인트 상승한 것으로 집계됐다. 금융당국은 2분기 회계부터 'LAT(책임준비금 적정성 평가제도) 잉여금 40%'를 자본으로 인정한 데 따른 영향이라고 분석했다. 같은 기간 손실 금액을 보전할 수 있는 자본량인 가용자본이 144조1000억원을 기록했는데 이 중 LAT 잉여액이 33조3000억원가량 증가한 것으로 나타났다.

RBC 비율은 보험사의 재무건전성을 측정하는 지표로 보험업법에서 100% 이상을 유지하도록 규정하고 있다. 금융당국은 조금 더 엄격한 기준을 적용해 150% 이상을 권고하고 있다.

앞서 금융당국은 지난 6월 가파른 금리 상승으로 보험사 부실 우려가 커지자 2분기부터 LAT 활용 카드를 꺼내 들었다. LAT는 보험 부채를 시가로 평가한 뒤 원가평가와 차이 나는 액수를 책임준비금으로 추가 적립하는 제도다. 금융당국은 금리 상승 시 기존 부채가 작아져 LAT 잉여금이 크게 발생하는데 이 중 40%가량을 자본으로 인정하기로 했다. 단 매도가능증권 손실액분에 한해서만 적용 가능하다.

업계는 매도가능증권 채권 보유 현황에 따라 희비가 갈렸고, 큰 폭으로 증가하지 못했다는 분석이다. 보험사는 보유 채권을 통상 '만기보유증권'과 '매도가능증권'으로 분류하는데, 만기보유증권은 회계상 원가로, 매도가능증권은 시가로 평가한다. 이에 매도가능증권이 많아 금리 상승 손실이 크게 난 업체들은 수혜를 본 반면 매도가능증권이 적은 보험사들은 개선 폭이 크지 않았다는 설명이다.

실제 올해 상반기 기준 처브라이프(145.7%)·메트라이프(175.6%)·푸르덴셜생명(264.0%)은 전 분기 말 대비 각각 42.2%포인트, 24.9%포인트, 18.3%포인트 감소한 RBC 비율을 기록했다. 손해보험업계에서도 캐롯(149.1%)·신한EZ(216.3%)·롯데손해보험(168.6%)이 각각 103.2%포인트, 16.4%포인트, 6.8%포인트 하락했다.

이에 자본 확충 등 잠재위험에 지속적으로 대비해야 한다는 지적이 나온다. 노건엽 보험연구원 연구위원은 "만기보유채권이 상대적으로 적은 보험사는 LAT 효과가 제한된 것으로 보인다"며 "하반기까지 추가 금리 인상이 예상되는 만큼 평가손실이 더욱 늘어날 수 있어 지속적인 자본 확충 등 자본관리 움직임이 병행돼야 한다"고 강조했다.

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)