[그래픽=아주경제]

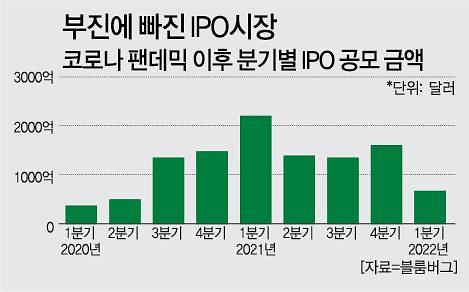

29일 금융투자업계에 따르면 블룸버그통신은 지난 26일(현지시간) 자체 자료를 인용해 올해 1분기 전 세계에서 IPO를 통해 조달된 자금이 약 650억 달러(약 79조7550억원)에 달한다고 밝혔다. 지난해 같은 기간(2190억 달러)보다 70%가량 감소한 수준이자 코로나19 사태가 본격화한 2020년 초반 이후 분기 기준으로 가장 저조한 성적이다.

IPO 시장은 코로나19 이후 유례를 찾기 어려운 호황을 맞이했다. 경기 부양을 위한 각국 중앙은행들의 유동성 공급으로 전 세계적인 증시 랠리가 나타나며 IPO 기업들도 급증했기 때문이다. 글로벌 회계·컨설팅 법인 EY한영에 따르면 지난해 전 세계 증시에서는 총 2388건의 IPO가 성사됐다. 스팩(SPAC·기업인수목적회사), 리츠(REITs·부동산투자회사) 등을 제외한 수치다. 시장을 통해 조달된 공모 자금은 전년 대비 67% 증가한 4530억 달러(약 543조원)를 기록했다. 하반기 들어 성장세가 둔화됐지만 4분기에도 총 621건의 IPO가 나타났다.

하지만 올해 들어서는 시장 여건이 정반대로 바뀌고 있다. 이번 달 3년 3개월 만에 금리인상(0.25%포인트)에 나선 미국 연방준비제도이사회(FRB)는 올해 남은 6차례의 공개시장위원회(FOMC) 회의에서도 추가 금리 인상을 단행할 것으로 예상된다. 제롬 파월 연준 의장은 당장 오는 5월 금리를 0.5%포인트 인상하는 '빅스텝'을 단행할 수 있다고 밝히기도 했다. 국내에서는 한국은행이 지난해 8월과 11월에 이어 올해 1월 기준금리를 0.25%포인트씩 올린 바 있다.

![[포토] 법원, 이재명 위증교사 1심 무죄 선고](https://image.ajunews.com/content/image/2024/11/25/20241125145229136612_518_323.jpg)

![[포토] 법원 출석하는 이재명 대표](https://image.ajunews.com/content/image/2024/11/25/20241125140609985611_518_323.jpg)

![[포토] 공판 출석하는 이재용 회장](https://image.ajunews.com/content/image/2024/11/25/20241125142305494112_518_323.jpg)

![[슬라이드 포토] 성수동이 들썩 오데마 피게 포토콜 참석한 스타들](https://image.ajunews.com/content/image/2024/11/22/20241122205657914816_518_323.jpg)