지난 2월 28일 오후 서울 중구 을지로 하나은행 본점 딜링룸 현황판에 코스피와 원·달러 환율 종가가 표시돼 있다. [사진=연합뉴스]

2일 한국거래소에 따르면 코스피200을 기초자산으로 하는 ELS 발행액이 2월 들어 증가세로 전환했다. 코스피 지수가 2600선까지 밀리면서 추가하락에 대한 우려보다 상승세에 힘이 실렸기 때문이다. ELS는 주가 등 기초지수에 연동해 손익을 보는 투자 상품으로 지수가 급락할 경우 투자자는 물론 증권사도 직격탄을 맞는다.

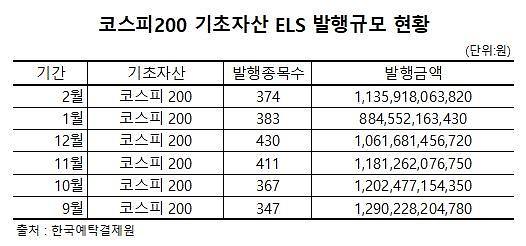

예탁결제원 세이브로를 보면 2월 말 기준 코스피200을 기초자산으로 하는 ELS 발행 규모는 1조1359억원으로 1월(8845억원) 대비 28.41%가 증가했다. 지난해 코스피200 기초자산 ELS 발행액은 등락을 거듭하다 지난 9월 1조2902억원을 중심으로 4개월 연속 하락세를 기록했다. 실제 작년 10월 1조2024억원에서 11월 1조1812억원으로 12월에는 1조616억원, 올해 1월에는 1조원이 깨지기도 했다.

이에 대해 한 증권사 프라이빗 뱅커(PB)는 “ELS의 경우 파생상품인 만큼 리스크에 취약할 수밖에 없다”며 “ 최근 코스피200 지수를 기초자산으로 한 ELS 발행이 증가한 이유는 변동성이 상대적으로 낮고, 그간 하락폭이 큰 만큼 현재 상태를 바닥으로 보는 투자자들이 늘고 있기 때문”이라고 말했다.

마지막으로 금융투자업계의 긍정적인 시각도 주가 바닥론에 힘을 싣고 있다.

김대준 신한금융투자 연구원은 “코스피는 2개월간 대외 악재로 급락하는 등 극도의 피로감을 느껴왔지만 3월에는 달라질 것”이라며 “이제는 국내 주식시장에 대해 긍정적 시각을 가질 때가 됐다. 시장 비중 확대를 추천한다”고 강조했다.

그는 “그동안 시장을 흔들었던 우크라이나 지정학 리스크, 연준 긴축 우려, 중국 경제 둔화 등의 영향력이 약해질 것으로 보인다”며 “불안심리를 자극했던 요인들은 이미 주가에 반영돼 있어 추후 악재가 나오더라도 시장은 과거보다 해당 변수에 둔감할 수 있다. 반면 호재에는 매우 빠르게 반응할 것으로 보이기 때문”이라고 설명했다.

한지영 키움증권 연구원은 3월에도 하방 요인은 상존해 있다며 △우크라이나 사태 장기화 우려 △3월 FOMC(연방공개시장위원회)를 둘러싼 연준 정책 불확실성 △인플레이션 및 지정학적 충격에 대한 기업들의 실적 소화 여부 확인 등을 들었다. 하지만 그는 반등가능성은 여전히 높다는 의견을 내놨다.

한 연구원은 “1월과 2월 중 상기 악재성 재료들을 주가 조정으로 상당부분 흡수한 상태”라면서 “밸류에이션 부담 완화, 양호한 실적 모멘텀, 대선 기대감, 리오프닝 현실화 등 상방 요인으로 시장의 무게 중심이 이동할 것”이라고 전망했다.

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)