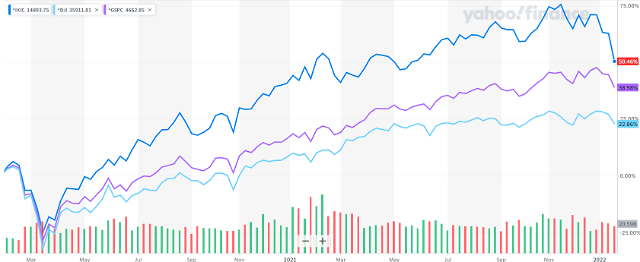

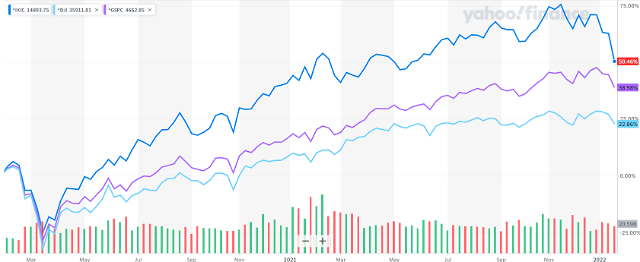

지난 21일(현지시간)로 끝난 한 주 내내 뉴욕증시 3대 지수는 끝내 약세를 벗어나지 못하고 '3주 연속' 주간 하락세를 기록했다.

최근 약세장을 주도하고 있는 기술주 중심의 나스닥지수는 지난해 10월 이후 최악의 주간 수익률인 -7.6% 하락세를 보였을 뿐 아니라, 종가 기준으로 지난해 06월 09일(종가 1만3911.8) 이후 처음으로 1만3000대에서 마감했다. 이에 따라, 지난 19일부텉 조정 국면에 들어선 나스닥지수는 이날까지 전고점(지난해 11월 19일, 1만6057.4)에서 14% 낮아진 상태다.

특히, 나스닥지수는 지난 3일 1만5832.8의 종가에서 21일 1만3768.9로 추락하며 이달 들어서만 빠르게 12%가 빠진 만큼, 일각에서는 약세장(베어마켓) 진입도 머지않았다는 우려도 내놓고 있다. 기술적으로 조정장과 약세장은 각각 전고점 대비 10%와 20% 이상 하락한 상태를 가리키며, 나스닥지수의 경우 1만2845.92 아래로 마감할 경우 기술적으로 약세장 진입을 공식화할 수 있다.

다우와 스탠더드앤드푸어스(S&P)500지수도 지난 한 주 간 각각 -4.58%와 -5.68%의 거래 성적을 나타냈다. 이들 지수 역시 각각 전고점(각각 1월 04일 3만6799.39, 1월 3일 4796.56) 대비 6.89%와 8.31% 낮아진 상태라 조정장 진입을 얼마 남겨두지 않았다.

한편, 지난 21일 1987.92로 마감한 소형주 중심의 러셀지수는 전고점(지난해 11월 05일 2437.08)과 비교했을 때 무려 18.43%나 추락한 상황이라 실제 약세장 초입에 있다는 지적이다. 러셀지수는 종가 기준으로 지난 한 주간 8.07%, 이달 들어서는 11.46%나 하락한 상태다.

주요 지수의 연일 하락세에 '월가의 공포지수'로 불리는 시카고옵션거래소(CBOE)의 변동성지수(VIX) 역시 21일 장중 29.79까지 치솟기도 했다. 이는 전주 마감가인 19.19(14일)에서 55%나 폭증한 수준이다.

지난 5일 전월 FOMC 의사록이 공개된 이후 연준의 조기 금리인상과 긴축 전환 가능성은 그 어느 때보다 높아졌다. 전주 중 미국 10년물 국채금리는 1.9%까지 치솟았으며, 2년물 금리 역시 1%대에 진입했다.

이에 따라, 고(高)금리 상황에 불리한 것으로 여겨지는 기술성장주의 추락세는 더욱 깊어지고 있다.

대표적인 코로나19 수혜주 중 하나였던 홈트레이닝 플랫폼 '펠로톤'의 주가는 지난해 초 주당 160달러까지 치솟았지만, 최근에는 급락을 거듭하며 주당 20달러대에 거래되고 있다. 수익 악화로 자체 공급했던 운동기구의 생산도 중단할 것이란 소문이 돌기도 했다.

넷플릭스 역시 '예견된 위기'를 맞고 있다. 지난해 3분기부터 우려됐던 '신규 구독 가입자 축소 상황'이 현실화한 것이다. 디지털 기술 종목의 코로나19 사태 수혜가 끝났다는 상징적인 사건인 것이다.

지난해 4분기 넷플릭스의 신규 구독 가입자는 828만명을 기록해 월가 전망치인 839만명을 하회한 데다, 올해 1분기 가이던스는 시장 기대치에 한참 못 미치는 250만명에 불과했다. 이 탓에 21일 넷플릭스의 주가는 전날 대비 21.79%나 폭락했고, 디즈니와 아마존 등 스트리밍 관련 종목도 각각 6.92%와 5.91%나 하락하며 줄줄이 급락세를 보였다.

지난 20일 미국의 유명 자산운용사 GMO의 창업자인 제레미 그랜섬은 투자자 메모에서 "부동산과 주식·채권 등 자산시장에 낀 버블의 끝이 가까워지고 있다"면서 "오늘날 뉴욕증시는 1929년 대공황, 2000년 닷컴 버블, 2008년 국제 금융위기 이후 100년의 미국 주식 역사상 네 번째로 맞는 '슈퍼 버블'을 경험하고 있다"고 경고했다.

특히, 그는 대형주 위주의 S&P500지수 조차 최근 가격보다 45%가량 낮은 '2500' 선까지 밀릴 것으로 내다보면서 과거 1980년대 후반 일본 증시와 부동산시장이 동시에 무너진 '버블경제 붕괴'에 필적할 만큼, 미국 자산시장이 역사상 가장 큰 하락세에 직면할 것이라고 지적했다.

이에 대해, 그랜섬은 "그간 연준은 돈을 너무 싸게 만들고 금융시장에 구제금융을 남발하면서 연속적으로 거품 형성을 돕고 부추겼다"면서 앨런 그린스펀 의장(1987~2006년) 이후 연준 통화정책의 실책이 누적한 결과라고 비판했다.

그는 이어 "1년 전에는 이를 확신하지 못했지만, 이제는 증거가 풍부하다"면서 △지난해 3월 코로나19 폭락장 이후 나스닥지수와 S&P500지수의 폭등세 △테슬라 등 기술성장주 중심의 투자로 높은 수익률을 냈던 '아크인베스트ETF'의 폭락세 △지난해 연초 게임스톱 사태로 떠들썩했던 '밈(meme) 주식 열풍' △도지코인과 NFT(Non-Fungible Token·대체 불가능한 토큰) 등으로 대표되는 가상자산 시장의 부상 등을 지목했다.

한편, 같은 날 미국 양대 투자은행인 모건스탠리의 마이크 윌슨 수석 시장 전략가 역시 투자 보고서에서 향후 연준의 금리인상으로 기업 실적이 둔화하면서 뉴욕증시 주요 지수 전체가 현재보다 10% 이상 추가 하락할 것으로 전망했다.

최근 약세장을 주도하고 있는 기술주 중심의 나스닥지수는 지난해 10월 이후 최악의 주간 수익률인 -7.6% 하락세를 보였을 뿐 아니라, 종가 기준으로 지난해 06월 09일(종가 1만3911.8) 이후 처음으로 1만3000대에서 마감했다. 이에 따라, 지난 19일부텉 조정 국면에 들어선 나스닥지수는 이날까지 전고점(지난해 11월 19일, 1만6057.4)에서 14% 낮아진 상태다.

특히, 나스닥지수는 지난 3일 1만5832.8의 종가에서 21일 1만3768.9로 추락하며 이달 들어서만 빠르게 12%가 빠진 만큼, 일각에서는 약세장(베어마켓) 진입도 머지않았다는 우려도 내놓고 있다. 기술적으로 조정장과 약세장은 각각 전고점 대비 10%와 20% 이상 하락한 상태를 가리키며, 나스닥지수의 경우 1만2845.92 아래로 마감할 경우 기술적으로 약세장 진입을 공식화할 수 있다.

다우와 스탠더드앤드푸어스(S&P)500지수도 지난 한 주 간 각각 -4.58%와 -5.68%의 거래 성적을 나타냈다. 이들 지수 역시 각각 전고점(각각 1월 04일 3만6799.39, 1월 3일 4796.56) 대비 6.89%와 8.31% 낮아진 상태라 조정장 진입을 얼마 남겨두지 않았다.

주요 지수의 연일 하락세에 '월가의 공포지수'로 불리는 시카고옵션거래소(CBOE)의 변동성지수(VIX) 역시 21일 장중 29.79까지 치솟기도 했다. 이는 전주 마감가인 19.19(14일)에서 55%나 폭증한 수준이다.

2020년 2월 이후 뉴욕증시 3대 지수 등락 추이. 파란색이 나스닥지수, 하늘색은 다우지수, 보라색은 S&P500지수. [자료=야후파이낸스]

◇'기술주, 코로나19 수혜 끝났다?'...FOMC 앞두고 공포감 고조

이와 같은 급격한 조정세는 오는 25~26일 열리는 연방준비제도(연준·Fed)의 통화정책회의인 연방공개시장위원회(FOMC) 정례회의를 앞두고 시장이 경계감을 더욱 키운 탓이다. 지난 5일 전월 FOMC 의사록이 공개된 이후 연준의 조기 금리인상과 긴축 전환 가능성은 그 어느 때보다 높아졌다. 전주 중 미국 10년물 국채금리는 1.9%까지 치솟았으며, 2년물 금리 역시 1%대에 진입했다.

이에 따라, 고(高)금리 상황에 불리한 것으로 여겨지는 기술성장주의 추락세는 더욱 깊어지고 있다.

대표적인 코로나19 수혜주 중 하나였던 홈트레이닝 플랫폼 '펠로톤'의 주가는 지난해 초 주당 160달러까지 치솟았지만, 최근에는 급락을 거듭하며 주당 20달러대에 거래되고 있다. 수익 악화로 자체 공급했던 운동기구의 생산도 중단할 것이란 소문이 돌기도 했다.

넷플릭스 역시 '예견된 위기'를 맞고 있다. 지난해 3분기부터 우려됐던 '신규 구독 가입자 축소 상황'이 현실화한 것이다. 디지털 기술 종목의 코로나19 사태 수혜가 끝났다는 상징적인 사건인 것이다.

지난해 4분기 넷플릭스의 신규 구독 가입자는 828만명을 기록해 월가 전망치인 839만명을 하회한 데다, 올해 1분기 가이던스는 시장 기대치에 한참 못 미치는 250만명에 불과했다. 이 탓에 21일 넷플릭스의 주가는 전날 대비 21.79%나 폭락했고, 디즈니와 아마존 등 스트리밍 관련 종목도 각각 6.92%와 5.91%나 하락하며 줄줄이 급락세를 보였다.

◇"버블 붕괴 시점 왔다"...약세장 넘어 '반토막 위기' 지적도

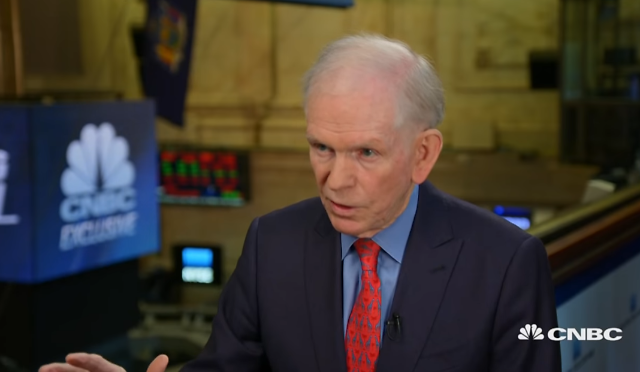

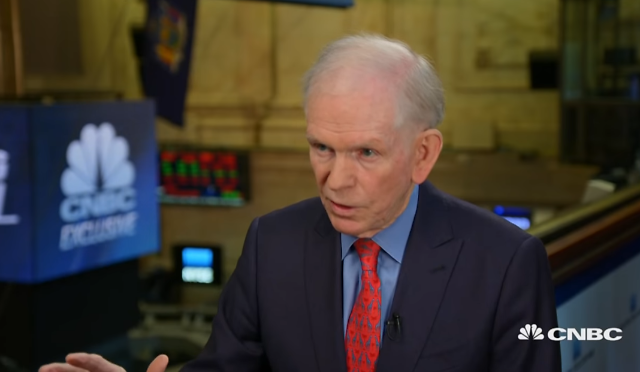

한편, 과거 두 번의 뉴욕증시 폭락 사태를 예견한 전설적인 투자가가 또 한 번의 '증시 위기'를 예고해 이목을 끌기도 했다. 코로나19 사태 이후 뉴욕증시에 낀 '버블(거품)'이 붕괴하며 주요 지수가 반토막날 것이란 경고다. 지난 20일 미국의 유명 자산운용사 GMO의 창업자인 제레미 그랜섬은 투자자 메모에서 "부동산과 주식·채권 등 자산시장에 낀 버블의 끝이 가까워지고 있다"면서 "오늘날 뉴욕증시는 1929년 대공황, 2000년 닷컴 버블, 2008년 국제 금융위기 이후 100년의 미국 주식 역사상 네 번째로 맞는 '슈퍼 버블'을 경험하고 있다"고 경고했다.

특히, 그는 대형주 위주의 S&P500지수 조차 최근 가격보다 45%가량 낮은 '2500' 선까지 밀릴 것으로 내다보면서 과거 1980년대 후반 일본 증시와 부동산시장이 동시에 무너진 '버블경제 붕괴'에 필적할 만큼, 미국 자산시장이 역사상 가장 큰 하락세에 직면할 것이라고 지적했다.

이에 대해, 그랜섬은 "그간 연준은 돈을 너무 싸게 만들고 금융시장에 구제금융을 남발하면서 연속적으로 거품 형성을 돕고 부추겼다"면서 앨런 그린스펀 의장(1987~2006년) 이후 연준 통화정책의 실책이 누적한 결과라고 비판했다.

그는 이어 "1년 전에는 이를 확신하지 못했지만, 이제는 증거가 풍부하다"면서 △지난해 3월 코로나19 폭락장 이후 나스닥지수와 S&P500지수의 폭등세 △테슬라 등 기술성장주 중심의 투자로 높은 수익률을 냈던 '아크인베스트ETF'의 폭락세 △지난해 연초 게임스톱 사태로 떠들썩했던 '밈(meme) 주식 열풍' △도지코인과 NFT(Non-Fungible Token·대체 불가능한 토큰) 등으로 대표되는 가상자산 시장의 부상 등을 지목했다.

한편, 같은 날 미국 양대 투자은행인 모건스탠리의 마이크 윌슨 수석 시장 전략가 역시 투자 보고서에서 향후 연준의 금리인상으로 기업 실적이 둔화하면서 뉴욕증시 주요 지수 전체가 현재보다 10% 이상 추가 하락할 것으로 전망했다.

제레미 그랜섬. [사진=유튜브/CNBC]

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)