중국 4대 배드뱅크 중 하나인 화룽자산관리공사. [사진=로이터연합뉴스]

'중국 최악의 부패스캔들 원흉' 라이샤오민(賴小民) 전 화룽(華融)자산관리공사 회장이 앞서 1월 사형선고받자마자 한달만에 사형이 집행됐다. 하지만 그것으로 끝난 게 아니다. 화룽자산관리공사는 이제 "파산이냐, 구조조정이냐"라는 중국 중앙정부의 '최후의 심판'을 기다리고 있다.

부실채권을 처리하라고 정부가 만든 국유 자산관리공사(AMC, 일명배드뱅크)가 오히려 심각한 부실에 빠지며 중국 금융시장을 뒤흔들고 있다. '대마불사'도 이제는 옛말. 중국 정부도 예전처럼 쉽게 구제금융에 나서지 않을 것으로 예상되면서 화룽은 뼈를 깎는 구조조정에 직면하거나 심지어 파산할 것이란 관측까지 흘러나온다.

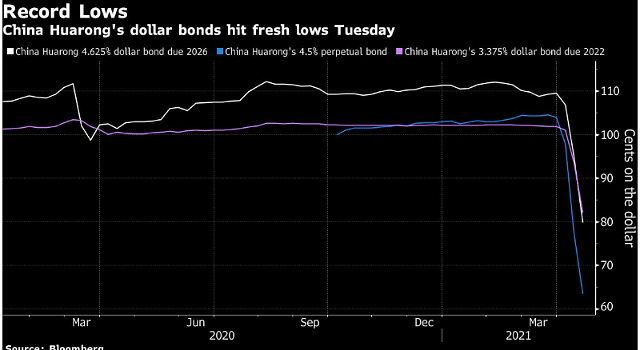

◆ 화룽發 채권시장 불안···中기업 달러채 곤두박질

화룽 달러채 가격 최저치로 폭락. [자료=블룸버그]

실적 보고서를 제때 발표하지 못한 게 투자자들에게 밝힐 수없는 심각한 문제를 가지고 있을 것이란 불안감이 확산됐다.

화룽에 대한 재무건전성 공포 커지면서 채권시장이 흔들렸다. 블룸버그에 따르면 13일 화룽이 발행한 달러채 수익률은 최고치로 급등했다. 이날 2022년 5월 만기가 도래하는 3억 달러(발행금리 3.375%) 규모 달러채 수익률은 사상 최고치인 23%까지 치솟았다. 그만큼 회사채 가격이 폭락했단 의미다.

글로벌 신용평가사 스탠다드앤푸어스(S&P)를 시작으로 피치·무디스가 줄줄이 중국화룽, 화룽국제 등 관련 계열사 채권을 '부정적' 등급전망 목록에 올렸다. 조만간 신용등급을 강등할 것임을 예고한 셈이다.

S&P는 "실적보고서 발표를 미루면서 불확실성 커졌다"며 "라이샤오민이 남긴 잔재로 수년간 화룽의 실적과 자산 건전성은 동종업계보다 낮았다"고 배경을 설명했다.

◆ "부실채권 처리하랬더니···" '그림자금융'에 딴눈 팔았다

라이샤오민(賴小民) 전 화룽자산관리공사 회장. [사진=톈진시 제2중급인민법원 캡처]

화룽의 부실은 라이샤오민 전 회장의 책임이 크다. 그는 역대 중국 최악의 부패 스캔들 원흉으로 2018년 체포돼 올 1월 형장의 이슬로 사라졌다. 2008부터 2018년까지 화룽자산관리공사 총재, 회장으로 재임하면서 사리사욕으로 뇌물 17억8800만 위안(약 3000억원)을 챙기고, 중혼(여러 상대와 혼인)한 죄를 저질렀다.

특히 그는 2012년부터 회장으로 재직하면서 부실채권 처리라는 본연의 업무 대신 '돈 놀이'를 하며 '딴눈'을 팔았다.

블룸버그에 따르면 2016년말 화룽자산관리공사의 부실채권 자산은 26%에 불과했다. 2년 전 34%에서 크게 줄어든 것이다. 반면 기타 금융투자 자산은 40%까지 늘었다.

특히 지난해 6월 기준, 화룽자산관리공사의 부실채권 투자 이외 비핵심투자가 5900억 위안으로, 총자산의 약 3분의 1을 차지했다. 무디스는 이중 절반이 그림자금융 관련 자산이라고 꼬집었다. 라이 전 회장이 홍콩 껍데기 회사 등을 통해 불법적으로 그림자금융 상품에 투자한 결과다.

약 3년 전부터 비핵심 자산을 처분하는 등 구조조정을 시도하곤 있지만 좀처럼 진전이 없는 상태다. 그림자금융과 연관돼 처분이 어려운 데다가 가치를 매기는 것도 힘들다는 지적이다.

◆ 달러채만 220억달러어치···디폴트 위기설

게다가 화룽이 상환해야 할 빚도 산더미다. 블룸버그에 따르면 화룽이 발행한 역내외 채권은 모두 420억 달러(약 47조원)어치다. 이중 41%가 내년말 만기가 도래한다. 특히 역외서 발행한 달러채만 220억 달러에 달한다. 골드만삭스, 블랙록 등 월가 은행도 화룽 달러채의 주요 투자자다. 화룽은 "채권 원리금 상환에 문제가 없다"고 자신하고 있지만 시장은 화룽이 과연 빚을 상환할 능력이 있는지 의구심을 보이고 있다.

일부 투자자들은 화룽의 지분 57%를 가진 최대주주, 중국 재무부가 나서서 화룽자산공사를 구제해줄 것이라며 디폴트(채무 불이행) 위기는 없을 것이란 일말의 희망을 걸고 있다.

하지만 블룸버그는 "순진한 생각"이라고 꼬집었다. 최근 중국 정부는 칭화유니나 팡정그룹같은 거대 국유기업 채권 디폴트도 사실상 용인했다. 글로벌 신평사 피치에 따르면 지난해 중국 국유기업(중앙, 지방) 채권 디폴트 규모만 815억 위안에 달했다. 블룸버그는 "불량 경영자(라이샤오민)가 남긴 적자를 정부가 메워줄 것 같진 않다"고 전했다.

심지어 중국 경제매체 차이신은 12일 화룽이 최악의 경우 파산에 직면할 가능성도 없지 않다는 보도도 내놓았다.

덩하오 베이징 GEC 자산운용의 최고책임자는 블룸버그를 통해 "대마불사는 이미 중국에서 구시대적 개념으로 받아들여지고 있다"며 "화룽 같은 거대하고 복잡한 부실기업의 경우, 최대주주가 중국 재정부라는 이유만으로 디폴트 가능성이 낮다고 가정하는 것은 위험하다”고 진단했다.

특히 중국 재정부는 화룽의 달러채를 상환할 법적 의무도 없다. 화룽이 발행한 달러채는 모회사인 화룽자산공사가 아닌 역외 자회사인 화룽국제에서 보증을 섰기 때문이다. 하지만 화룽국제 역시 거액의 빚을 상환할 능력이 현재로선 없어보인다.

화룽국제는 지난해 6월 기준 수중에 보유한 현금만 고작 169억 홍콩달러다. 게다가 총자산 1980억 홍콩달러 중 절반은 자회사 대출을 대고 있어서 아마 단기간내 현금화가 어려워보인다. 디폴트로 인한 손실을 투자자들이 고스란히 떠안을 가능성이 크다.

◆ "뼈 깎는 구조조정 돌입할듯"···부실채권 자산 부문만 살아남나

시장은 그래도 화룽자산공사가 워낙 중국 금융시장과 깊이 얽혀있는만큼 파산까지는 가지 않을 것으로 보고 있다.

실제로 그동안 '침묵'으로 대응해왔던 중국 재정부 움직임도 포착됐다. 블룸버그는 13일 중국 재정부가 수중에 보유한 화룽 지분을 중앙회금공사에 넘길 예정이라며, 이 작업이 수 개월에 걸쳐 진행될 것이라고 보도했다.

중앙회금공사도 화룽의 지분 4.39%를 보유한 소주주다. 중국 국부펀드인 중국투자공사(CIC) 산하 국유 금융투자기관으로, 앞서 2019년 유동성 위기에 처한 산둥성 헝펑은행 구원투수로 활약한 바 있다. 구제금융 경험이 많은 중앙회금이 재정부 대신 나설 것이란 전망에 무게가 실린다. 하지만 파산은 면하더라도 화룽이 다시 정상으로 회생하기까지는 꽤 오랜 시간이 걸릴 것으로 예상됐다.

화룽이 뼈를 깎는 구조조정에 돌입할 것으로도 예상됐다. 블룸버그는 아마도 화룽의 핵심 사업인 부실채권 처리 부문만 살아남고 나머지는 공중분해될 수 있다고 내다봤다.

현재 중국으로선 코로나19 과정에서 급증한 은행권 부실채권을 처리해야 하는게 시급한 과제기 때문이다. 중국 은행보험감독관리위원회(은보감회)에 따르면 지난해 3분기까지 중국 상업은행 부실채권 잔액은 2조8400억 위안에 달하고 있다. 2019년말 2조4100억 위안에서 무려 18% 늘었다.

한편 화룽도 자체적으로 구조조정이나 파산을 벗어날 방법을 모색 중으로 알려졌다. 블룸버그는 앞서 소식통을 인용해 화룽이 자체적으로 수익성 제고 방안을 담은 기업 개편안을 마련했다고 보도했다. 이는 일단 당국으로부터 잠정적으로 긍정적 피드백을 얻었다며 현재 당국의 최종 승인 기다리고 있다고도 덧붙였다.

화룽은 1999년 중국 정부가 부실채권 처리 전담을 위해 설립한 국영 금융회사다. 화룽과 함께 창청·둥팡·신다가 중국 4대 배드뱅크다. 화룽은 2015년 홍콩증시에 상장했다. 시가총액은 상장 당시 150억 달러에서 현재 3분의 1 수준인 50억 달러에 그치고 있다. 지난해 상반기 순익은 전년 동기 대비 92% 감소하는 등 실적이 악화했다.

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)