[그래픽=아주경제 미술팀]

각 은행들은 허리띠를 바짝 졸라매고 최악의 상황에 대비하는 모습이다. 불필요한 유·무형 자산을 정리하는 것은 물론, 판관비 등 조절 가능한 비용도 모두 최대한 조이고 있다. 가뜩이나 코로나19로 인한 위험부담 커지고 있던 터라 연초부터 긴장감이 만연하다.

18일 금융업계에 따르면, 시중은행들은 각 지점 별로 대출 월별 규제에 대한 대응책 마련에 나섰다.

앞서 금감원은 은행들로부터 월별 ’대출 목표치’ 자료를 제출받은 바 있다. 지난해 가계빚이 100조원 넘게 폭증했던 사태가 재발하는 것을 막기 위해, 연초부터 체계적인 관리에 나서겠다는 것이다.

통상 은행 영업점 대출의 경우, 각 지점별로 지점장 관리 아래 연 목표 KPI(핵심성과지표)만 설정하고, 매달 상황에 맞춰 유연하게 숫자를 맞춰 가는 게 일반적이다. 하지만 올해는 월별 관리로 그럴 수 없게 됐다. 코로나로 연체율 문제 등 다양한 위험요인이 고개를 드는 상황에 그야말로 엎친 데 덮친 격인 셈이다.

A은행 관계자는 “(현재의 자금흐름 자체가) 주식 및 부동산 시장의 과잉 팽창으로 섣불리 전체적인 흐름을 예측하기 어려운 상황”이라며 “이 가운데 월별 대출 총량을 정하고 이를 정확히 지켜간다는 게, 은행 입장에서는 답답한 문제가 있다”고 말했다.

B은행 관계자 역시 “(안 그래도) 초저금리와 잇단 사모펀드 악재로 이자 및 비이자부문에서 전반적으로 좋지 못한 상황에, 대출 영업환경까지 악화되면 부정적인 영향을 받을 수밖에 없다”고 우려했다.

시중은행들은 비용절감을 통한 대응책 마련에 나섰다. 불필요한 고정비를 모두 최저치까지 끌어내려, 한 해 실적을 뒷받침하겠다는 것이다.

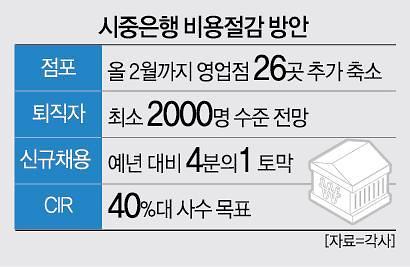

실제로 5대 은행은 지난해 216개의 점포를 없앤 데 이어 올해에도 2월까지 영업점 26곳을 추가로 축소키로 결정했다. 올해 퇴직자도 최소 2000명 수준에 이를 것으로 전망된다. 반면, 신규 채용은 4분의 1 토막 난 예년 수준에 그칠 것으로 보인다.

각 은행별 CIR(영업이익에서 판관비가 차지하는 비중)도 40%대 사수를 목표로 내놓고 있다. 금융권 관계자는 “올해부터 은행권의 인력구조 개편 움직임이 본격화될 것”이라며 “주로 효율성 개선에 방점을 둔 가운데, 네이버 등 빅테크와 맞서기 위한 파격적인 조직 개편이 한층 탄력을 받을 전망”이라고 말했다.

![[2024 서민금융포럼] 이복현 금감원장 서민금융 위한 포괄적 선택지 모색해야](https://image.ajunews.com/content/image/2024/11/21/20241121133047477780_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)