[사진=Pixabay 제공]

9일 금융투자 업계에 따르면 올 하반기 기업공개(IPO)를 준비 중인 리츠는 총 8개로 △이지스 밸류 플러스 리츠 △이지스 트윈시티남산리츠 △제이알글로벌리츠 △미래에셋 맵스 제1호 △코람코에너지플러스 △이지스레지던스리츠 △디앤디플랫폼 △신한서부티엔디다. 이들 공모가액만 1조원에 이른다. 특히 임대주택부터 주유소까지 투자처가 다양하고 상당수 리츠가 배당수익률 6% 이상을 제시하고 있어 시장의 관심이 뜨겁다.

2019년부터 2020년 5월까지 글로벌 리츠 지수와 한국 리츠 지수 성과 비교. 올해 초 글로벌 리츠 지수에 비해 한국 리츠 지수 낙폭이 적은 것을 볼 수 있다.[사진=NH투자증권]

다만 미국 등 글로벌 리츠에 지수 대비 상대적으로 국내 리츠 낙폭은 크지 않았다. 코로나19 사태로 글로벌 경기침체 가능성이 커지면서 글로벌 자산 가격이 폭락했고 글로벌 리츠도 연초 대비 41%까지 폭락한 후 낙폭을 일부 회복한 상황이다. 글로벌 리츠에 비해 국내 리츠는 절반 수준으로 떨어진 것이다.

결국 미국 호텔·리테일·중소형 리츠 등은 배당컷(배당 삭감)을 단행하기도 했다. 이에 비교하면 국내 공모리츠는 배당컷 우려가 없는 등 안정성이 높다는 평가를 받는다.

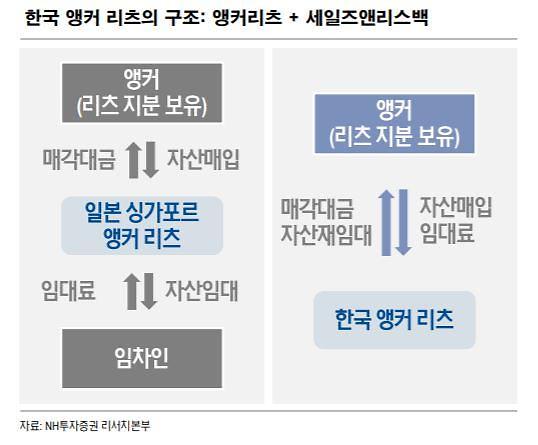

김형근 NH투자증권 연구원은 “국내 리츠는 앵커리츠 구조로 앵커가 리츠에 매각한 자산을 재임대하는 자산매입 후 임대프로그램(세일즈앤리스백) 비중이 높고, 임차인의 수가 적어 임대수익 훼손 가능성이 낮다”고 평가했다.

앵커리츠는 대형 건설사나 대형 유통기업 등이 리츠에 자산을 매각하고 해당 리츠의 최대주주로 참여해 자금조달과 자산 운용, 시설 관리 등을 도맡아 상품의 안정성과 신뢰성을 높인 구조를 말한다. 즉 지분을 보유한 기업이 자산을 재임차하는 구조로 낮은 변동성을 유지할 수 있다는 설명이다.

한국 앵커 리츠구조[사진=NH투자증권 제공]

이에 글로벌 리츠 투자 시에도 포트폴리오에 한국 리츠를 포함할 것을 권장하는 목소리도 나온다. 홍지환 NH투자증권 연구원은 “하반기 글로벌 리츠는 임대료 연체가 없는 특수형, 주거용, 산업용 섹터 내 규모가 큰 리츠에 집중하는 전략을 제시한다”며 “나라별로는 미국, 싱가포르, 한국 리츠를 중심으로 섹터별 접근을 권고한다”고 말했다. 그는 “특히 한국 리츠는 안정적인 임대수익의 매력이 높아진 만큼 이를 편입함으로써 포트폴리오의 위험을 일부 낮출 수 있을 것”이라고 조언했다.

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)