[사진=아주경제DB]

한국기업평가는 최근 증권업 신용등급 전망을 ‘안정적’에서 ‘부정적’으로 변경했다. 코로나19 확산에 따른 자본시장 변동성 확대가 증권업계 전반에 유동성 부담, 보유자산의 가치 변동성 확대·부실화, 수익감소 등 중대한 하방 위험요인으로 작용하고 있다는 판단이다.

특히 그동안 익스포저를 크게 확대해온 종합IB들에 코로나19 사태가 영향을 크게 미친다고 꼬집었다. 안나영 수석연구원은 “종합IB들이 스트레스 상황 하에 파생상품, 우발채무 등 잠재적 재무부담이 현실화할 경우 유동성 대응력이 불충분한 것으로 판단된다”며 “헤지비용 확대, 자산가치 변동 부담, 투자자산 부실화 위험 등이 재무건전성에 중요한 부담요인으로 작용할 수 있다”고 말했다.

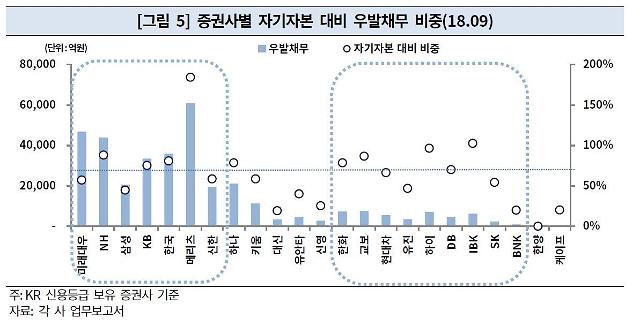

2018년 9월 기준 증권사별 자기자본 대비 우발채무 비중을 나타낸 표[사진=한국기업평가 제공]

특히 부동산 프로젝트 파이낸싱(PF) 관련 우발채무, 기업 대상 신용공여 등을 중심으로 유동성 저하가 나타나고 있던 가운데, 안나영 수석연구원은 “종합IB들의 경우 상대적으로 주가연계증권(ELS) 등 조기환매가능 부채 규모가 크기 때문에, 부동산 업황 저하뿐 아니라 자금시장 경색, 글로벌 금융지수 변동성 이슈 부각 등 스트레스 상황에서는 대규모 조기환매 요청에 따른 유동성 부담이 발생할 가능성이 있어 종합적인 유동성 관리가 필요하다”고 말했다.

자금시장 경색, 글로벌 금융지수 변동성 이슈 부각 등 스트레스 상황이 코로나19의 영향으로 실제로 벌어졌다. 최근 주요 주가지수는 가파른 하락세를 보였으며, 코스피도 1500선이 붕괴되는 등 금융시장의 불확실성이 확대됐다.

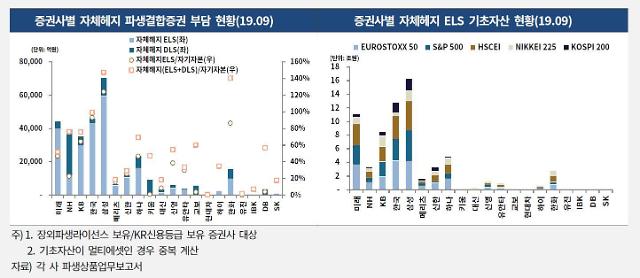

중복분을 포함한 주요 기초자산별 자체헤지 미상환잔액은 총 68조5000억원으로 이 중 초대형IB 전체 익스포저가 61조9000억원으로 90% 이상을 차지하고 있다. [사진=한국기업평가 제공]

한기평에 따르면 중복분을 포함한 주요 기초자산별 자체헤지 미상환잔액은 총 68조5000억원으로 이 중 초대형IB 전체 익스포저가 61조9000억원으로 90% 이상을 차지하고 있다. 증권사별로는 멀티에셋 중복계산 시 삼성증권 16조원, 한국투자증권 13조원, 미래에셋대우 11조원 KB증권 8조원 순이다.

미상환잔액 규모가 클수록, 발행시점에 지수 수준과 현재 수준의 차이가 클수록 마진콜 부담은 커진다. 안나영 수석연구원은 “자체헤지 ELS 발행이 활발했던 일부 대형사들의 경우 마진콜 요청규모가 1조원 내외에 이른다”면서 “자기자본 대비 자체헤지 ELS 비중으로 볼 때 주로 대형사들이 받을 영향이 클 것으로 보인다”고 말했다.

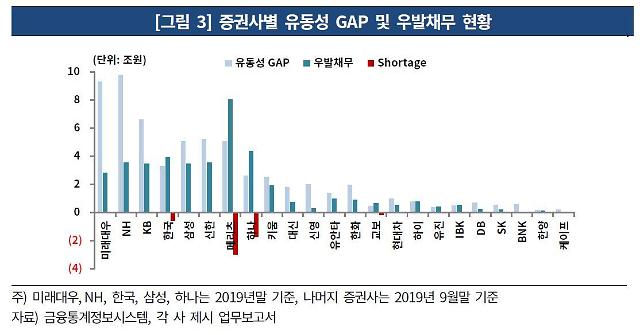

증권사별 유동성 GAP(유동성자산-유동성부채, 3개월 만기) 대비 우발채무 부담은 메리츠종금증권, 하나금융투자, 한국투자증권, 교보증권, 유진투자증권, IBK투자증권이 큰 편이다. [사진=한국기업평가 제공]

증권사별 유동성 GAP(유동성자산-유동성부채, 3개월 만기) 대비 우발채무 부담은 메리츠종금증권, 하나금융투자, 한국투자증권, 교보증권, 유진투자증권, IBK투자증권이 큰 편이다. 특히 이 중에서도 메리츠종금증권, 하나금융투자. 한국투자증권 등 대형사의 괴리가 상대적으로 크다고 한기평은 지적했다.

다만 안나영 수석연구원은 “올해 들어 하나금융투자가 1조원 규모 유상증자와 선순위채 발행하고 메리츠종금증권은 3640억원 보완자본을 발행하는 등 일정 수준 유동성이 보안 된 것으로 파악된다”고 덧붙였다.

한편 코로나19 사태에 따른 자본시장 변동성 확대가 일반증권사의 유동성에 미치는 영향은 제한적일 것으로 내다봤다. 안나영 수석연구원은 “유동성 GAP 대비 우발채무 부담도 감내 가능한 수준”이라고 판단했다. 다만 그는 “영업위축에 따른 수수료수익 감소, 조달시장 위축에 따른 금융마진 축소 등으로 큰 폭의 실적저하가 불가피한 등 일반 증권사도 연초 대비 신용등급 하방 위험 요인이 커진 상황”이라고 말했다.

한기평은 현 신용도에 미흡한 수준의 재무건전성을 나타내거나 스트레스 상황에서 유동성 대응력이 불충분하다고 판단되는 종합IB와 일반증권사들에 대해 모니터링 후 신용도에 반영할 계획이라고 밝혔다.

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)

![[포토] 정권 규탄하는 시민들](https://image.ajunews.com/content/image/2024/11/16/20241116185150435012_518_323.jpg)

![[포토] 악수하는 윤석열 대통령과 시진핑 주석](https://image.ajunews.com/content/image/2024/11/16/20241116123111698176_518_323.jpg)

![[포토] 이재명 대표, 항소할 것…수긍하기 어려운 결론](https://image.ajunews.com/content/image/2024/11/15/20241115153509481363_518_323.jpg)