9일 한국기업평가는 서울 여의도 신한금융투자빌딩에서 2020년 주요 산업전망 및 신용등급 방향성 점검'이란 주제로 세미나를 열고 이같은 진단을 내렸다. 특히 올해 증권업 신용관리 핵심으로 ‘리스크 관리’를 꼽았다.

안나영 한기평 연구원은 “금융당국의 부동산 프로젝트파이낸싱(PF) 규제 강화와 국내 자산 수익률 하락 등의 이유로 해외 대체투자에 대한 수요가 계속 있을 것”이라며 “따라서 해외 기업에 대한 투자와 현지법인의 직접투자의 비중과 빈도가 증가할 것”이라고 전망했다.

특히 종합 투자은행(IB)의 해외 현지법인 신용공여가 가능해진 점도 영향을 미칠 것으로 내다봤다. 또 한기평은 올해 증권업계의 주요 크레딧 이슈로 ‘해외대체투자’와 ‘PF투자’를 꼽았다. 이들 투자에 대한 적극성과 리스크관리가 중요하게 작용할 거란 설명이다.

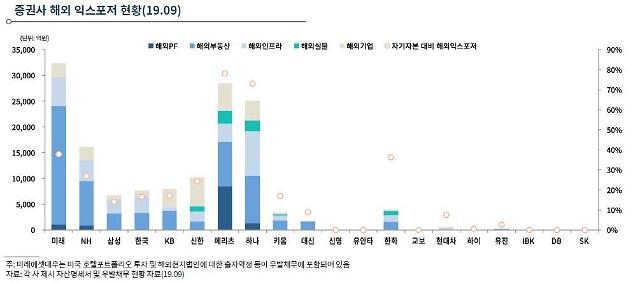

증권사별 해외 익스포저 현황[사진=한국기업평가 제공]

이들 증권사는 이미 금융당국의 규제 비율을 맞추기 위해 PF 관련 대출 규모를 많게는 2조원 이상 줄여야 하는 실정이다. 한기평은 해외자산이 국내자산 대비 손실률이 높다고 단정 지을 수는 없지만, 해외투자가 가진 리스크에 주의할 것을 제안했다.

안나영 연구원은 “해외투자 리스크의 본질은 투자 노하우, 그리고 부족한데 마음 급한 증권사와 핵심 리스크 파악이 어려운 현지 상황”이라며 “대부분 증권사가 해외투자 한도, 국가별 한도, 자산별 투자 한도 등 해외투자 관련 리스크 관리를 체계화 하지 못했다”고 말했다.

특히 최근 크레딧 이슈가 발생한 해외투자는 대부분 PF와 기업대상 투자였다. 지난해 문제가 됐던 호주 장애인 임대주택 현지 사업자 계약위반, 맨하탄 복합시설 임차 계약 미이행, 독일 헤리티지 개발지연, 호주 시드니 공동주택 사업부지 담보대출 연체 사태 등이 전부 PF투자다.

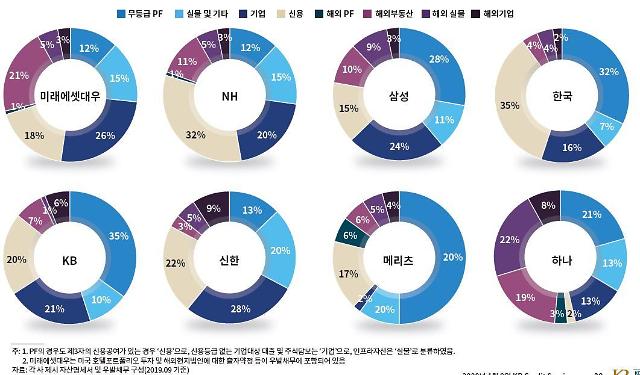

한기평은 증권사의 위험 수준을 차등화해 평가할 계획이다. 위험수준은 ‘저위험(신용등급 보유 차주)<중위험(국내 부동산 등 실물자산)<고위험1(무등급 국내 PF, 해외실물자산)<고위험2(국내외 기업, 해외 PF)’으로 구분된다.

안나영 연구원은 “PI투자 NCR이 다루지 못하는 리스크를 최대한 모니터링하기 위한 방법”이라면서 “대형사를 위주로 해외대체투자와 PF투자가 주로 진행되는 가운데 신용도 관리를 위해 증권사는 PI 투자자산과 우발채무 규모 관리가 필요하다”고 조언했다.

이어 “PF와 부동산 실물 집중도가 높은 경우 부동산 업황 저하, 부동산 관련 정책이슈 발생, 금리상승 등 상황에 취약할 수 있다”고 덧붙였다.

증권사별 PI투자자산 및 우발채무 등 보유자산 구성[사진=한국기업평가 제공]

안나영 연구원은 “실제 자기자본 규모 대비 PF익스포저는 중형사가 큰 편”이라면서 “대형사가 매각하는 PF익스포저는 투자여력이 풍부한 중형사로 상당수준 이전이 가능하다”고 말했다.

메리츠종금증권을 제외한 대형사의 평균 PF익스포저는 30%인 데 비해 중형사는 평균 53%를 나타냈다. 한편, 한기평은 올해 증권업계의 산업전망은 ‘비우호적’으로 전망했으며 실적은 유지할 것으로 내다봤다.

![[CES 2025] 젠슨 황 “개인용 슈퍼컴퓨터 통해 자신만의 AI시대 만든다”](https://image.ajunews.com/content/image/2025/01/07/20250107150741561385_388_136.jpg)

![[CES 2025] AJP, 라스베가스서 GIGS 첫 개최...국내 스타트업-실리콘 밸리 인재 교류의 장](https://image.ajunews.com/content/image/2025/01/07/20250107131439267555_388_136.jpg)

![[포토] 공수처장, 2차 체포영장 집행이 마지막이란 각오](https://image.ajunews.com/content/image/2025/01/08/20250108002008900920_518_323.jpg)

![[포토] 눈 내리는 제주항공 사고 현장](https://image.ajunews.com/content/image/2025/01/07/20250107105645774286_518_323.jpg)

![[포토] 개막 앞둔 CES 2025](https://image.ajunews.com/content/image/2025/01/06/20250106203539844914_518_323.jpg)

![[포토] 한자리에 모인 4대 총수 (2025 경제계 신년인사회)](https://image.ajunews.com/content/image/2025/01/03/20250103230547467123_518_323.jpg)