[사진=롯데푸드 제공]

[데일리동방] 롯데푸드가 지난 1분기 현금성자산이 반토막 난 가운데 현금흐름 적정성도 다소 악화됐다.

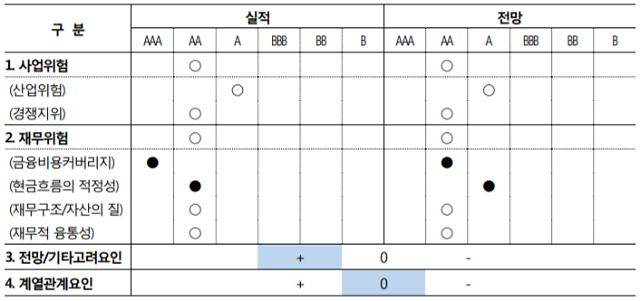

나이스신용평가는 지난달 28일 롯데푸드의 ‘현금흐름의 적정성’ 항목을 실적보다 한 단계 낮춰 전망했다. 실적 기준으로 AA등급인 현금흐름이 적정성은 전망 기준으로 A등급이다.

그러나 최근 잉여현금 창출규모가 축소된 상태다. 원재료 확보 관련 운전자본부담, 설비투자 및 계열지분 취득 등이 증가하면서 현금흐름 변동성이 확대된 탓이다.

롯데푸드는 지난 2014년에는 육가공부문 원료육 확대 정책으로 재고자산이 대폭 증가해 운전자본 부담이 확대됐다. 롯데네슬레코리아 유상증자(500억원)도 실시했다. 2016년에는 평택공장 설비투자(2015년 8월 화재 발생 이후 라인 증설·재배치)로 자본적지출(CAPEX)이 확대됐다. 현재로지스틱스 지분 인수(3.9%, 281억원)도 발생했다. 2017년에는 10월 투자부문 분할 관련 주식매수청구권 대응과정에서 1402억원 규모의 자기주식을 취득했다.

[사진=나이스신용평가 제공]

매출의 30%를 차지하는 육가공부문의 높은 가격변동성도 잉여현금 창출에 부정적으로 작용했다.

육가공부문은 전반적으로 수익성이 낮고 변동성도 존재한다. 또한 최근 식품부문도 경쟁 심화로 수익성이 저하되면서 2019년 1분기 전사 수익성이 전년 동기 대비 하락한 상태다. 양 부문은 경쟁 환경 등에 따른 이익변동성이 있다. 그러나 가공유지가 시장지배적 지위를 확보하고 있어 일정 수준 상쇄하고 있다.

2019년 3월 말 회사 총차입금 2137억원 중 1년 이내 만기도래하는 단기성차입금은 59억원이다. 현금성자산은 492억원을 보유하고 있다.

롯데푸드는 중단기적으로 육가공과 간편식시장에 대응한 투자를 확대할 계획이다. 따라서 2019년 잉여현금 창출은 제약될 것으로 보인다.

그러나 보유 부동산과 자기주식 등을 활용한 자금조달 여력이 충분하고 우수한 영업실적을 바탕으로 한 자본시장 접근성도 확보하고 있다. 이를 종합할 때 회사의 단기유동성 위험은 매우 낮은 수준으로 판단된다.

송수범 나이스신용평가 수석연구원은 “각 사업부문의 경쟁력 강화에 따른 사업 전반의 수익성 수준, 투자규모 및 이에 따른 차입금 변동 수준이 주요 모니터링 요인”이라고 설명했다.

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)