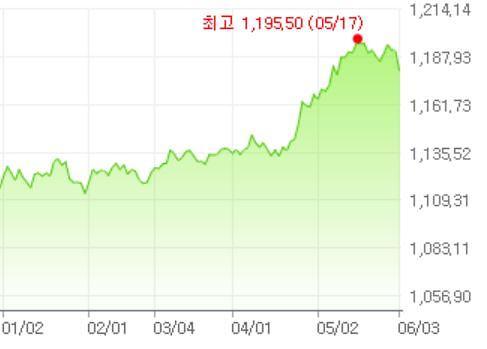

3일 주요 증권사가 내놓은 외환시장 전망을 보면 요즘처럼 미국 달러화 가치가 가파르게 치솟을 때는 도리어 달러에 투자하는 돈을 줄여야 한다는 의견이 많다. 원·달러 환율은 올해 들어 5월 말까지 1115.7원에서 1190.9원으로 6.74%(75.2원) 상승했다. 원화가치가 반년도 안 돼 7% 가까이 떨어졌다.

더욱이 주요 금융사는 연내 환율 예상범위를 1110~1150원 사이로 수정하고 있다. 머지않아 환율이 안정을 찾을 거라는 얘기다. 전망이 들어맞는다면 이보다 비싸게 달러를 사들이면 손해를 볼 수 있다. 실제로 환율은 1195.7원을 연고점으로 떨어지기 시작했다. 얼마 전부터는 1180~1190원을 박스권으로 횡보하고 있다.

2019년 1월 2일~6월 3일 원·달러 환율 추이.[자료=KEB 하나은행]

◆달러도 ETF로 쉽게 사고팔아

먼저 가장 손쉽게 거래할 수 있는 ETF를 보면 '미국 달러선물 레버리지 ETF'와 '미국 달러선물 인버스 ETF'가 있다. 레버리지 ETF는 기초자산보다 2배 많은 수익을 노린다. 반면 인버스 ETF는 기초자산 가격 하락에 돈을 건다.

달러선물 레버리지 ETF는 올해 들어서만 10%를 상회하는 수익을 내고 있다. 삼성자산운용 '코덱스 달러선물 레버리지 ETF' 수익률은 12%를 넘어서기도 했다. 미래에셋자산운용과 키움투자자산운용이 내놓은 ETF 수익률은 나란히 11%를 웃돌고 있다.

이에 비해 일반적인 달러선물 ETF는 5~6%대 수익을 냈다. '청개구리'처럼 투자하는 인버스 달러선물 ETF 수익률은 더 저조하다.

◆미국 국채 눈여겨보아야 할 때

대개 우리 주식시장과 미국 국채는 거꾸로 움직인다. 주식에 투자하기 불안하다면 미국 국채를 대안으로 삼을 수 있다.

미국 국채 ETF는 올해 들어 5월까지 10%를 넘어서는 수익을 거두었다. 코스피와 코스닥은 같은 기간 0.03%와 3.08% 오르는 데 그쳤다. 더욱이 5월만 보면 코스피와 코스닥이 각각 7%와 8%가량 내렸다.

미국 국채는 만기 1년부터 2년, 5년, 10년, 30년짜리까지 있다. 이 가운데 개인투자자에게 알맞은 건 5년과 10년짜리다. 상대적으로 유동성이 양호하고 변동성도 낮은 편이다.

국내 자산운용사가 내놓고 있는 미국 국채 ETF는 대체로 환위험을 헤지하지 않는다. 요즘처럼 원화약세일 때 추가적인 수익을 거둘 수 있다는 얘기다. 물론 달러가 약세일 때는 손실을 키울 수도 있다.

송재경 흥국증권 리서치센터장은 "달러 강세를 점친다면 달러표시 자산, 대표적으로 미국채를 담는 게 합리적"이라고 말했다. 그는 "다만, 미국채 금리가 바닥 수준까지 떨어진 상황"이라며 "미국이 기준금리를 더 떨어뜨리지 않는다면 수익을 늘리기 어려울 것"이라고 덧붙였다.

![[2024 스마트대한민국대상] 이철규 국회 산자중기위원장 디지털 전환은 곧 생존과 도약](https://image.ajunews.com/content/image/2024/11/27/20241127100558328826_388_136.jpg)

![[단독] 저축은행 사태 투입한 공적자금···정리도, 회수도 어렵다](https://image.ajunews.com/content/image/2024/11/27/20241127134144932955_388_136.jpg)

![[포토] 올해 마지막 금통위](https://image.ajunews.com/content/image/2024/11/28/20241128093240100440_518_323.jpg)

![[포토] 눈 쌓인 덕수궁](https://image.ajunews.com/content/image/2024/11/27/20241127082949997862_518_323.jpg)

![[포토] 화성시 화재현장 합동감식](https://image.ajunews.com/content/image/2024/11/26/20241126123450357646_518_323.jpg)

![[포토] 법원, 이재명 위증교사 1심 무죄 선고](https://image.ajunews.com/content/image/2024/11/25/20241125145229136612_518_323.jpg)