은퇴를 앞둔 중장년층의 재테크 요령은 20~30대에 마련한 목돈을 지키면서 앞으로 사용해야 할 자산을 만드는 것이다. 특히 평생을 책임져야 하는 만큼, 안정성은 가장 필요한 요소다.

금융감독원에 따르면 지난해 9월 기준 국민연금의 월평균 수령액은 39만8049원이었다. 국민연금과 연금저축을 합쳐도 국민연금연구원이 산출한 1인 가구의 최소 노후생활비(2017년 기준 104만원)의 63%에 불과하다.

노후를 준비하는 직장인이라면 세액공제 혜택이 있는 퇴직연금(IRP) 가입이 필수적이다. 연 1800만원까지 납입 가능하고 낮은 세율을 적용받는다. 특히 연 700만원까지 세액공제를 받을 수 있어 세테크 효과도 거둘 수 있다.

그동안 IRP는 예전에는 퇴직연금제도(DB, DC)에 가입한 근로자만이 가입이 가능했다. 하지만 자영업자, 공무원 등 소득이 있다면 모두 가입이 가능하다.

금융감독원에 따르면 IRP의 세액공제율은 총급여가 5500만원 이하인 사람은 16.5%다. 총급여가 5500만원을 초과하는 사람은 13.2%를 적용받는다.

IRP의 장점으로는 퇴직금을 IRP를 통해 55세 이후 연금으로 수령하면, 일시금으로 수령할 때 부과되는 퇴직소득세를 30% 줄일 수 있다. 퇴직 직후 바로 퇴직금(퇴직연금 일시금 포함) 전액을 일시에 사용할 계획이 아니라면 절세효과까지 거둘 수 있다.

특히 최근 저축은행이 내놓는 퇴직연금상품에 관심이 확대되고 있다. 시중은행에서 판매 중인 퇴직연금 상품 금리는 평균 연 1%대다. 반면 저축은행 퇴직연금은 2%대로 높다. 또 저축은행별로 예금자 보호 한도인 원리금 5000만원까지만 자산에 편입할 수 있도록 돼 있어 안전성도 보장된다. 다만 저축은행의 신용도가 일반 은행보다 낮은 만큼 신용도 확인은 필수다.

각 은행들도 연금저축상품을 내놓고 있다. 신한은행의 ‘미래설계 장기플랜 연금예금’과 ‘미래설계 크레바스 연금예금’이 대표적이다. ‘미래설계 장기플랜 연금예금’은 최장 600개월까지 가입이 가능해 새내기 직장인들의 노후대비에 적합하다. ‘미래설계 크레바스 연금예금’은 60개월 이하의 단기 연금상품으로 고정금리를 적용받아 매월 수령금액을 예상할 수 있어 보다 쉬운 은퇴 설계가 가능하다.

KB국민은행은 연금저축펀드계좌 상품으로 ‘KB내아이 연금저축’, ‘KB라떼 연금저축’, ‘KB골든라이프 연금저축’을 판매하고 있다.

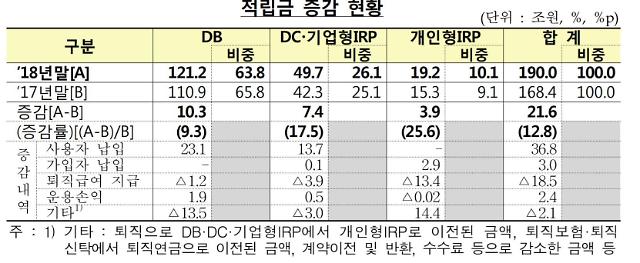

[자료=금융감독원]

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)