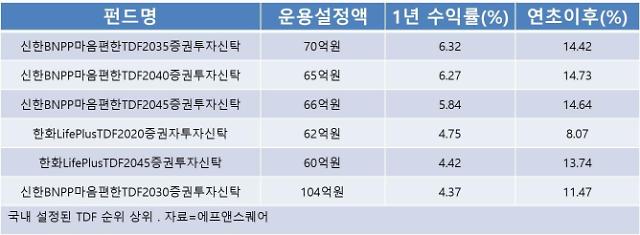

25일 금융정보업체 에프앤가이드에 따르면 이달 23일 기준 신한BNPP자산운용이 운용하는 5개 '신한BNPP마음편한TDF증권자투자신탁' 시리즈가 최근 1년 동안 가장 높은 수익률을 기록했다. 신한BNPP자산운용은 은퇴 시기에 맞춰 2025년부터 2045년까지 5년 단위로 끊어 총 5개 구간에서 펀드를 운용하고 있다.

TDF는 생애주기에 따라 자산을 배분해주는 펀드다.

지난 2011년 미래에셋자산운용이 국내에서 TDF를 처음 출시한 이후 지금은 8개 운용사(한국투자신탁운용, 삼성자산운용, 미래에셋자산운용, KB자산운용, 한화자산운용, 하나UBS, 신한BNPP, 키움투자자산운용)가 모두 73개 펀드를 선보였다.

상품별로는 신한BNPP자산운용의 '신한BNPP마음편한2035TDF증권자투자신탁'이 6.3%의 수익률로 수익률 부문에서 1위에 올랐다. 이 상품은 2035년 은퇴를 앞둔 세대에 맞춰 설계돼 있다. 미국 S&P500 커뮤니케이션 서비스 지수를 추종하는 SPDR S&P 500 상장지수펀드(ETF) TRUST를 20.84%로 가장 많이 편입하고 있다. 이어 Lyxor MSCI Europe DR UCITS ETF(13.64%), TOPIX NOMURA ETF (12.82%) 등도 높은 비중으로 담고 있다.

수익률 비결은 자산 특징에 맞게 환 헤지 전략을 사용한 데 있다. 또 미국 주식 보다는 일본, 유럽, 아시아 신흥시장에 대한 투자 비중을 높였다.

김성훈 신한BNPP자산운용 솔루션운용팀 팀장은 "최근 1년간 원화가 약세국면을 보였는데, 선진국 주식은 환 헤지를 적용하지 않고, 채권에 대해서만 환 헤지 전략을 세우고 있다"며 "주식시장이 좋지 않았을 때 미리 채권을 담아 손실을 덜었다"고 말했다.

하지만 높은 수익률에도 불구하고 신한BNPP자산운용은 수탁고가 좀처럼 늘지 않고 있다. 이 회사보다 1년 늦게 TDF를 출시한 운용사보다도 수탁고가 적거나 비슷한 수준을 보이고 있다.

신한BNPP마음편한2035TDF증권자투자신탁은 약 70억원의 자금을 운용하고 있지만 KB자산운용의 'KB온국민TDF2035'와 한화자산운용의 '한화LifePlus TDF035'는 제각기 220억원과 61억원의 자금을 모았다. 미래에셋자산운용 '미래에셋전략배분TDF2035'(540억원), 삼성자산운용 '삼성한국형TDF2035(600억원) 등도 신한BNPP자산운용보다 많은 자산을 굴리고 있다.

김 팀장은 "TDF 생애주기에 맞춰 설계한 만큼 오랜 기간 동안 투자해야 하는 상품"이라며 "장기투자에 대한 인식이 낮아 시장규모는 매우 작지만, 연금에 대한 관심이 높아지는 만큼 수익률 좋은 상품을 찾는 투자자들이 더 많아질 것으로 보인다"고 말했다.

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)