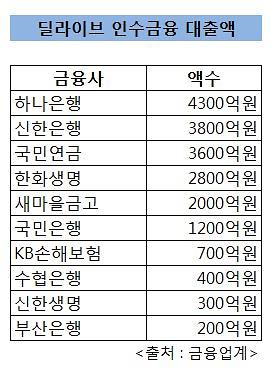

10일 금융권에 따르면 딜라이브 인수금융 부실에 따른 충당금 적립으로 2분기 금융사들의 실적이 크게 악화될 것으로 보인다.

특히 딜라이브에 각각 4000억원 넘게 물려있는 신한금융과 하나금융이 직격탄을 맞은 모양새다. 실제로 딜라이브 충당금 추가 적립으로 신한금융과 하나금융의 2분기 순이익은 각각 전년 동기 대비 10% 넘게 줄어들 것으로 예상되고 있다.

이외에 한화생명(2800억원), 새마을금고(2000억원), 수협은행(400억원), 부산은행(200억원) 등 다른 금융사들 역시 손실이 불가피한 상황이다.

따라서 이들 두 금융지주의 경우 '고정 이하'로 분류하면 각각 1000억원 규모의 충당금을 더 쌓아야만 한다. 더불어 수협 등도 현재 정상으로 분류하고 있는 여신 건전성을 하향 조정할 경우 손실이 커지게 된다.

금융권 관계자는 "딜라이브 부도 위험이 커짐에 따라 금융사들이 채무재조정안에 합의하면서 동시에 추가로 적립금을 쌓았다"면서 "이에 2분기 실적 악화가 불가피하다"고 설명했다.

문제는 당장 실적 악화뿐만 아니라 투자원금 회수 자체가 불가능할 수도 있다는 점이다.

당초 인수금융에 참여한 금융사들은 딜라이브 매각을 통해 투자금을 회수하려고 했다. SK텔레콤과 CJ헬로비전의 M&A가 승인될 경우 다른 통신사업자인 KT와 LG유플러스가 딜라이브 매각에 적극 나설 것으로 관측됐기 때문이다.

하지만 SK텔레콤과 CJ헬로비전의 M&A가 독과점 우려로 무산 위기에 빠지면서 딜라이브 매각 역시 불투명해진 상황이다. 이번 공정거래위원회의 결정은 전국망이 아닌 권역별로 판단한 것으로 이 기준을 그대로 적용하면 상당수 케이블업체의 M&A가 불가능해진다.

특히 유력 인수 후보군으로 꼽히는 KT와 LG유플러스 역시 공정위의 결정 기준을 감안하면 딜라이브 인수가 쉽지 않다. 더욱이 SK텔레콤이 CJ헬로비전 인수에 실패하면서 이들이 딜라이브 인수에 나설 요인도 사라졌다.

이에 금융사들은 딜라이브를 헐값으로 조기 매각해 손실을 최대한 줄일 것인지, 추가 지원을 통해 기업가치를 높인 후에 매각에 나설 것인지 선택해야 하는 상황에 놓였다. 문제는 케이블방송 산업 전망이 그리 밝지 않은 탓에 향후 성장 가능성도 크지 않아 금융사들의 고심이 커지고 있는 실정이다.

실제로 MBK파트너스는 그동안 딜라이브의 매각을 여러 차례 추진했으나 번번이 무산됐다.

대주단 관계자는 "향후 추이를 지켜볼 수밖에 없는 상황이다"면서 "채무조정안에 합의한 이후 아직까지 특별하게 나온 사항은 없다"고 말했다.

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)