[CEO스코어 제공]

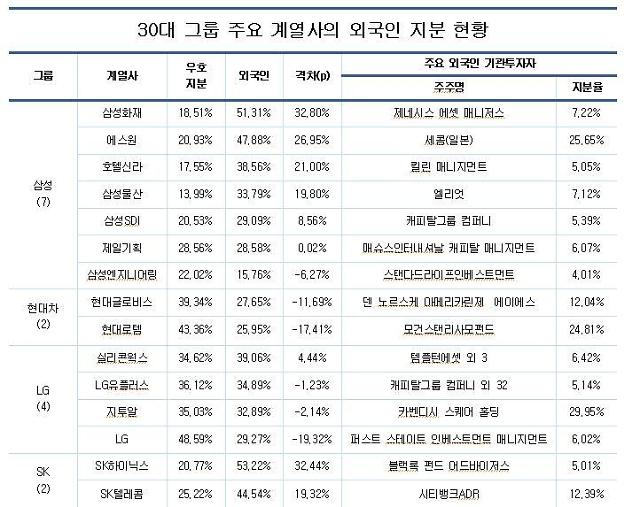

미국계 헤지펀드 엘리엇 매니지먼트의 공격을 받고 있는 삼성물산처럼, 외국인 투자가 지분이 대주주 우호 지분보다 많아 ‘고위험군’에 속하는 기업이 13곳에 달했다.

현대엘리베이터처럼 대주주 우호 지분이 50% 미만이고, 외국인 지분과 격차가 크지 않아 외국계 자금의 공격 가능성이 상존한 회사도 12개였다.

그룹별로 △삼성그룹이 7개로 가장 많았고 △LG 4곳 △현대차, SK, 신세계, 현대 2곳 △GS, 두산, 대림, 동부, 현대백화점, OCI, 동국제강 각 1곳이었다.

최근 엘리엇의 공격을 받고 있는 삼성물산의 경우, 엘리엇 지분은 7.1%에 불과했지만 외국인 지분이 33.8%로 대주주 우호지분보다 19.8%포인트나 높아 발생한 분쟁이다.

‘제2의 삼성물산’ 위험에 똑같이 노출된 경우가 삼성화재해상보험이다. 삼성화재는 외국인 지분이 51.3%로 대주주 우호 지분(18.5%)보다 32.8%포인트나 높다. SK하이닉스도 외국인 지분이 32.4%포인트 많고, 에스원도 외국인이 26.9%포인트나 높은 지분율을 기록했다.

이마트 역시 외국인 지분이 52.9%로 대주주 우호지분을 25.7%포인트나 앞질렀고, 호텔신라(21%p), 삼성물산(19.8%p), SK텔레콤(19.3%p), 신세계(16.8%p), 동부화재(11.2%p), GS홈쇼핑(9.7%p), 삼성SDI(8.6%p), 대림산업(8.2%p), 실리콘웍스(4.4%p), 제일기획(0.02%p) 역시 외국인 지분율이 높았다.

대주주 우호지분이 외국인보다는 많지만, 외국인 기관투자가의 공격 가능성이 상존해 있는 곳은 12곳으로 조사됐다.

대주주 우호지분이 50% 미만이고, 외국인 지분과 격차가 20%포인트 미만인 경우다. 외국인 기관투자가가 국내 대기업 그룹 오너 일가의 상속·증여를 위한 인수합병이나 유상증자 등에 제동을 걸 수 있는 가능성이 충분히 잠복해 있다.

현대그룹 지배구조의 핵심 연결 고리인 현대엘리베이터의 경우, 대주주 우호지분이 31.2%, 외국인 전체 지분이 31%로 0.2%포인트밖에 차이 나지 않는다. 게다가 외국인 투자가인 쉰들러홀딩스는 21.5%나 지분을 보유해 언제든지 경영에 간섭할 수 있다. 실제 쉰들러홀딩스는 현대엘리베이터가 지난 4월 결의한 유상증자를 공식적으로 반대하는 등 경영활동에 제동을 건 바 있다.

LG유플러스도 대주주 우호지분과 외국인 지분간 격차가 1.2% 포인트에 불과하고 지투알(2.1%p), 삼성엔지니어링(6.3%p), 동국제강(6.9%p)도 외국인 지분과의 격차가 10%포인트 미만이었다..

현대글로비스(11.7%p), OCI(12.6%p), 두산인프라코어(13.6%p), 현대상선(14.2%p), 현대로템(17.4%p), 한섬(18.1%p), LG(19.3%p)는 대주주 우호 지분이 외국인 투자가보다 10% 이상 높았다. 그러나 대주주 우호지분이 50%에 미달해 안심할 수 없는 상황이다.

한편 30대 그룹 상장사 중 외국인 지분율이 가장 높은 곳은 SK하이닉스(53.2%)였고, 이마트(52.9%), 삼성화재(51.3%)도 50%를 넘었다.

이어 에스원(47.9%), SK텔레콤(44.5%), 신세계(43.9%), 동부화재(42.4%)가 40%대, GS홈쇼핑(39.7%), 실리콘웍스(39.1%), 호텔신라(38.6%), LG유플러스(34.9%), 삼성물산(33.8%),

지투알(32.9%), 대림산업(32.2%), 현대엘리베이터(31%)는 30%대였다.

이밖에 LG, 삼성SDI, 제일기획, 현대글로비스, 현대로템, 두산인프라코어, 동국제강, OCI, 한섬, 삼성엔지니어링, 현대상선은 20% 미만에 그쳤다.

![[대학총장포럼] 한국 경제 비상조치 시급하다](https://image.ajunews.com/content/image/2024/12/23/20241223173758678288_388_136.jpg)

![[사고] 2024 아주경제금융증권대상 시상식 26일 개최](https://image.ajunews.com/content/image/2024/12/23/20241223090725865570_388_136.png)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)