지난해 박근혜 정부 출범 후 금융사들은 금융소비자보호를 강화하겠다고 공언했지만, 금융권의 모럴해저드는 개선되지 않고 있다는 게 금융권 안팎의 평가다.

◆ 개인정보 2차 유통…비용 걱정에 '소 잃었다'

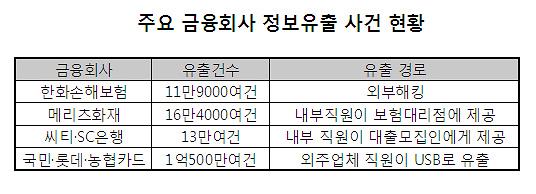

18일 금융권에 따르면 1억건에 달했던 카드사 유출 개인정보가 최근 시중에서 2차로 유통된 사실이 확인되면서 소비자들의 신뢰는 더 추락하고 있다. 카드사들은 자체적인 정보보안 시스템을 구축하고 있지만, 외주업체 직원이 데이터에 무방비로 접근하도록 하는 등 허술한 관리와 안일한 보안 의식에 대한 지적이 이어져왔다.

결국 이번 정보유출 사태도 위·변조 탐지 시스템 개발 프로젝트(FDS) 관련 용역을 맡았던 외주업체 직원 박모씨로 인해 벌어졌다.

게다가 최근 3년 동안 주요 카드사들의 IT 예산 가운데 정보 보안 예산이 차지하는 비중은 금융감독원의 최소 권고기준인 5%에도 미치지 못하는 3%대인 것으로 나타났다.

개인정보의 암호화도 중요한 문제로 꼽힌다. 카드사의 경우 성명과 주민등록번호는 물론, 카드번호와 결제 계좌번호 등 민감 정보를 보유하고 있기 때문에 이같은 정보의 암호화는 필수적이다.

개인정보보호법 제24조와 제29조에 따라 주민등록번호 등 특정 정보만으로 개인을 식별할 수 있는 '고유식별정보'에 대해서는 처리를 제한하고 안전성 확보조치를 위해 암호화 해야 한다.

하지만 대부분의 금융사들이 비용문제를 이유로 이같은 처리에 소홀했다.

실제로 카드 및 보험설계사들은 개인 회원에 대한 정보를 개인장부나 엑셀파일로 데이터베이스(DB)화 하는 경우가 많아, 이 역시 보안 사각지대에 놓였다는 지적이 이어지고 있다.

금감원은 전체 금융기관을 대상으로 직원 등 내부 이용자에 의한 정보유출사고 방지를 위한 내부통제절차를 강화하도록 주문한 상태다. 모집인, 정보시스템 개발인력 등 외주 용역 직원에 대한 관리수준도 대폭 높일 예정이다.

김상봉 한성대 교수는 "금융회사들이 보안에 투자하는 비용을 매몰비용으로 치부하는 것이 문제"라며 "당장 눈에 띄는 성과가 나지 않더라도, 개인들의 민감한 정보를 보유하고 있는 만큼 확실한 투자를 통해 안전한 체계를 구축해야 한다"고 말했다.

◆ 금융권 사건ㆍ사고는 개인적 탐욕이 주원인

금융권 비리의 심각성은 통계만 들여다봐도 확연히 드러난다. 금융감독원 집계를 보면 지난해 각종 부실과 비리 혐의로 금융감독 당국의 징계를 받은 은행 임직원은 400명을 넘어섰다.

이같은 징계 행렬은 올해도 이어질 전망이다. 금감원은 지난해부터 조사를 진행해 온 국민·신한·하나·우리 등 4대 은행 및 금융지주 불법행위와 고객 정보를 유출한 KB·롯데·NH농협카드·SC은행·한국씨티은행 등에 대한 징계를 이달 말까지 결정키로 했다. 사안의 중대성을 따져볼 때 대부분 중징계를 피할 수 없을 것으로 보인다.

가장 무거운 징계가 예상되는 곳은 국민은행이다. 금감원은 국민주택채권 횡령 사건 만으로 임직원 100명 안팎을 제재한다는 방침이다. 도쿄지점 부당대출 사건과 관련해서도 관련자 해임건의 및 지점 영업정지 등 중징계를 받을 가능성이 높다.

국민은행의 도쿄지점 사태는 다른 은행으로 번졌다. 금융당국은 우리은행과 기업은행 도쿄지점의 700억원대 부당대출 가운데 60억원가량이 국내로 유입된 정황을 포착, 출처를 확인하고 있다.

우리은행이 610억원, 기업은행이 130억원 규모다. 당시 우리은행 지점장은 현재 우리금융 자회사 고위 임원이 됐다. 일부에서는 당시 도쿄지점 근무자들 중에는 빼돌린 돈으로 빌딩을 샀다는 등의 루머가 돌고 있다.

금융당국은 다른 은행들도 상반기 중 도쿄지점에 대한 자체 점검 결과를 제출하도록 했다. 불법·부당대출에 연루된 은행이 추가로 드러날 가능성도 나오고 있다.

앞서 일부 시중은행과 저축은행들도 KT 자회사인 KT ENS와 협력업체들로부터 대출사기를 당한 사실까지 드러나면서 금융권에 대한 신뢰는 바닥까지 떨어졌다.

상황이 이렇다보니 금융사들이 금융산업을 육성하겠다는 정부의 의지에 역행하고 있다는 지적도 나온다. 신제윤 금융위원장은 최근 금융지주사 회장들을 만난 자리에서 "금융권이 외환위기 이후 최대의 위기 상황에 처해있다"며 "신뢰가 없이는 금융업의 존립 자체가 불가능한데 여전히 기본에 대한 이야기를 반복해야 하는 현실이 매우 답답한 심정"이라고 토로한 바 있다.

답답한 심경은 금융사들도 마찬가지다. 해외지점 점검은 물론 내부 감사시스템을 강화하고 정기적으로 순환근무를 실시하는 등 각 사별로 비리를 막기 위해 대안을 강구하고 있다. 그러나 개인들의 의식이 개선되지 않는다면 무용지물이라고 토로한다.

한 시중은행 관계자는 "조직 내에서 통제시스템을 잘 갖춰놨다고 해도 개인들의 마음가짐이 바뀌지 않는다면 악순환이 계속 될 수밖에 없다"며 "다만 더 큰 일탈을 방지하기 위해 최선을 다하고 있다"고 말했다.

![[포토] 경찰 출석하는 박종준 경호처장](https://image.ajunews.com/content/image/2025/01/10/20250110101347772711_518_323.jpg)

![[포토] 군사법원, 박정훈 대령 무죄 선고](https://image.ajunews.com/content/image/2025/01/09/20250109104729509983_518_323.jpg)

![[포토] 공수처장, 2차 체포영장 집행이 마지막이란 각오](https://image.ajunews.com/content/image/2025/01/08/20250108002008900920_518_323.jpg)

![[포토] 눈 내리는 제주항공 사고 현장](https://image.ajunews.com/content/image/2025/01/07/20250107105645774286_518_323.jpg)