고금리 기조, 경기 둔화 등 악재가 지속되거나 더 악화하면 저축은행 줄도산 사태도 배제할 수 없는 상황이다.

26일 한국은행이 발표한 상반기 금융안정보고서에 따르면 1분기 저축은행과 상호금융권 연체율이 각각 8.8%, 5.1%로 나타났다. 부동산 프로젝트파이낸싱(PF) 부실 리스크가 번진 건설·부동산업 연체율만 들여다보면 더 심각하다. 2022년 1분기 1.8%에 불과했던 건설·부동산업 연체율은 올 1분기 저축은행 13.4%, 상호금융 7.8%로 최대 6배 이상 높아졌다.

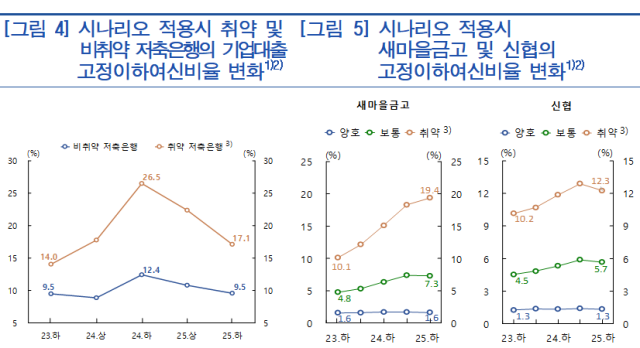

한은은 고금리가 지속되고 경기 둔화까지 겹치는 강한 충격이 오면 전체 저축은행 중 20% 수준인 취약 저축은행은 기업대출 고정이하여신(NPL·부실채권) 비율이 지난해 말 14%에서 2024~2025년 중 최대 26.5%까지 상승할 것으로 내다봤다. 취약 새마을금고와 취약 신용협동조합의 NPL 비율 역시 각각 지난해 10.1%, 10.2%에서 2025년 말 19.4%, 12.3%로 상승하는 것으로 추정됐다. 이는 최악 상황을 가정한 스트레스 테스트 결과다.

다만 2금융권이 보유한 NPL 규모는 아직 대응 가능한 정도라는 게 한은 측 판단이다. 또 거시경제 충격으로 일부 저축은행과 상호금융 조합에서 부실이 발생하더라도 금융시스템 전반에 미칠 영향은 제한적일 것으로 평가했다.

저축은행과 상호금융 등 서민금융기관은 대부분 자금을 예금으로 조달한다. 다른 업권에서 조달하는 자금은 전체의 10% 미만이다. 은행·증권사·보험회사 등과의 금융시스템 내 상호 연계성이 낮아 업권 간 상호 거래를 통한 파급력이 크지 않다.

장정수 한은 금융안정국장은 "2금융권 기업대출 연체율이 역사적으로 봤을 때 최고 수준은 아니다"며 "거시경제 충격 시 순자본비율이 크게 하락하는 상호금융 내 취약 그룹을 살펴보면 자산 규모가 상대적으로 작은 조합의 비중이 높아 시스템 리스크로 전이될 가능성은 높지 않을 것"이라고 설명했다.

다만 장 국장은 "부실 자산의 빠른 증가가 시장 불안을 자극해 (뱅크런 등) 유동성 이벤트를 야기할 수 있어 (부실 자산의) 효율적 처리로 재무 건전성 지표 개선과 손실흡수능력 확충에 힘써야 한다"고 지적했다. 이어 "기업대출의 급격한 확대 등 과도한 고위험·고수익 위주 외형 성장을 억제해 충격에 대한 취약성을 낮추고 관계형 금융 등 서민금융기관 본연의 역할에 충실하도록 유도할 필요가 있다"고 말했다.

![[날씨] 바람 불어 체감온도 뚝...서울 영하 6도](https://image.ajunews.com/content/image/2024/12/21/20241221090550176614_388_136.png)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)